объём торгов

Результаты внеочередной оферты по первому выпуску облигаций «ГрузовичкоФ»

- 10 декабря 2019, 13:16

- |

Согласно условиям выпуска, отношение долга компании к ее выручке по промежуточным итогам не должно превышать значение 0,4х. Однако, по состоянию на 30.09.2019, соотношение составило 0,53х. В связи с этим была инициирована внеочередная оферта, в рамках которой держатели облигаций 1-й серии могли обратиться за их досрочным погашением. Заявки от инвесторов принимались в период с 8 по 29 ноября, но никто из облигационеров не стал прибегать к такой возможности.

Напомним, эмиссия облигаций серии БО-П01 состоялась 2 апреля 2018 года. Всего была размещена 1 тыс. облигаций на предъявителя номиналом 50 тыс. руб. каждая со ставкой 17% годовых и датой погашения в марте 2020 года. ISIN код выпуска: RU000A0ZZ0R3.

По итогам ноября облигации 1-й серии торговались 18 из 20 торговых дней по средневзвешенной цене 102,61% от номинала. Оборот по ним составил немногим более 6,7 млн руб.

( Читать дальше )

- комментировать

- 212

- Комментарии ( 0 )

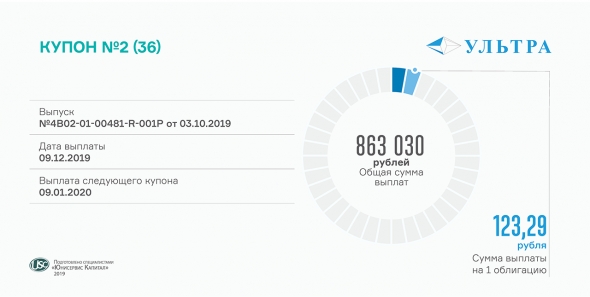

Выплата дохода за 2-й купонный период ООО «Ультра»

- 09 декабря 2019, 13:28

- |

Дата выплаты 2-го ежемесячного купона — 09.12.2019. Облигации ООО «Ультра» (RU000A100WR2) серии БО-П01 выпущены сроком на 3 года с 36-ю купонными периодами.

Ставка на все 3 года обращения облигаций составляет 15% годовых. За 30 дней купонного периода инвесторы получили доход в размере 863 030 рублей, выплаты на одну ценную бумагу составили 123,29 руб.

Ноябрьский объем торгов облигациями ООО «Ультра» зафиксирован на уровне 17,8 млн руб. по средневзвешенной цене 101,76%.

Напомним, в рамках привлечения 70 млн инвестиционных средств было эмитировано 7 тыс. облигаций номинальной стоимостью 10 тыс. руб. Погашение выпуска состоится 24.09.2022. Привлеченные инвестиции будут направлены на расширение перспективного направления по производству металлической мебели.

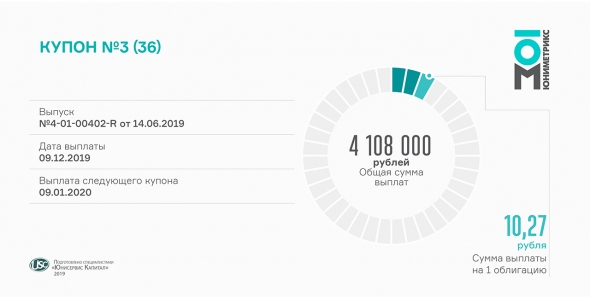

«Юниметрикс» выплатил инвесторам 3-й купон

- 09 декабря 2019, 12:39

- |

Выплата купонного дохода состоялась сегодня. Годовая ставка по облигациям зафиксирована на уровне 12,5% с ежемесячными выплатами.

Всего в рамках эмиссии было выпущено 400 тыс. облигаций номинальной стоимостью по 1 000 руб. на общую сумму 400 млн руб. со сроком погашения в августе 2022 года. ISIN код: RU000A100T81. Досрочное погашение может состояться по усмотрению эмитента, начиная с 9 купонного периода.

Объем торгов за ноябрь по данному выпуску превысил 6,2 млн по средневзвешенной цене 100,5% от номинала.

Привлеченные от эмиссии средства были пущены на погашение текущих долговых обязательств, а также на формирование краткосрочных финансовых активов компании для увеличения объемов поставок и запасов ГСМ.

Итоги ноября: оборот облигаций 15 выпусков эмитентов ВДО составил 215 млн рублей

- 05 декабря 2019, 14:39

- |

Короткий месяц — всего 20 торговых дней — неожиданностей не принес. Праздничные дни, а также волна новых размещений отразились на рынке падением котировок. Из 15 выпусков биржевых облигаций, размещенных силами «Юнисервис Капитал», 9 показали снижение средневзвешенной цены. Зато остальные 6 выпусков демонстрируют положительную динамику, благодаря этому общий рост превысил 1%. Совокупный объем вторичных торгов биржевыми облигациями наших эмитентов составил в ноябре 215,98 млн руб.

В таблице показана динамика относительно октября 2019 г.

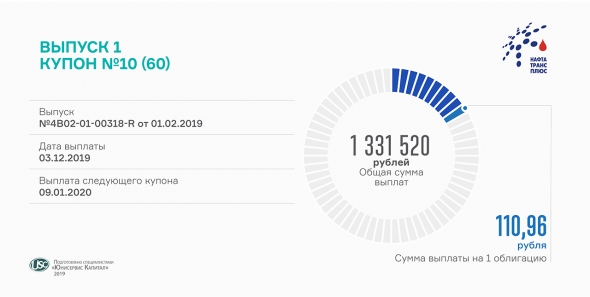

Выплаты по 10-му купону «Нафтатранс плюс»

- 03 декабря 2019, 14:19

- |

3 декабря «Нафтатранс плюс» выплатил купонный доход за 10-й купонный период по 5-летним облигациям серии БО-01.

Общий объем выплат инвесторам составил 1331520 руб. по ставке 13,5% годовых. Текущая ставка установлена на первые два года обращения, до января 2021 г. Порядок выплаты — ежемесячно.

Всего в рамках данной эмиссии было выпущено 12 000 облигаций на предъявителя на общую сумму 120 млн рублей. Доход за месяц по одной ценной бумаге составляет 110,96 рубля.

В ноябре объем торгов по ценным бумагам крупнейшего сибирского нефтетрейдера «Нафтатранс плюс» (RU000A100303) почти достиг 35 млн руб. при средневзвешенной цене на уровне 100,48% от номинала.

В обращении также находится второй выпуск облигаций топливной компании объемом 250 млн рублей, по которому в ноябре выплачен первый купон по ставке 13% годовых.

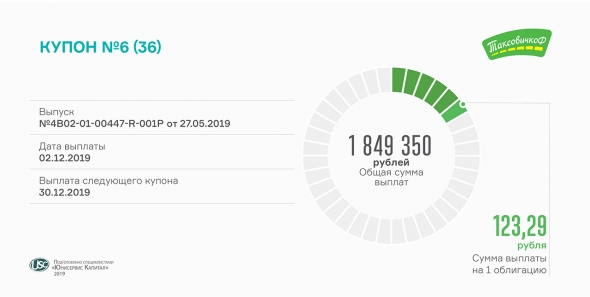

«Транс-Миссия» выплатила 6-й купон

- 02 декабря 2019, 14:02

- |

Дата окончания 30-дневного купона по облигациям «Транс-Миссии» серии БО-ПО1 пришлась на 30 ноября.

Облигации выпущены на 3 года с фиксированной ставкой 15% годовых. Выплаты производятся ежемесячно. Доход от одной облигации за 6-й расчетный период составил 123,29 рубля, а общая сумма, выплаченная компанией своим инвесторам — 1 849 350,00 рублей.

Напомним, «Транс-Миссия» эмитировала 15 тыс. облигаций номинальной стоимостью 10 000 руб. с датой погашения в мае 2022 года. Общая сумма привлеченных средств составила 150 млн рублей. ISIN код выпуска: RU000A100E70. Инвестиции компания направила на досрочное погашение лизинга автомобилей и маркетинг.

Ноябрьский объем торгов бондами «Транс-Миссии» составил 20 265 484 руб., средневзвешенная цена заметно выросла по сравнению с предыдущими периодами и составила 103,71% от номинальной стоимости облигации.

В течение недели мы опубликуем анализ ключевых показателей компаний, работающих под брендом «ТаксовичкоФ», в частности ООО «Транс-Миссия», за 9 месяцев 2019 г.

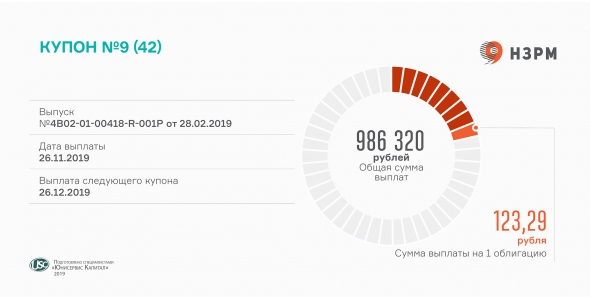

Девятый купон по облигациям выплатил «НЗРМ»

- 26 ноября 2019, 14:11

- |

Новосибирский завод резки металла перечислил в Национальный расчетный депозитарий более 950 тыс. рублей, предназначенных держателям биржевых облигаций (RU000A1004Z9).

Размер выплат на одну ценную бумагу составляет 123,29 рубля. Ставка ежемесячных купонов — 15% годовых, действует до февраля 2020 г.

Выпуск востребован среди частных инвесторов: сделки купли-продажи совершались на Московской бирже ежедневно в течение 23 торговых дней октября. Объем вторичных торгов облигациями «НЗРМ» составил в октябре 7,9 млн рублей, средневзвешенная цена выросла до 102,06% от номинала.

Выпуск объемом 80 млн рублей завод разместил в марте. Номинальная стоимость облигации — 10 тыс. рублей. В феврале будущего года состоится безотзывная оферта, приуроченная к определению ставки купона на 13-й и последующие купонные периоды. Срок обращения выпуска — 3,5 года.

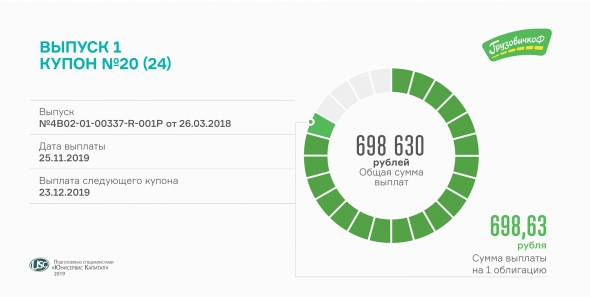

20-й купон выплатит «ГрузовичкоФ-Центр» по первому выпуску облигаций

- 25 ноября 2019, 14:00

- |

Плановая дата выплаты по дебютному облигационному займу мувинговой компании — 23 ноября (суббота), расчетная — 25 ноября (понедельник).

Сегодня ожидается выплата дохода за 20-й купонный период. Ставка купона — 17% годовых. Размер начисленных процентов составляет порядка 700 тыс. рублей. Выплате на одну облигацию подлежит 698,63 рубля. Через 4 месяца компания готовится погасить выпуск.

Напомним, «ГрузовичкоФ-Центр» разместил первый выпуск облигаций (RU000A0ZZ0R3) в апреле прошлого года. Объем эмиссии — 50 млн рублей, номинал облигации — 50 тыс. рублей. Компания выплачивает купон раз в месяц. Дата погашения выпуска — 23 марта 2020 года.

Объем вторичных торгов облигациями «ГрузовичкоФ-Центр» составил в октябре более 6 млн рублей, средневзвешенная цена — 103,5% от номинала. Аналогичный оборот показывают два других выпуска компании, однако цена второго выросла в прошлом месяце до рекордных 107,39%.

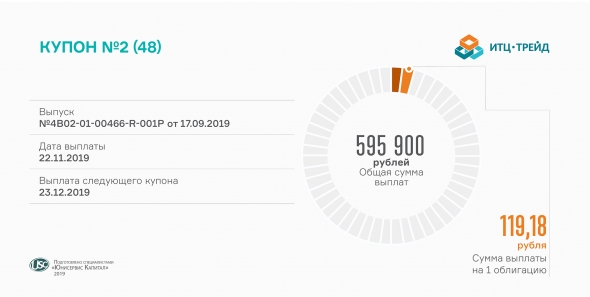

«ИТЦ-Трейд» выплатил второй купон

- 22 ноября 2019, 15:15

- |

Выплата по биржевым облигациям поставщика бумаги и картона (RU000A100UP0) состоялась 22 ноября. Расчет проводится по ставке 14,5% годовых, установленной на все 4 года обращения выпуска. Ежемесячно компания выплачивает держателям своих облигаций порядка 600 тыс. рублей.

Объем торгов ценными бумагами «ИТЦ-Трейд» превысил в октябре 16,8 млн рублей, что составляет треть суммы облигационного займа. Средневзвешенная цена тоже довольно высокая для сегмента высокодоходных облигаций — 102,15% от номинала.

Напомним, размещение первого выпуска «ИТЦ-Трейд» состоялось в сентябре. Компания привлекла 50 млн рублей. Номинальная стоимость облигации — 10 тыс. рублей. В сентябре 2020, 2021 и 2022 гг. у эмитента возникнет право на досрочное погашение выпуска. Если же компания им не воспользуется, она начнет ежемесячно погашать по 10% от номинала с декабря 2022 г. по сентябрь 2023 г.

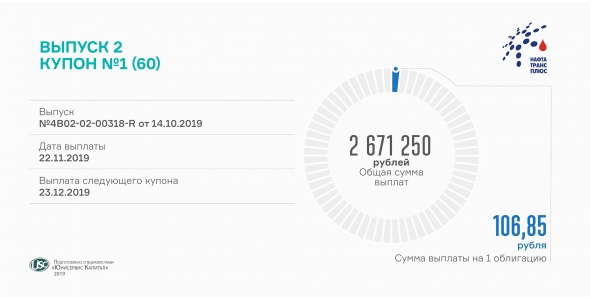

«Нафтатранс плюс» выплатил первый купон по второму выпуску облигаций

- 22 ноября 2019, 14:39

- |

Сегодня состоялась выплата по биржевым облигациям серии БО-02 топливной компании (RU000A100YD8).

Частный нефтетрейдер выплатил инвесторам более 2,6 млн рублей по ставке 13% годовых. Размер выплат на одну облигацию составил 106,85 рубля.

Второй выпуск ценных бумаг «Нафтатранс плюс» был размещен 23-24 октября. Оборот облигаций за 7 торговых дней октября составил 13,3 млн рублей, средневзвешенная цена — 100,19% от номинала.

В обращении находится 25 тыс. облигаций второго выпуска компании. Номинал ценной бумаги — 10 тыс. рублей. Купон выплачивается ежемесячно по плавающей ставке: ставка ЦБ РФ + 6% годовых, но не менее 13% и не более 15%. Поэтому, несмотря на недавнее снижение Центробанком показателя до 6,5%, второй купон «Нафтатранс плюс» выплатит по ставке 13% годовых. По выпуску предусмотрена амортизация: погашение начнется через 2 года и завершится через 5 лет, в сентябре 2024 г. Погашение первого выпуска топливной компании объемом 120 млн рублей тоже запланировано на 2024 г.

Часть привлеченных инвестиций «Нафтатранс плюс» направит на реконструкцию АЗС в Новосибирске под бренд Shell. В ноябре поручитель компании по облигационным займам открыл заправку под новым брендом Nafta24.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал