облигации

"Полюс" разместил облигации на 4,6 млрд юаней

- 30 августа 2022, 17:15

- |

Золотодобывающая компания «Полюс» полностью разместила выпуск 5-летних облигаций серии ПБО-02 объемом 4,6 млрд юаней

Сбор заявок на выпуск прошел 23 июня.

Первоначально ориентир ставки 1-го купона составлял не выше 4,2% годовых, в ходе маркетинга он дважды снижался. Ставка 1-го купона установлена на уровне 3,8% годовых.

Объем выпуска по итогам закрытия книги заявок был увеличен с не менее 3,5 млрд до 4,6 млрд юаней.

«Полюс» разместил бонды объемом 4,6 млрд юаней (interfax.ru)

- комментировать

- 204

- Комментарии ( 0 )

Рейтинг ПАО "Белуга групп" - rlRD

- 30 августа 2022, 16:25

- |

Ещё совсем недавно компания ПАО «Белуга групп» была представлена на смартлабе рекламным банером. Мол смотрите как у нас всё хорошо. Мы открываем магазин за магазином и выпускаем алкоголя столько, чтобы можно было подавиться. Тут и Эксперт РА подключился со своим рейтингом ruA, с которым я кстати абсолютно не согласен. Сегодня я банера не нашёл (примечательно, что ОР Групп тоже сняли свой баннер) следовательно, мне очень захотелось оценить финансовое состояние этой алкогольной конторы. Ну, как алкогольной. Сама контора ничего не выпускает и не продаёт, она только финансирует тех, кто этим занимается. Тем не менее деньги в долг берёт она, отдавать ей, а значит финансовый анализ, в такое непростое экономическое время, будет как нельзя кстати.

Общие сведения

( Читать дальше )

PIMCO добавил российские суверенные облигации в портфель, но сократил позицию в российских CDS

- 30 августа 2022, 16:09

- |

В том же квартале PIMCO сократил позицию по CDS с «защитой от продажи», которая на конец марта составляла почти $1 миллиард, до примерно $400 миллионов к концу июня

В результате сделок чистая позиция PIMCO по России не изменилась, но, сократив позицию продавца CDS, PIMCO может снизить риск получения облигаций, которые могут значительно обесцениться к моменту расчета по контрактам CDS

PIMCO сократил крупную позицию в российских CDS, добавив облигации во втором квартале (fomag.ru)

Анализ положения компании «Ростелеком»

- 30 августа 2022, 14:53

- |

С событиями февраля 2022 года на российский бизнес обрушился ряд западных ограничений. Ростелеком, будучи одной из крупнейших отечественных компаний на рынке телекоммуникаций, не стал исключением и столкнулся с последствиями санкций. Американские вкладчики лишились возможности приобретать акции «Ростелекома» и вступать в новые долговые обязательства.

Ростелеком имеет акции двух видов:

- обыкновенные (RTKM), из которых, 50% и одна акции находятся у государства, 21% — Телеком Инвестициям, 29% — акции в свободном обращении;

- привилегированные (RTKMP), из которых 30,8% владеет Мобител, 69,2 — свободнообращающиеся.

Что касается дивидендов, то до 2023 года организация видит перспективы роста ценных бумаг от 5% годовых. Всего в обращении компании насчитывается 12 выпусков облигаций. Срок погашения ценных бумаг истекает в промежутке 2023-2029 гг.

Компания отличается хорошими экономическими показателями, которые со временем только улучшаются. По оценке состояния на сентябрь 2021 года, свободный денежный поток за 3 квартала составил 16,6 млрд рублей. Этот результат превзошёл показатель за аналогичный период прошлого года на 453%. Рентабельность по прибыли OIBDA достигла 41,2%, превысив показатель 2020 на 2,2%.

Подробнее на MybankTut.ru mybanktut.ru/news/analiz-polozhenija-kompanii-rostelekom

Скрипт заявки на участие в размещении третьего выпуска облигаций МФК ВЭББАНКИР (ruBB-, 100 млн руб., купон первых 6 мес. 19%)

- 30 августа 2022, 14:04

- |

Основные параметры выпуска:

- эмитент: ООО МФК «Вэббанкир»

- кредитный рейтинг эмитента: ruBB- (Эксперт РА), прогноз «стабильный»

- размер выпуска: 100 млн руб.

- срок обращения: 1 260 дней (3,5 года)

- периодичность купона: 30 дней

- ставка купона:

- 19% — 1 – 6 купонные периоды

- 18% — 7 – 12 купонные периода

- 16% — 13 – 18 купонные периоды

- 14% — 19 – 24 купонные периоды

- 12% — 25 – 42 купонные периоды

Скрипт для участия в первичном размещении:

- полное / краткое наименование: МФК ВЭББАНКИР 03 / ВЭББНКР 03

- ISIN: RU000A105575

- контрагент (партнер): ИВОЛГАКАП [MC0478600000]

( Читать дальше )

OR Group допустила очередные дефолты при выплате купонов по двум выпускам облигаций

- 30 августа 2022, 12:40

- |

ООО «ОР» (прежнее название «Обувь России») допустило дефолты по выплате 8-го купона по облигациям серии 002Р-04 на 1,315 млн рублей и 10-го купона бондов серии 002Р-01 на 3,455 млн рублей, сообщил представитель владельцев облигаций компании «Регион Финанс».

Причина неисполнения обязательства прежняя — «отсутствие на расчетном счете эмитента денежных средств в необходимом для исполнения обязательств размере».

OR Group допустила дефолты при выплате очередных купонов по двум выпускам облигаций (interfax.ru)

Девелоперы отделались испугом

- 30 августа 2022, 12:20

- |

Первое полугодие для участников строительного рынка оказалось периодом тревог: сначала на фоне СВО упали продажи, а вслед за ними и объемы ввода жилья в эксплуатацию. Впрочем, уже к июлю ситуация начала выправляться. Выйти из пике девелоперам помогла льготная ипотека, а также привлечение инвестиций в банках и на публичном долговом рынке. Только на бирже застройщики привлекли более 82 млрд рублей.

( Читать дальше )

Коротко о главном на 30.08.2022

- 30 августа 2022, 11:20

- |

Дата размещения и новый выпуск

- «Вэббанкир» 31 августа начнет размещение облигаций серии 001P-02 объемом 100 млн рублей и сроком обращения 3,5 года. Бумаги будут размещены по закрытой подписке среди квалифицированных инвесторов. Ставка 1-6-го купонов установлена на уровне 19% годовых, 7-12-го купонов — 18% годовых, 13-18-го купонов — 16% годовых, 19-24-го купонов — 14% годовых, 25-42-го купонов — 12% годовых. Купоны ежемесячные. Организатор: ИК «Иволга Капитал».

- Московская биржа зарегистрировала выпуск облигаций «Авангард-Агро» серии БО-001P-03. Регистрационный номер — 4B02-03-42849-A-001P. Бумаги включены в Третий уровень котировального списка.

- ТК «Нафтатранс плюс» установила ставку 36-го купона облигаций серии БО-02 на уровне 14% годовых.

- «Эксперт РА» подтвердил кредитные рейтинги облигаций «СофтЛайн Трейд» серий 001P-03 и 001P-04 на уровне ruBBB+.

( Читать дальше )

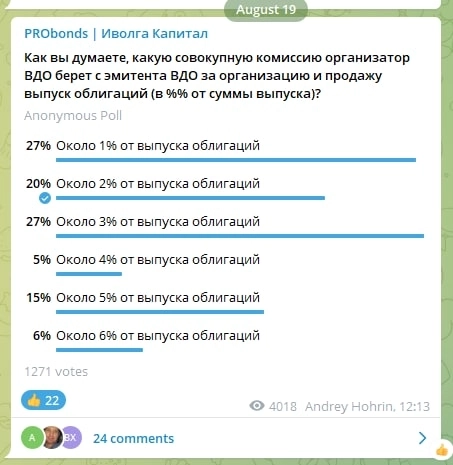

Какую комиссию берет с организатор за размещение выпуска высокодоходных облигаций?

- 30 августа 2022, 08:52

- |

20% респондентов оказались правы. Если речь об ИК Иволга Капитал.

Стандартные рамки нашей совокупной комиссии за организацию и размещение выпуска облигаций (высокодоходных) — 2,0-2,4% от объема выпуска.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Компании пытаются найти способы расчета с держателями облигаций — Коммерсант

- 30 августа 2022, 08:09

- |

Российские эмитенты ищут и находят разные способы договориться с держателями еврооблигаций об альтернативном порядке выплат. Законодательство позволяет довести выплаты до инвесторов из РФ, однако в целом по бумагам сохраняется риск дефолта и ареста активов эмитента. В таких условиях часть эмитентов пытается получить согласие инвесторов на выплаты в рублях, другие — пробуют выкупать бонды у зарубежных держателей, а третьи — просто ждут появления работоспособного механизма.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал