облигации

Увеличили поголовье ?

- 18 апреля 2017, 18:56

- |

По результатам дня, похоже стадо разрастается… лосей прибавляется и нас погонщиков меньше не становится....

Прогнозные уровни ММВБ достигли. В мире всё спокойно, жаловаться не на что… Тем не менее, даже запаха изменений нет.

Сургут затих… ждём новостей, на Газ говорят давят… Косить на уход нерезидентов не получается. Вчера-то их вооще не было....

падали. Сегодня пришли — опять стало быть падаем… А может лоси к нам на свет или запах идут....? или это весна ?

- комментировать

- Комментарии ( 0 )

Московская биржа - единственная в своём роде!

- 17 апреля 2017, 22:08

- |

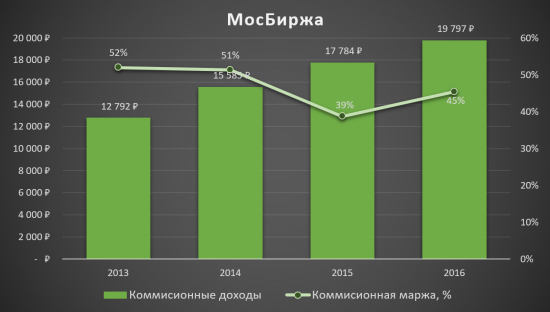

Аналитический обзор компании «Московская биржа»

О компании: Московская Биржа – крупнейшая в России и Восточной Европе по объему торгов и количеству клиентов биржевая Группа. Образована 19 декабря 2011 года в результате слияния бирж ММВБ и РТС. Входит в ТОП-20 ведущих мировых площадок по объему торгов ценными бумагами и суммарной капитализации торгуемых акций. Занимает 9-ое место в ТОП-10 крупнейших бирж по торговле производными финансовыми инструментами.

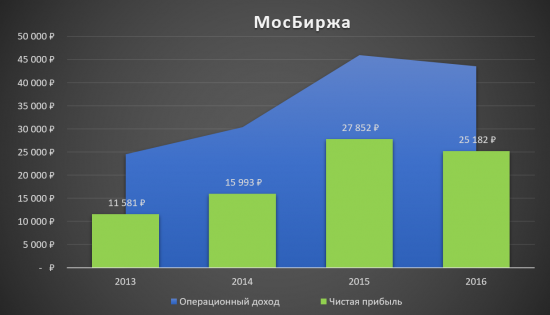

Фундаментальный анализ:Данные взяты из отчётов МСФО в млн. руб. после IPO за период 2013-2016 год.

Операционный доход незначительно снизился с чистой прибылью в 2016 году по сравнению с предыдущим годом.

( Читать дальше )

Обещанный анализ Камаза!

- 17 апреля 2017, 18:13

- |

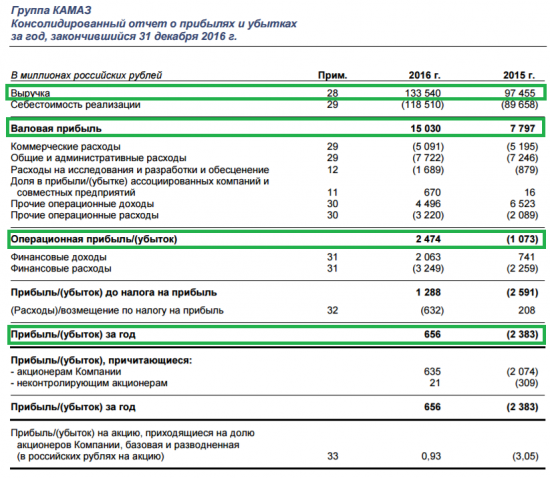

Аналитический обзор компании «Камаз»

О компании: «КАМАЗ» занимает 13-е место среди ведущих мировых производителей тяжёлых грузовых автомобилей и 8-е место в мире по объёмам выпуска дизельных двигателей. Единый производственный комплекс группы охватывает весь технологический цикл производства грузовых автомобилей – от разработки, изготовления, сборки автотехники и автокомпонентов до сбыта готовой продукции и сервисного сопровождения.

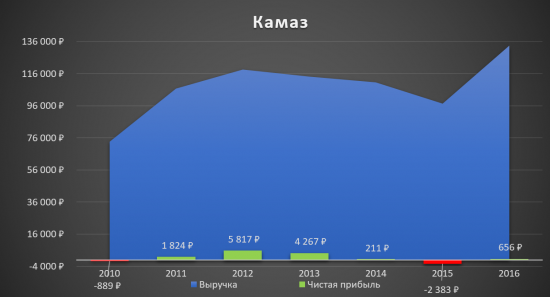

Фундаментальный анализ:Данные были взяты из отчётов МСФО в млн. руб. Начну анализ традиционно, с выручки и чистой прибыли компании.

Выручка компании на рекордных значениях, чистая прибыль составила 665 млн. рублей в 2016 году, против убытка в размере 2,3 млрд. рублей годом ранее.

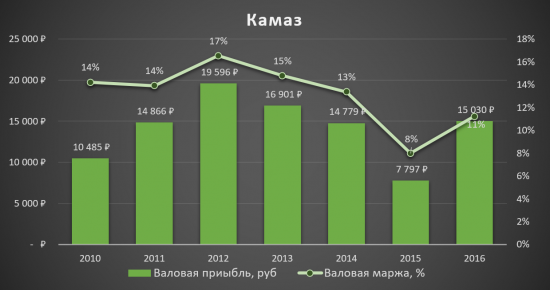

Валовая прибыль и её маржа выросли из-за увеличения продаж на 16%.

( Читать дальше )

подготовка к лету....

- 16 апреля 2017, 11:54

- |

Кто знаком с испанским фондовым рынком? Кто знаком с трейдерами на нём ?

Где почерпнуть инфу об этом ?

За ссылки заранее благодарен!

Подскажите советом по облигациям пожалуйста

- 14 апреля 2017, 18:50

- |

Выбрал 2 инструмента

1. Облигация UBRDCapDes

Текущая доходность облигации к погашению составляет 11.45% годовых.

Дох. купона, годовых от номинала 12.00%

Валюта — доллары

дата выплаты 27 06 2017, т.е. через 2 месяца фактически

2. Облигация ОФЗ 26206

Текущая доходность облигации к погашению составляет 9.17% годовых.

Дата выплаты 14 06 2017

Дох. купона, годовых от номинала 7.38%

Валюта — рубли

UBRDCapDes это облигации уральского банка реконструкции и развития. 12.00% годовых гораздо лучше чем любой вклад в банке. За 2 месяца по идее не закроют).

Разница в доходности почти 5 процентов и в типе валюты.

Валютные облигации вроде как надежнее, по крайней мере при схлопывании carry trade не должны пострадать, в отличии от офз.

Риск получается только в том, что банк могут закрыть. Зато 12.00% годовых очень заманчиво все таки.

Вот и не знаю даже что лучше, поэтому нужен совет людей разбирающихся в облигациях.

Кто ещё не верит в Камаз?

- 14 апреля 2017, 12:29

- |

Чистая прибыль «Камаза» по итогам 2016 года по МСФО составила 656 миллионов рублей против убытка в 2,383 миллиарда рублей за 2015 год, сообщается в материалах компании.

Выручка компании увеличилась на 37% и составила 133,54 миллиарда рублей. Валовая прибыль выросла в 1,9 раза, до 15,03 миллиарда рублей.

P.S.: На днях выложу полный анализ, как и обещал!

Для новичков: как получить хороший процент от Сбербанка

- 14 апреля 2017, 00:26

- |

Зашел я сегодня на banki.ru и ужаснулся: проценты по вкладам упали конкретно. Из Топ-20 банков более 7% человеку «с улицы» никто не дает. Но при текущей (индивидуальной) инфляции 4-8% доходность нужна явно больше. Что делать?

Требуемые условия: размер депозита от 50000 рублей, доходность — хотя бы 10% в год (пусть и с небольшим риском), капитализация процентов, пополнение, частичное снятие, срок — от 2.5 лет. Валюта — российские рубли (покупка планируется в рублях). Типа, в 2020 году деньги понадобятся, но конкретная дата не важна. Планируется периодическое пополнение, не обязательно равномерное. Допустим, 50000 рублей (или кратные им суммы) в этом году и в двух последующих. Т.е. планируется всего внести 150000 рублей или кратную сумму. Что будем делать?

Шаг первый. Идем в Сбербанк или другой крупный банк (брокерскую компанию при банке) и открываем брокерский счет (если планируем частичное снятие) или ИИС (индивидуальный инвестиционный счет), если не планируем частичное снятие в ближайшие три года И если при этом у нас белая зарплата с НДФЛ. ИИС позволяет вернуть 13% от взноса с уплаченного НДФЛ.

( Читать дальше )

Калашников думает занять через облигации

- 13 апреля 2017, 23:46

- |

Концерн «Калашников» изучает возможность выпуска дебютных российских облигаций, сообщили «Интерфаксу» три источника на финансовом рынке.

«В настоящее время „Калашников“ предварительно обговаривает с потенциальными организаторами и инвесторами возможности выпуска российских бондов», — сказал один из собеседников агентства.

«Калашников» — это непростой заемщик, прежде всего по причине санкций. Окончательного решения о выпуске облигаций и структуре сделки еще не принято", — отметил другой собеседник «Интерфакса».

«Поскольку у „Калашникова“ еще не было облигаций, дебютный объем размещения вряд ли превысит 3-5 млрд рублей», — отметил еще один источник на финансовом рынке.

Концерн «Калашников» — крупнейший российский производитель широкого спектра высокоточного оружия. Большой сегмент гражданской продукции включает охотничьи ружья, спортивные винтовки, станки и инструмент. 51% акций концерна принадлежит госкорпорации «Ростех», 49% — частным инвесторам (Андрей Бокарев, Искандер Махмудов и гендиректор «Калашникова» Алексей Криворучко). Летом этого года «Ростех» рассчитывает закрыть сделку по продаже еще 26% минус 1 акция из своего пакета, сохранив блокирующую долю, говорил в марте глава госкорпорации Сергей Чемезов.

В концерн входят три продуктовых бренда: «Калашников» — боевое оружие, «Байкал» — охотничье и гражданское оружие, «Ижмаш» — спортивное оружие.

В пресс-службе концерна «Калашников» пока не комментируют данные планы.

www.interfax.ru

Мои 5 копеек про народное ОФЗ.

- 13 апреля 2017, 21:29

- |

Зато за всё время в бизнесе знаю, что более коррумпированного (модное слово) банка нет! РСХБ лучше, хотя тоже откатные.

ВТБ раздавало и раздаёт кредиты налево и направо до сих пор. При том, что н енадо искать посредника… почти в каждом отделении зам отдела или старший по кредюрам — сам всё подготовит (циферьки якобы неофициальн6ых оборотов/доходов) ...

И это реальность.

Я сам в 7 фирмах готовил основу, которая совпадала с реальнми оборотами на 40-60%… не подходило, и на следующий день экселевск4ая распечатка лежала на столе у конкретного, который сам её и подогнал под то, чтобы выдать бизнесу с оборотом в 1 лям/мес (например) аж 9 лямов, из которых 8,5 будут на одном из соучредителей как на физике, оставшиеся 0,5 ляма на юрлице.

И РЕАЛЬНО НЕ НАДО ИСКАТЬ «решальщика».

Это было и есть не только по моему опыту в отношении ВТБ. В одном городе только предложений от 17 филиалов.

Лично проверены были 7… без посредников.

В т.ч. и централка.

( Читать дальше )

Владимир Левченко в гостях у клуба H2T: "Макроэкономика - возможности и риски"

- 10 апреля 2017, 21:12

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал