облигации

НЕФТЯНОЙ СЕКТОР. В США ускорился рост добычи нефти, снизились ее переработка и поставки бензина

- 26 апреля 2018, 10:47

- |

Запасы нефти неожиданно выросли на 2,2 млн барр.

По данным Администрации энергетической информации Министерства энергетики США (EIA), за неделю, закончившуюся 20 апреля, коммерческие запасы нефти выросли на 2,17 млн барр. до 430 млн барр., что выше оценки API (плюс 1,1 млн барр.). Аналитики ожидали, что запасы снизятся – на 2,2 млн барр., по опросу Bloomberg, и на 1,1 млн барр., согласно опросу S&P Platts. Коммерческие запасы бензина увеличились на 0,84 млн барр. до 237 млн барр. вопреки ожиданиям аналитиков (снижение на 0,5 млн барр., по опросу S&P Platts, и на 2 млн барр., согласно исследованию Bloomberg) и оценке API, предполагавшей снижение на 2,72 млн барр. Коммерческие запасы дистиллятов, наоборот, сократились больше, чем прогнозировалось, – на 2,61 млн барр., или 2%, до 122 млн барр. Это минимальный уровень запасов за 175 недель, то есть более трех лет с конца 2014 г.

Рост добычи в 48 штатах превысил диапазон 20–25 тыс. барр./сутки.

Главная причина роста запасов – снижение переработки почти на 1,9% неделя к неделе и на 3,8% год к году до 16,62 млн барр./сутки. Падение переработки нетипично для этого времени года. Кроме того, США возобновили продажу стратегического запаса нефти: его объем сократился на 0,74 млн барр. до 665 млн барр. Добыча нефти в Соединенных Штатах увеличилась на 0,046 млн барр./сутки до 10,59 млн барр./сутки, в том числе в 48 штатах – на 0,033 млн барр./сутки до 10,09 млн барр./сутки. С начала марта еженедельный прирост добычи в 48 штатах (с поправкой на корректировки базового уровня) не превышал 0,025 млн барр./сутки. Таким образом, рост добычи в 48 штатах, по оценке EIA, немного ускорился. Влияние увеличения добычи нефти на ее коммерческие запасы было компенсировано снижением чистого импорта – менее чем на 1% неделя к неделе до 6,14 млн барр./сутки.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

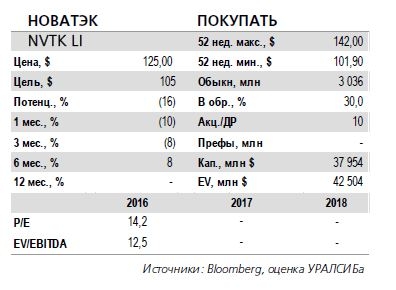

НОВАТЭК. Результаты за 1 кв. 2018 г. по МСФО: рост EBITDA на 8% и снижение СДП на 13% год к году

- 26 апреля 2018, 10:43

- |

EBITDA увеличилась в долларах на 11% год к году.

Вчера НОВАТЭК (NVTK RX – ПОКУПАТЬ) представил отчетность за 1 кв. 2018 г. по МСФО. Выручка выросла на 16% год к году и на 6% квартал к кварталу до 179 млрд руб. (3,15 млрд долл.), на 0,9% ниже нашего прогноза и на 0,7% выше консенсусного. Показатель EBITDA (сумма операционной прибыли и амортизации) увеличился на 7,7% год к году и на 4,6% квартал к кварталу, достигнув 58,2 млрд руб. (1,02 млрд долл.), что на 1,3% ниже нашей оценки и на 2,6% выше рыночных ожиданий. Без учета прибыли от выбытия долей в СП EBITDA составила 56,6 млрд руб. (0,99 млрд долл.). Рентабельность по EBITDA снизилась на 2,5 п.п. год к году и на 0,5 п.п. квартал к кварталу до 32,4%. Чистая прибыль сократилась соответственно на 39% и на 2,9% до 43,1 млрд руб. (0,76 млрд долл.), превысив наш прогноз на 5,2% и консенсусный – на 4,7%.

ОДП, СДП снизились, несмотря на рост EBITDA.

Главным драйвером роста выручки год к году был сегмент природного газа: выручка от его реализации увеличилась на 31% относительно уровня годичной давности до 88,5 млрд руб. и составила 49% от общей (в 1 кв. 2017 г. – 44%). Объем реализованного газа вырос на 8% до 20,3 млрд куб. м. В его составе продажи на международных рынках, в том числе СПГ, оказались равны почти 5%. Продажи жидких углеводородов увеличились только на 4% год к году до 90 млрд руб., поскольку физический объем реализации снизился на 8% до 3,8 млн т. Операционный денежный поток (ОДП) снизился на 1,5% год к году и на 16% квартал к кварталу до 48 млрд руб., несмотря на рост EBITDA. Мы полагаем, что это связано с относительно высоким налогом на прибыль, уплаченным в течение квартала (он увеличился на 45% год к году и на 77% квартал к кварталу до 11,3 млрд руб.), а также отсутствием дивидендов от СП в 1 кв. 2018 г. Капзатраты выросли на 105% год к году до 9,7 млрд руб., СДП снизился на 13% до 38 млрд руб.

( Читать дальше )

ЕЦБ может прояснить сегодня перспективы программы QE

- 26 апреля 2018, 10:28

- |

Запасы нефти в США выросли вопреки прогнозам рынка.

Общий негативный настрой на внешних рынках, заданный еще во вторник снижением американских индексов, а также нисходящее движение цен на нефть и ослабление рубля вызвали вчера падение котировок российских акций. Индекс РТС потерял к концу дня 1,4%, индекс ММВБ почти не изменился. Европейские индексы вчера также заметно подешевели. Индекс Euro Stoxx 50 отступил на 0,7%. Сегодня состоится заседание совета директоров ЕЦБ, и рынок ждет, что банк прояснит перспективы программы количественного смягчения, которая пока действует до сентября этого года. Нефтяные котировки вчера продолжили снижение, которое немного усилилось после публикации данных о состоянии запасов нефти в США. По сообщению американского Минэнерго, на прошедшей неделе объем нефти в хранилищах вырос на 2,17 млн барр., а к запасам бензина прибавилось 840 тыс. барр. Прирост запасов нефти в два раза превзошел оценку API, рынок же, согласно данным, консолидированным агентством Bloomberg, вообще ожидал сокращения запасов на 2,2 млн. барр. Добыча нефти в стране продолжает расти, за прошедшую неделю она увеличилась на 0,4%. В то же время заявление президента Франции Эммануэля Макрона о том, что США, вероятно, выйдут из соглашения по иранской ядерной программе, вернуло цены на нефть к росту. Сегодня котировки Brent колеблются вблизи отметки 74,5 долл./барр. Американский рынок после волатильной сессии завершил день небольшим ростом. Доллар заметно подорожал, а доходность 10- летних UST закрепилась на уровне выше 3%. Завтра будет опубликована оценка ВВП США за 1 кв. 2018 г. Состояние экономики станет важным фактором для инвесторов перед заседанием ФРС на следующей неделе. Хотя на этом заседании не ожидается изменения ставки, данные по ВВП окажут влияние на общую оценку экономических перспектив регулятором, а следовательно, на оценку рынком перспектив повышения ставки в дальнейшем. Азиатские фондовые индексы сегодня двигаются разнонаправленно, котировки фьючерса на S&P 500 не меняются. Российский рынок может немного вырасти при открытии торгов.

( Читать дальше )

Petropavlovsk Pls ; НЛМК -без рекомендации.

- 25 апреля 2018, 10:34

- |

Petropavlovsk Pls

Производство золота в 1 кв. 2018 г. сократилось на 5%

Снижение добычи и рост цены реализации.

Petropavlovsk plc (POG LN – без рекомендации) опубликовала результаты производственной деятельности за 1 кв. 2018 г. Общий объем производства золота в 1 кв. 2018 г. сократился на 5% год к году до 112,6 тыс. унций. Выпуск упал на всех участках, за исключением Маломыра, где был зафиксирован рост на 70% год к году до 27,9 тыс. унций. Объем реализации золота за отчетный период сократился также на 5% и составил 112,244 тыс. унций. При этом средняя цена реализации, даже с учетом отрицательного эффекта от хеджирования (35 долл./унция), выросла на 4% год к году до 1 295 долл./унция, что выше среднего уровня 2017 г. (162 долл./унция). Цена реализации без учета хеджа близка к цене реализации крупнейшего российского золотодобытчика ПАО «Полюс», у которого средняя цена проданного золота в 2017 г. составила 1 336 долл./унция, а объем продаж снизился на 6%.

Компания не меняет производственный план на нынешний год.

( Читать дальше )

Рост доходностей UST вызвал падение рынка акций США.

- 25 апреля 2018, 10:27

- |

API прогнозирует увеличение нефтяных запасов.

Российский фондовый рынок вчера провел день в зеленой зоне благодаря поддержке со стороны высоких цен на нефть и отсутствию негативных новостей. По итогам торгов индекс РТС вырос на 0,1%, а индекс ММВБ прибавил 0,8%. Европейские индексы изменились мало в ожидании завтрашнего заседания ЕЦБ, инвесторы рассчитывают на прояснение планов по сворачиванию программы количественного смягчения. Американские фондовые индексы вчера заметно упали. Рост доходностей казначейских обязательств и настораживающие прогнозы некоторых компаний относительно их финансовых результатов в 2018 г. оказали негативное влияние на котировки акций. Доходность 10-летних UST впервые с января 2014 г. превысила 3%. Цена фьючерса на нефть Brent, в течение дня колебавшаяся вблизи 75 долл./барр., к вечеру опустилась ниже 74 долл./барр., где остается и сегодня утром. Завтра, как всегда по средам, будут опубликованы данные о состоянии коммерческих запасов нефти в США за прошедшую неделю. По оценке рынка, консолидированной агентством Bloomberg, запасы нефти сократились на 2,2 млн барр., а запасы бензина – на 2 млн барр. Причем аналитики достаточно единодушно ожидают сокращения. По оценке же API, запасы нефти выросли на 1,1 млн барр., а запасы бензина снизились на 2,7 млн барр. Рост доходностей UST и падение американского рынка задали негативный тон сегодняшним торгам в Азии, и фондовые индексы региона идут вниз. Фьючерс на S&P 500 дешевеет. Российский рынок сегодня, скорее всего, покажет негативную динамику, индекс РТС начнет день снижением на 1%.

( Читать дальше )

Федеральное казначейство проводит аукционы....

- 25 апреля 2018, 09:55

- |

средств бюджета в банковские депозиты с плавающей ставкой, привязанной к ставке

RUONIA. Средства размещаются на 182 дня, лимит аукциона — 100 млрд рублей.

Министерство финансов России проведет аукционы по продаже облигаций

федерального займа с постоянным купонным доходом (ОФЗ-ПД) серии 26223 в объеме

15 млрд рублей, а также облигаций федерального займа с индексируемым номиналом

(ОФЗ-ИН) серии 52002 на сумму 15 млрд 61,15 млн рублей.

Кроме того, Минфин РФ выплатит 2-й купон ОФЗ-ПД серии 26222 на общую сумму

12,39 млрд рублей.

«Московская биржа» начнет торги фьючерсными контрактами на нефть Light Sweet

Crude Oil и маржируемыми опционами на них

ПОКУПКА на аукционе ОФЗ-ИН 52002, дата погашения 02.02.2028

- 24 апреля 2018, 17:44

- |

Минфин России в среду проведет аукцион по размещению ОФЗ-ИН 52002 в объеме 15 млрд рублей, ввод заявок с 14.30 до 15.00, структура этой облигации позволяет получать доходность в размере инфляции + 2,9 % годовых.

Номинал ОФЗ-ИН 52002 ежедневно индексируется на величину инфляции, взятую с трехмесячным лагом. Для индексации номинала используется индекс потребительских цен РФ, ежемесячно публикуемый Росстатом. Купонный доход выплачивается исходя из проиндексированного номинала. Ставка купонов — 2,50% годовых.

Это защитная облигация, в случае сильного роста инфляции она покажет результат лучше, чем классические ОФЗ, сейчас, после увеличения риска роста инфляции она особенно актуальна, и мы ожидаем ее роста после размещения на 50 – 70 пунктов, ожидаемая доходность операции около 15,50% годовых на горизонте двух недель.

Подробнее

Федеральное казначейство проведет аукцион по размещению временно свободных средств бюджета в банковские депозиты

- 24 апреля 2018, 09:37

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал