Блог компании УРАЛСИБ Брокер | Petropavlovsk Pls ; НЛМК -без рекомендации.

- 25 апреля 2018, 10:34

- |

Petropavlovsk Pls

Производство золота в 1 кв. 2018 г. сократилось на 5%

Снижение добычи и рост цены реализации.

Petropavlovsk plc (POG LN – без рекомендации) опубликовала результаты производственной деятельности за 1 кв. 2018 г. Общий объем производства золота в 1 кв. 2018 г. сократился на 5% год к году до 112,6 тыс. унций. Выпуск упал на всех участках, за исключением Маломыра, где был зафиксирован рост на 70% год к году до 27,9 тыс. унций. Объем реализации золота за отчетный период сократился также на 5% и составил 112,244 тыс. унций. При этом средняя цена реализации, даже с учетом отрицательного эффекта от хеджирования (35 долл./унция), выросла на 4% год к году до 1 295 долл./унция, что выше среднего уровня 2017 г. (162 долл./унция). Цена реализации без учета хеджа близка к цене реализации крупнейшего российского золотодобытчика ПАО «Полюс», у которого средняя цена проданного золота в 2017 г. составила 1 336 долл./унция, а объем продаж снизился на 6%.

Компания не меняет производственный план на нынешний год.

Достигнутый компанией уровень производства позволяет ей реализовать производственный план на текущий год, который предусматривает добычу 420–460 тыс. унций золота. Петропавловск подтвердил, что этот план остается неизменным. Общие денежные затраты (ТСС) в 2018 г. составят, по прогнозам компании, 700–750 долл./унция при курсе рубля 58 руб/долл. Учитывая ослабление российской валюты, рентабельность Петропавловска может несколько снизиться в будущем году из-за роста ТСС.

Долговая нагрузка компании осложнена гарантиями по долгу IRC.

Чистый долг компании составил 585 млн долл. на конец прошлого года, а долговая ее нагрузка оценивается в 3,0. Кроме того, компания выступает гарантом по долгу дочерней компании IRC (в которой ей принадлежит 31,1%) на 234 млн долл. С учетом гарантий долговая нагрузка Petropavlovsk оценивается в 4,2. График погашения долга у Петропавловска вполне комфортный: в 2018 г. погашениясоставляют 55 млн долл., в 2019 г. предстоит выплатить 122 млн долл., а в 2020 г. – 193,5 млн долл.

НЛМК

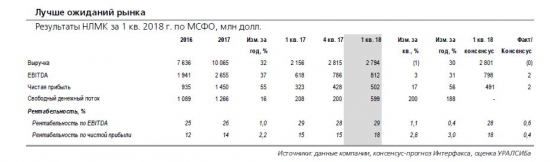

Результаты за 1 кв. 2018 г. по МСФО: сезонный рост свободного денежного потока

Выручка и EBITDA практически на уровне предыдущего квартала.

НЛМК (NLMK LI – без рекомендации) опубликовал консолидированную отчетность за 1 кв. 2018 г. по МСФО, которая оказалась лучше консенсус-прогноза: на уровне ожиданий по выручке и на 2 п.п. выше оценок EBITDA и чистой прибыли. За квартал выручка снизилась на 1% до 2,8 млрд долл., EBITDA выросла на 3% до 812 млн долл., рентабельность по EBITDA повысилась на 1 п.п. до 29%. Чистая прибыль увеличилась на 17% до 502 млн долл., свободный денежный поток утроился, достигнув 599 млн долл. Долговая нагрузка остается на низком уровне. Так, чистый долг сократился на 4%, а показатель Чистый долг/EBITDA за последние 12 мес. снизился до 0,3х.

Свободный денежный поток утроился благодаря низким капзатратам и высвобождению оборотного капитала.

Сезонное снижение объема продаж (минус 5%) было компенсировано умеренным ростом средних цен реализации металлургической продукции, в результате выручка осталась практически на уровне сезонно сильного 4 кв. Некоторое расширение спредов между ценами на металлопродукцию и сырье поддержало рентабельность по EBITDA. Кроме того, консолидированным показателям оказали поддержку результаты горнодобывающего дивизиона, EBITDA которого увеличилась на 53% до 254 млн долл. Существенный рост свободного денежного потока в 1 кв. стал возможен в связи с высвобождением оборотного капитала и сезонным снижением капзатрат почти в два раза относительно уровня предыдущего квартала до 131 млн долл. При этом менеджмент подтвердил прогноз капзатрат на 2018 г. в размере 750 млн долл., что подразумевает рост показателя на 27% год к году и увеличение инвестиций во 2–4 кв.

Рост денежного потока создает предпосылки для высоких дивидендов.

В дополнение к своим бельгийским производственным активам компания рассматривает возможность приобретения принадлежащих ArcelorMittal заводов по выпуску проката с покрытием в Бельгии и Люксембурге. Реализация такого сценария может привести к снижению дивидендного потенциала компании. Результаты, на наш взгляд, умеренно позитивны для котировок акций НЛМК и создают предпосылки для высоких дивидендов по итогам 1 кв. В случае выплаты 100% свободного денежного потока за 1 кв. в виде дивидендов доходность за квартал может составить около 4% (исходя из текущих котировок). Пока НЛМК остается одной из лучших дивидендных историй на российском рынке. Совет директоров даст рекомендации собранию акционеров по размеру дивидендов за 1 кв. 2018 г. 27 апреля.

Новости тг-канал

Новости тг-канал