новости

Черные и белые «лебеди» Societe Generale

- 24 ноября 2016, 06:54

- |

Мировые финансовые рынки полны неожиданностей, и иногда инвесторы сталкиваются с так называемыми «черными лебедями». Так принято называть редкие и труднопрогнозируемые события, которые в случае их наступления могут всколыхнуть рынки.

Термин был популяризирован в одноименной книге Нассима Талеба, который делает ставки именно на исключительные явления в финансовом мире посредством опционных стратегий.

Идею «лебедей», правда, в более широком смысле использует и французский банк Societe Generale, который на днях вновь обозначил ключевые риски для глобальной финансовой системы.

Наиболее вероятными «черными лебедями» аналитики считают политическую неопределенность (30% вероятность) и резкий рост доходностей облигаций (25% вероятность). В обоих случаях виновником можно считать Дональда Трампа, он же выступает в пользу изоляционизма и торговых войн (15% вероятность). В плане политической неопределенности следует упомянуть намечающиеся выборы в Германии и Франции, конституционный референдум в Италии. Тем временем, к росту доходностей причастна и ФРС с грядущем повышением ставок.

Наиболее «жирным черным лебедем», то есть крайне важным с экономической точки зрения (вероятность 20%), Societe Generale назвал возможность тяжелой посадки в Китае. Аналитики указывают на дисбалансы на рынке недвижимости, высокие уровни долга и прочие структурные проблемы КНР. Реформы недостаточны, нельзя исключать начала «потерянной декады».

В плане позитива, то есть «белых лебедей», обозначены наращивание капитальных расходов, заметное фискальное стимулирование и усиление реформ. Добавим, что в США вероятность подобного расклада усилилась с приходом Дональда Трампа к власти.

Справедливости ради, терминология Societe Generale является не слишком точной. «Черные лебеди» — это редкие события. Соответственно, вероятность их наступления не слишком велика. В данном же случае речь скорее идет о выделении основных экономических и геополитических рисков для мировой финансовой системы. Риски эти представлены на нижеприведенной схеме.

БКС Экспресс

- комментировать

- Комментарии ( 0 )

Tesla и Solar City объеденились

- 18 ноября 2016, 19:11

- |

Вчера, поздно вечером, компания Tesla и Solar City объявили о том, что наконец то собрание акционеров одобрило план по слиянию двух компаний.

Абсолютным большинством голосов, а это около 85%, акционеры Solar City одобрили сделку и возлагают большие надежды на нее.

Трейдеры, торгующие CFD Tesla (#TSLA), наверное заметили, что в последнее время, бумага просела достаточно сильно. Это связано, в первую очередь с тем, что компания все еще является убыточной и есть большие риски выхода в прибыль в ближайшее время.

Несмотря на крупные предварительные заказы на Tesla Model X, которые год назад достигали 400 тысяч (самая продаваемая бензиновая модель компании Toyota Motors имеет годовые продажи на уровне 330 тысяч автомобилей), аналитики полагают, что компании, вероятно, будет сложно поставить на рынок столько автомобилей в нужный срок.

( Читать дальше )

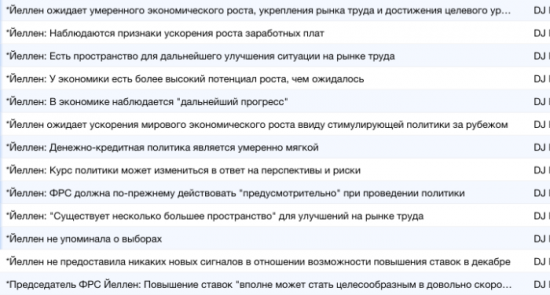

Йеллен, Доходности, Инфляция..

- 17 ноября 2016, 16:33

- |

По большому счету ничего нового! Вероятность повышения % ставок в декабре выше 90%. (94-96) Это в цене!

Каких либо намеков на серию повышений мы не увидили… Продолжение ожидается в 18.00 по Мск.

Ну а как доходности 10-Treusries?

( Читать дальше )

Текст доклада Дж.Йеллен..Мысли.

- 17 ноября 2016, 14:47

- |

Многие в курсе что всеми почитаемая бабушка выступает в 18.00?

Обратите внимание что сам текст доклада будет опубликован в 16.00. Может быть волатильно, так что аккуратней надо бы… ;-)

По торговле:

День складывается неплохо, уход Usd/Rub к 65.00 не использовала для добавления в шорт. Хоть и планировала..

Очень надеюсь что сегодня увидим тестирование 64.00.

Удачи!

Если вы торгуете Usd/Rub, лучшие на мой взгляд условия в Alfa-Forex.

Наблюдать за моими лосями можно, подключившись через инвесторский доступ.

1. пройти по ссылке.

2. Скачать MT5

3. Ввести:

- Логин:723017

- Пароль:Markidonova

Ужесточение финансовых условий может подкинуть проблем Йеллен

- 17 ноября 2016, 06:42

- |

После прихода Дональда Трампа власти ситуация на финансовых рынках резко изменилась.

Конечно, фондовые активы чувствуют себя достаточно неплохо. Однако ситуация в других сегментах выглядит более настораживающей. Доллар заметно укрепился на рынке FOREX, а доходности гособлигаций по всему миру взлетели.

На рынках господствует идея о том, что грядущее фискальное стимулирование от Трампа подстегнет инфляцию в США. Речь идет о планируемом снижении налогов и масштабных инфраструктурных расходах. Как результат, вероятность скорого повышения ставок ФРС возрастает.

Тем не менее, ситуация может быть более плачевной. По мнению Банка международных расчетов (BIS), укрепление доллара, вероятно, означает не силу экономики США, а возросшие риски и перенаправление ликвидности в «тихую гавань». Кроме того, может наблюдаться отток капитала из Китая, где юань опустился на уровни кризисного 2008 года.

Посмотрим на динамику Индекса финансовых условий от Goldman Sachs. В понедельник он взлетел выше 100 пунктов. Подобное наблюдалось после референдума в Великобритании о Brexit.

( Читать дальше )

Кто знает, что с переводом ПРАЙМ новостей Dow Jones Newswares? Второй день ни в одном терминале не приходят новости на русском.

- 16 ноября 2016, 14:57

- |

на 12 часов по Москве назначено срочное заседание правительства - Матвиенко

- 16 ноября 2016, 11:13

- |

ЗАСЕДАНИЕ ПРАВИТЕЛЬСТВА РФ, НАМЕЧЕННОЕ НА СЕГОДНЯ, ПЛАНОВОЕ: ОНО ПРОВОДИТСЯ В СРЕДУ, А НЕ В ЧЕТВЕРГ ИЗ-ЗА ГРАФИКА ПРЕМЬЕРА

Кто привел к власти Дональда Трампа

- 14 ноября 2016, 06:40

- |

Вердикт американцев вынесен, и новым президентом США стал эксцентричный Дональд Трамп.

Интересный момент: кандидат от Республиканцев победил, согласно голосам выборщиков. Если внимательней посмотреть на расклад сил, выясняется, что Хиллари Клинтон завоевала более 60 млн голосов граждан против 59,8 млн у Трампа. Более того, многие американцы уже грозятся эмигрировать из США.

Тем не менее, многих устраивает позиция Трампа, его предвыборная программа. Легко проследить, какие группы населения посчитали его меньшим из двух зол. Давайте посмотрим, кто предпочел Трампа, а кто голосовал за Клинтон в разрезе социальных групп.

• Трамп пользовался меньшим спросом у женщин, однако все же получил 42% их голосов.

• Население старше 40 лет активно поддерживало Трампа.

( Читать дальше )

Трамп победил. Что дальше?

- 10 ноября 2016, 06:52

- |

Во вторник состоялось знаковое событие – прошли выборы президента США. Подобно референдуму в Великобритании, тут не обошлось без сюрпризов. «Черный лебедь» в личине Дональда Трампа воспарил над Америкой.

Кандидат от Республиканцев крайне эксцентричен: выступает за серьезный протекционизм, жесткие отношения с Китаем, критикует сверхмягкую политику ФРС, указывая на пузыри на рынках актива. Отсюда соответствующие риски, а также растущая неопределенность. Более того, более высокие тарифы на импорт и другие торговые ограничения способны усилить инфляцию в США.

Источник: @victorleonardib

Отсюда…

• Просадка фондовых активов по всему миру. К настоящему моменту фьючерс на S&P 500 теряет около 2%. Впрочем, падение может оказаться локальным. Ведь важны не предвыборные обещания, а их фактическая реализации. Более того, в случае ужесточения финансовых условий ФРС так и не сможет поднять процентные ставки в декабре. Кейт Паркер, стратег Barclays, полагает, что в случае победы Трампа, S&P 500 может упасть на 11-13%.«Риск победы Трампа может привести к коррекции рынка в пределах 5%, после чего инвестиционное сообщество должно пересмотреть обстановку», — считает главный стратег по акциям Citigroup Тобиас Левкович.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал