нижнекамскнефтехим

Как компании зарабатывают деньги. Производство метил-трет-бутилового эфира (МТБЭ)

- 07 ноября 2023, 20:46

- |

ПАО «Нижнекамскнефтехим». Фото ПАО «СИБУР»

Сегодня завершаем обзор продуктов НКНХ. Последним в списке продукции на продажу — метил-трет-бутиловый эфир, известный под ёмким сокращением МТБЭ.

МТБЭ — один из важнейших представителей класса простых эфиров — соединений с функциональным звеном С-О-С (углерод-кислород-углерод). МТБЭ находит широкое применение как высокооктановая антидетонационная присадка к автомобильным бензинам. Эфир производится производится из изобутилена и метанола по обратимой реакции: iС4Н8 + СН3ОН ↔ СН3ОС(СН3)3.

Причем этот процесс идет настолько селективно, что изобутилен нет нужды выделять из сырьевых смесей (бутан-бутиленовой фракции — продукта каталитического крекинга), поскольку метанол реагирует только с изобутиленом. Это обстоятельство используется для удаления изобутилена из углеводородных смесей «с пользой» — получением ликвидного продукта.

Действующие производства МТБЭ в РФ однотипны, технологические схемы различаются в небольших деталях, отдельных конструктивных узлах. Технология производства МТБЭ состоит из следующих основных стадий:

( Читать дальше )

- комментировать

- 8.5К | ★9

- Комментарии ( 2 )

Как компании зарабатывают деньги. Производство неонолов

- 31 октября 2023, 21:36

- |

ПАО «Нижнекамскнефтехим». Фото ПАО «СИБУР»

Предыдущие статьи:

1. Как компании зарабатывают деньги. Производство кумола

2. Как компании зарабатывают деньги. Производство фенола и ацетона

Возвращаемся на НКНХ, чтобы посмотреть каким таким образом там делают неонолы. Неонолы — группа веществ, которые согласно химической номенклатуре относятся к оксиэтилированным моноалкилфенолам. Звучит жутковато, но это название показывает нам, из чего молекула состоит и как получается.

Зачем они вообще нужны? Неонолы — высокоэффективные неионогенные поверхностно-активные вещества (ПАВ). Известные людям с древних времён ПАВ — мыла, относятся к ионогенным, то есть они распадаются в воде на ионы, ну а дальше там немного коллоидной химии, и можно смывать жир и грязь. В силу того, что действие мыла связано с диссоциацией его на ионы, его недостаток — оно плохо работает в жёсткой воде, где ионов уже и так полно. Также его не получится использовать в неводных средах, а там ПАВ тоже иногда нужны.

( Читать дальше )

Российская нефтехимия может стать лидером по производству полимеров

- 20 октября 2023, 17:28

- |

Комментарий:

У российских компаний есть явное преимущество за счет дешевого сырья. Основная проблема сейчас это потерянные рынки сбыта и недостаток сложного оборудования. При перестройке цепочек поставщиков оборудования и цепочек поставок товара, российский комплекс нефтехимии может занять большую долю мирового рынка по причине высокой конкурентоспособности. Однако, глобально, нефтехимический сектор это прокси на рост мировой экономики. Поэтому, в случае глобальной рецессии Нижнекамскнефтехиму будет сложнее найти новые рынки сбыта.

$NKNC

$NKNCP

Рубрика #выжимки

Самое важное из исследования 'Обзор мирового и регионального рынка нефтехимии' от S&P Global Commodity Insights.

Прогноз по мировой экономики улучшается, однако не все опасности уже позади. Все больше ожиданий связано с ростом мирового ВВП, однако остаются и достаточные риски снижения, особенно в Китае.

Цены на полипропилен в Европе и США возвращаются к уровню мировых на фоне снижения спроса

Расходы на транспортировку теперь скорее мешают потребителям бензола в Западном полушарии, чем защищают их от азиатских экспортеров полимеров

( Читать дальше )

Как компании зарабатывают деньги. Производство простых полиэфиров

- 10 октября 2023, 21:30

- |

ПАО «Нижнекамскнефтехим». Фото ПАО «СИБУР»

Предыдущие статьи:

1. Как компании зарабатывают деньги. Производство стирола и оксида пропилена

2. Как компании зарабатывают деньги. Производство оксида этилена и этиленгликолей

Следующий продукт НКНХ на разборе — простые полиэфиры (ППЭ), точнее, группа продуктов. С химической точки зрения это полимеры, но поскольку их молекулярная масса невелика, их часто относят к продуктам органического синтеза. Тем более, что сами по себе они применяются весьма ограниченно, гораздо чаще их используют как сырьё в других производствах, как и многие другие продукты органического синтеза.

Простые полиэфиры -- это полимеры, в цепочке которых присутствует эфирная группа -С-О-С-. Их получают полимеризацией и сополимеризацией олефиновых оксидов на каком-либо стартовом веществе. НКНХ использует для полимеризации оксид этилена СН2(О)СН2 и оксид пропилена СН3СН2(О)СН2 собственного производства. В качестве стартового вещества на НКНХ применяют либо глицерин CH(OH)(CH2OH)2 либо этилендиамин (CH2NH2)2.

( Читать дальше )

📊 Нижнекамскнефтехим. Обновление

- 04 октября 2023, 21:20

- |

Неудачная попытка пробоя накопления в области максимума

вынуждает меня скорректировать разметку и планы по активу. Считаю, что с февраля 2023 года формировался заключительный диагональник

( Читать дальше )

Как компании зарабатывают деньги. Производство оксида этилена и этиленгликолей

- 30 сентября 2023, 12:52

- |

ПАО «Нижнекамскнефтехим». Фото ПАО «СИБУР»

Продолжаем изучать продуктовую корзину ПАО «Нижнекамскнефтехим». Помимо полимеров компания производит обширный класс нефтехимической продукции под условным названием «продукты основного органического синтеза». В эту группу химики относят окись этилена и гликоли, спирты, кислоты, фенол, ацетон, сложные эфиры кислот — вещества, почти неизвестные массовому потребителю, поскольку они находят применение или как исходное сырье для других более сложных синтезов, или в различных промышленных отраслях. В этом ряду важнейшими продуктами являются окись этилена СH2(O)CH2 и моноэтиленгликоль (МЭГ) (CH2OH)2. Окись этилена (или этиленоксид), как ясно из названия, образуется при окислении этилена (производство окиси этилена — второе по масштабу направление использования этилена после полиэтилена во всем мире). Это вещество является полупродуктом, из которого в ходе последующих превращений можно получить самые разные вещества. Одно из них — моноэтиленгликоль — получается из окиси этилена при обработке водой.

( Читать дальше )

Как компании зарабатывают деньги. Производство полипропилена

- 24 сентября 2023, 23:51

- |

ПАО «Нижнекамскнефтехим». Фото ПАО «СИБУР»

После того, как торгующиеся на Мосбирже ПАО «Нижнекамскнефтехим» и ПАО «Казаньоргсинтез» вошли в состав ПАО «СИБУР», мы долго не видели от них годовых отчётов, красивых картинок и прочего. Потому мои обзоры технологий нефтехимии, которые я писал в этом бложике, с мая 2022 года были прерваны и я занялся чтением годовых отчётов российских публичных компаний. Недавно обнаружил, что теперь уже дочки СИБУРа имеют новые корпоративные сайты и даже годовые отчёты за 2022 год, и решил вернуться к рассказам о химической технологии.

Стоит сказать, что компании стали гораздо более закрытыми, в годовых отчётах операционной деятельности посвящены по паре страниц, продукты теперь вперемешку представлены на общем сайте СИБУРа, ну и вообще индивидуальность компаний постепенно теряется — всё интегрируется в производственные цепочки материнского холдинга. Зато появились нормальные фотки в фотобанке, а не те поделки свадебного фотографа, что мне приходилось показывать вам раньше, рассказывая про НКНХ.

( Читать дальше )

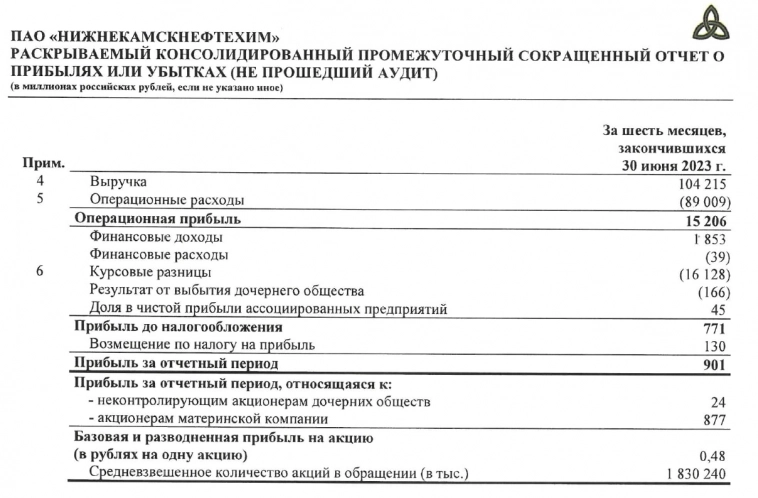

⚗️Нижнекамскнефтехим (NKNC, NKNCP) - обзор первого отчёта по МСФО с 2021г

- 21 сентября 2023, 10:13

- |

▫️Выручка за 1П 2023г: 104,2 млрд

▫️Операционная прибыль за 1П 2023г: 15,2 млрд

▫️Чистая прибыль за 1П 2023г: 0,9 млрд

▫️скор. Чистая прибыль за 1П 2023г: 17 млрд

▫️fwd P/E 2023: 10

▫️fwd дивиденд 2023: 1,5-2%

▫️P/B TTM:0,75

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Компания не стала раскрывать результаты по МСФО за 2022г, а отчётность представлена в очень усечённом виде. Операционные результаты по-прежнему не раскрываются.

✅ НКНХ сохраняет планы по строительству этиленового комплекса ЭП-600, который поможет нарастить объём выпуска продукции в 2 раза от текущих значений. Запуск проекта ожидается уже в 2025г, но скорее всего его перенесут на более поздний срок. По сообщениям менеджмента, объём загрузки заводов в 2022г был на уровне 2021г. Тем не менее, в 2023г операционные результаты почти наверняка будут уже ниже (за 1П 2023г производство каучука по РФ снизилосьна 9,3% г/г).

❌ Компания обновила дивидендную политику и теперь будет выплачиватькак минимум 15% от скорректированной прибыли МСФО. За 2022г выплатили всего1,49 рублей на акцию.

( Читать дальше )

Нижнекамскнефтехим оценка компании

- 04 сентября 2023, 13:57

- |

По РСБУ за 6мес. 2023г.

Об организации

1- Нижнекамскнефтехим ОДНА ИЗ КРУПНЕЙШИХ ПРОИЗВОДСТВЕННЫХ ПЛОЩАДОК СИБУРА ПО ВЫПУСКУ СИНТЕТИЧЕСКИХ КАУЧУКОВ И ПЛАСТИКОВ В РОССИИ.

2- ВХОДИТ В ЧИСЛО МИРОВЫХ ПРОИЗВОДИТЕЛЕЙ НЕФТЕХИМИЧЕСКОЙ ПРОДУКЦИИ.

3-Выпуски облигаций:

NKNC

NKNCP

RU000A0ZZZ17

RU000A103QQ0

Цель оценки: Оценка состояния компании с целью приобретения облигаций, акций эмитента.

Общие значения (за 6 мес. 2023г)

1-Выручка: 100797,948 млн.руб.

2-Прибыль: 2681,917 млн.руб

Анализ ликвидности

1-Коэфф. А.Л.: 0,32

2-Коэфф. С.Л.: 1,60

3-Коэфф Т.Л.: 2,25

Анализ финансовой устойчивости

1-Коэфф. Фин. Незав.: 58,89%

2-Коэфф. Фин. Завис.: 41,11%

3-Доля Кратк. Задолжн.: 26,04%

4-Доля Долгоср. Задолжн.: 84,66%

5-Коэффициент автономии (ER): 56,41% (**)

6-Коэффициент капитализации (C/R): 0,77 (**)

Оценка

Общая динамика

1-Динамика выручки: -33,7% (YoY)

2-Динамика прибыли: -94,3% (YoY)

3-Динамика долговой нагрузки: 16,5% (*)

4-Динамика активов: 6,6% (*)

Кредитный рейтинг:

ruAAA

( Читать дальше )

Рост потребления полимеров в РФ в ближайшие 5 лет составит от нескольких сотен тысяч тонн в год до миллиона - Сибур

- 31 августа 2023, 12:47

- |

www.interfax.ru/business/918667

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал