нефтегазовый сектор

Мысли по нефтегазу РФ

- 02 сентября 2021, 21:11

- |

1. Мне нравятся почти все нефтегазовые компании, кроме Башнефти, потому что сектор хоть и один, но каждая из них имеет в своей деятельности какую-то уникальную фишку

2. Считать нефтегаз за единый сектор вообще полный идиотизм:

— если вы откроете отчеты, увидите, что львиная доля прибыли либо от нефти, либо от газа

— а динамика цен и структура применения у них разные, так что нефть и газ — это разные сектора

3. В чем фишка наших газовиков:

— Газик — высокие дивы, трубопроводный газ

— Новатэк — СПГ проекты

Короче, модели бизнеса разные

4. В чем фишка нефтяночки для меня как инвестора:

— Роснефть: лидер по экспорту, имеет свои иностранные НПЗ, разработка перспективнейшего Восток-Ойл, компания превращается в гиганта-компанию роста?

— Лучек: высокоэффективный бизнес, добр к минорам, есть иностранные НПЗ в собственности

— ГПН: высокотехнологичные проекты, высокая эффективность, смотрит в сторону водородной энергетики, недооценен из-за низкого фри флот, что я считаю мега плюсом

( Читать дальше )

- комментировать

- 3.5К | ★3

- Комментарии ( 9 )

Нефть пора продавать! часть 2

- 27 августа 2021, 21:13

- |

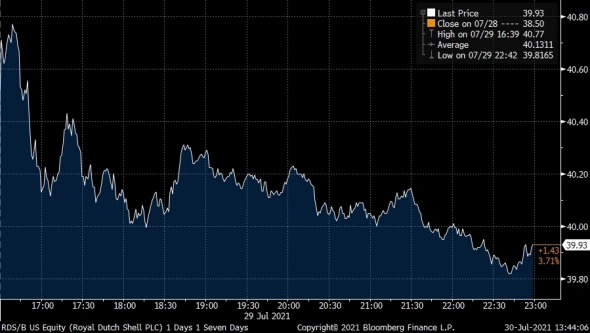

Royal Dutch Shell отчиталась за второй квартал выше ожиданий

- 30 июля 2021, 16:54

- |

Вчера британо-нидерландская нефтегазовая компания Royal Dutch Shell (RDS/B US), опубликовала отчетность за 2 квартал 2021 года с результатами, по некоторым показателям превышающими консенсус-прогноз по версии Bloomberg.

По итогам прошедшей торговой сессии цена за акцию компании показала рост плюс 3,71%.

( Читать дальше )

Краткосрочным позитивом для рынка стала отмена встречи ОПЕК+ - Атон

- 06 июля 2021, 12:29

- |

ОПЕК+ 5 июля отменила встречу министров, отложив ее на неопределенный срок. До этого момента будут сохраняться текущие квоты (восстановление добычи нефти на 2.1 млн барр. в сутки с мая по конец июля). Причиной отсрочки стала позиция ОАЭ, которые согласились с предварительным решением увеличить добычу на 400 тыс. барр. в сутки в месяц в августе-декабре, но не согласились продлить соглашение ОПЕК+ после апреля 2022 без пересмотра базового уровня добычи — с 3.168 до 3.8 млн барр. в сутки.

Мы считаем новость позитивной в краткосрочной перспективе, т.к. страны не будут наращивать добычу в августе, и цены, скорее всего, продолжат расти. Однако в долгосрочном плане это скорее несколько негативный сигнал, поскольку странам не удалось достичь соглашения относительно продления сделки после апреля 2022.Атон

Нефти есть ещё куда расти

- 01 июля 2021, 17:25

- |

Нефть продолжает дорожать на фоне ожидания инвесторами ключевой встречи ОПЕК по добыче. В это же время, в иранских ядерных переговорах пока очень слабый прогресс.

На сегодняшнем заседании ОПЕК Россия скорее всего будет выступать за дальнейшее увеличение добычи. Саудовская Аравия выступает за более постепенный подход. Между тем, санкции с Ирана пока снимать не собираются: переговоры по ядерной программе, судя по всему, затягиваются. Мы учитываем и тот факт, что новый президент Ирана — хоть и прагматичный, но всё-таки консерватор. Поэтому быстрого наращивания добычи Ираном мы по-прежнему не ждём.

Напомним, что в марте 2020 года ОПЕК+ договорился сократить добычу нефти на 10 миллионов баррелей в день (мбд) начиная с мая того же года. Сделка по сокращению должна закончиться в апреле 2022 года. Текущее сокращение добычи составляет 5.8 мбд.

ОПЕК вряд ли будет активно наращивать добычу даже при такой высокой цене, потому что опасается перенасыщения рынка к 2022 году, если картель начнёт снимать ограничения сверх графика. Осторожность ОПЕК может привести к краткосрочному дефициту нефти и её росту выше $80, но на горизонте пары лет текущий подход картеля мы считаем оправданным. Когда ограничения полностью снимут, мы ожидаем стабилизации цены на нефть в районе

( Читать дальше )

Добыча нефти в РФ в 1 кв 2021г: 124,9 млн тонн (-11% г/г); Экспорт нефти из РФ 50,8 млн тонн (-19,8% г/г)

- 21 мая 2021, 10:37

- |

Москва. В l квартале 2021 года экспорт нефти из России сократился на 19,8% по сравнению с январем-мартом 2020 года и составил 50,8 млн тонн. Об этом свидетельствуют данные Федеральной службы госстатистики.

В марте по сравнению с аналогичным периодом пошлого года снижение составило 23,8%. По сравнению с февралем экспорт сократился на 0,1% — до 16,9 млн тонн.

Добыча нефти в РФ за 1-й квартал составила 124,9 млн тонн, что на 11% меньше, чем годом ранее. Удельный вес экспорта нефти в общем объеме российского экспорта в 1-м квартале 2021 г. составил 21,5%, в экспорте топливно-энергетических товаров — 40,3% (в 1-м квартале 2020 г., соответственно 28,2% и 45,7%). В марте 2021 г. средняя фактическая экспортная цена на нефть составила $419,2 за 1 тонну (107,6% к февралю 2021 г.). Цена мирового рынка на нефть Urals составляла $464,4 за 1 тонну (104,7% к февралю 2021 г.). В марте в России добывалось 10179 тыс. баррелей в сутки, в феврале — 9738 тыс., в январе — 10168 тыс.

В странах ОПЕК аналогичный показатель составил в феврале — 24,85 млн тонн, в январе — 25,5 млн тонн. Данные за март не приведены.

Коррекция в нефти - хороший момент для покупки

- 20 мая 2021, 18:48

- |

Может показаться, что ралли в нефти захлёбывается — но на самом деле это не так. Рассказываем, чем вызван негатив в нефти и почему мы собираемся докупать нефтегаз в свои портфели.

Нефть упала по трём (кратковременным) причинам:

1. Возможное снятие санкций с Ирана. Если с Ирана снимут сакнции, персы начнут экспортировать нефть в полном объёме. Но есть оговорки: 1) это произойдёт не сразу, полное возобновление экспорта случится не раньше 2023 года; 2) растущий спрос на фоне восстановления мировой экономики с лёгкостью «поглотит» дополнительный объем нефти из Ирана.

2. Ситуация с ковидом в Индии. Заболеваемость в Индии по прежнему высокая — больше 276.000 случаев в день, но сейчас виден тренд на устойчивое снижение числа заболевших. По опыту 2020 года заболеваемость ковидом летом будет ниже, так что ожидаем улучшения обстановки в стране.

( Читать дальше )

Австралия построит новую газовую электростанцию за $468 млн

- 20 мая 2021, 12:15

- |

Австралия потратит 600 млн австралийских долларов ($468 млн) на строительство новой газовой электростанции.

Как сообщает Bloomberg, она поможет сократить выбросы, поскольку стареющие угольные электростанции в стране закрываются, и на правительство премьер-министра Скотта Моррисона оказывается давление – требуют больше усилий для борьбы с изменением климата.

Госкомпания Snowy Hydro построит газовую турбину открытого цикла мощностью 660 мегаватт в г. Курри Курри в районе Хантер-Вэлли штата Новый Южный Уэльс, говорится в заявлении министра энергетики Ангуса Тейлора.

По его словам, проект «поможет укрепить безопасность, надежность и доступность электроэнергии для потребителей» в штате и будет запущен до конца 2023 года, когда угольная электростанция Liddell закроется.

( Читать дальше )

Оператор ГТС: Украина из-за «Северного потока-2» будет терять 5-6 млрд долларов в год

- 19 мая 2021, 22:04

- |

Запуск российского газопровода «Северный поток-2» приведет к тому, что Украина ежегодно будет терять 5−6 млрд долларов. Это будут прямые и косвенные потери, если транзит по территории Украины прекратится.

Об этом в интервью ExPro заявил глава Оператора ГТС Сергей Макогон.

По его словам, остается только надежда на то, что санкции смогут остановить строительство «Северного потока-2», так как пока нет компромиссного варианта, который был бы выгоден Украине.

«1,5 млрд долларов мы зарабатываем на транзите. Если газ пойдет через „Северный поток-2“, у нас он автоматически подорожает, так как стоимость транспортировки из Германии будет дороже. Это еще около 2−3 млрд долларов потерь для экономики. Кроме того, дополнительные субсидии, поскольку газ подорожает. Я оцениваю прямые и косвенные потери Украины от запуска „Северного потока-2“ в 5−6 млрд долларов в год», — заявил Макогон.

( Читать дальше )

Ямал СПГ (Новатэк) - Прибыль 1 кв 2021г: 45,014 млрд руб против убытка 308,635 млрд руб г/г

- 19 мая 2021, 14:53

- |

Ямал СПГ – рсбу/ мсфо

(Новатэк-50,1%, Total-20%, CNPC-20%, Фонд Шелкового Пути-9,9%)

Общий долг на 31.12.2018г: 2,125.14 трлн руб/ мсфо 2,134.28 трлн руб

Общий долг на 31.12.2019г: 1,846.38 трлн руб/ мсфо 2,154.60 трлн руб

Общий долг на 31.12.2020г: 2,222.42 трлн руб/ мсфо 2,645.89 трлн руб

Общий долг на 31.03.2020г: 2,200.29 трлн руб

Выручка 2018г: 182,360 млрд руб/ мсфо 181,835 млрд руб

Выручка 1 кв 2019г: 73,163 млрд руб

Выручка 6 мес 2019г: 113,418 млрд руб/ мсфо 150,480 млрд руб

Выручка 9 мес 2019г: 171,816 млрд руб

Выручка 2019г: 246,258 млрд руб/ мсфо 324,018 млрд руб

Выручка 1 кв 2020г: 77,609 млрд руб

Выручка 6 мес 2020г: 115,651 млрд руб/ мсфо 161,487 млрд руб

Выручка 9 мес 2020г: 152,592 млрд руб

Выручка 2020г: 228,157 млрд руб/ мсфо 328,640 млрд руб

Выручка 1 кв 2021г: 80,893 млрд руб

Убыток 2018г: 172,626 млрд руб/ Убыток мсфо 153,401 млрд руб

Прибыль 1 кв 2019г: 155,431 млрд руб

Прибыль 6 мес 2019г: 174,488 млрд руб/ Прибыль мсфо 135,582 млрд руб

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал