нефтегазовый сектор

IT-инвестиции нефтегазового сектора России за 2024 год выросли на 155%, достигнув ₽135 млрд — третье место среди всех отраслей. Главные драйверы — импортозамещение и кибербезопасность — Ъ

- 07 октября 2025, 08:38

- |

Российский нефтегазовый сектор стремительно ускоряет цифровизацию: по данным исследования Т1 «Пульс цифровизации», за 2024 год IT-вложения выросли на 155% — до 135 млрд руб., что вывело отрасль на третье место после финансовой (1,2 трлн руб.) и транспортно-логистической (276 млрд руб.).

Главные драйверы — импортозамещение и кибербезопасность. После ухода иностранных вендоров компании массово переходят на отечественные решения: 79% используют российское ПО для документооборота, 73% — для защиты информации, 49% — в HR и логистике. Однако западные продукты по-прежнему доминируют в управлении жизненным циклом изделий (57%) и цепочках поставок (46%).

Рост затрат также связан с подорожанием серверов и адаптацией IT-инфраструктуры под новые стандарты. Особое внимание уделяется защите данных: каждая пятая компания столкнулась с кибератаками, что побудило 61% предприятий внедрить защитные решения — корпоративные VPN (75%), биометрическую аутентификацию (72%) и шифрование (55%).

( Читать дальше )

- комментировать

- 230

- Комментарии ( 0 )

Дивидендная доходность "Газпром нефти" выглядит достаточно умеренной для нефтегазового сектора

- 02 октября 2025, 13:53

- |

Акционеры “Газпром нефти” утвердили дивиденды за первое полугодие 2025 года в размере 17,3 руб. на акцию. По текущей цене бумаг компании в 493 руб. дивидендная доходность на полугодие составляет 3,5%, что для нефтегазового сектора выглядит достаточно умеренно.

Дивидендная политика “Газпром нефти” фиксирует выплату не менее 50% прибыли по МСФО с корректировками и допускает промежуточные дивиденды по итогам шести месяцев. В 2023 году компания направила около 75% прибыли на дивиденды, а за 2024 год порядка 78%, суммарно 79,17 руб. на акцию включая мощные промежуточные 51,96 руб. за первое полугодие 2024-го. Текущие 17,3 руб. заметно ниже из-за просадки финансовых результатов в первом полугодии 2025 года, так как прибыль компании по МСФО снизилась на 54,2% г/г на фоне более низких мировых цен на углеводороды, изменения в общемировой макроэкономической конъюнктуре и сжатия маржи переработки.

Компании удается сохранять дисциплину выплат, но размер дивиденда очень чувствителен к ее прибыли.

( Читать дальше )

Нефтегазовые доходы за август 2025 года: маржа экспортеров и маржа переработки

- 30 сентября 2025, 15:03

- |

Маржа экспортера (цена на нефть за вычетом НДПИ) в августе снова ниже 20 тыс. рублей:

Компании, перешедшие на НДД (по некоторым месторождениям), также продолжают платить НДПИ (около 60-70% от базовой ставки), поэтому важно смотреть на маржу экспортеров с учетом НДД и возвратных акцизов:

( Читать дальше )

ТОП-10 самых ПРИБЫЛЬНЫХ компаний РФ по списку Форбс 2025

- 28 сентября 2025, 18:34

- |

Форбс на днях опубликовал свой рейтинг самых-самых прибыльных компаний в РФ. Любопытно на него взглянуть.

Напомню, что год назад на Смартлабе я тоже разбирал аналогичный ТОП-10 крупнейших бизнес-гигантов России. Интересно, сменились ли лидеры🤔

💰По итогам 2024 г. суммарная прибыль таких компаний превысила 8 трлн ₽. И я практически уверен, что некоторые из них есть в вашем инвестиционном портфеле!

Чтобы не пропустить самое важное и интересное, подписывайтесь на телеграм-канал про финансы, инвестиции и недвижимость.

👇Ключевой параметр — чистая прибыль, зафиксированная по итогам 2024 г. (указана в скобках). Пойдем с конца списка Forbes в его начало, чтобы было интереснее😉

🔟Полюс (305,5 млрд ₽)

Крупнейший производитель золота в России. Выручка и EBITDA «Полюса» в 2024 г. оказались выше ожиданий аналитиков, а прибыль вообще взлетела в 2 раза год к году. Производство золота достигло рекордных 3 млн унций, а благодаря росту продаж и (самое главное!) безудержному росту самого металла, Полюс с двух ног влетел в ТОП самых прибыльных.( Читать дальше )

"Повышение НДС до 22%". Как инвестору правильно среагировать на этот фактор?

- 26 сентября 2025, 16:57

- |

Рады приветствовать новых подписчиков и инвесторов в пятницу!💰

Конечно эта неделя вышла не очень доходной после отрицательной реакции рынка на предложение Минфина поднять НДС с 20% до 22% для обеспечения нужд обороны и безопасности. За сутки Индекс Мосбиржи снизился на -1,7%📉 до позиции 2710, т.е. рынок потихоньку отходит от негативного эффекта.

Безусловно рост налогов всегда воспринимается на рынке болезненно. Тем более предыдущее повышение НДС было в 2019 г. и тогда рынок был готов к повышению. А сейчас бизнес компаний находится под давлением высокой ставки ЦБ. Тут мы решили грамотно подготовить наших подписчиков перед началом повышения НДС с 1 января 2026 г.

Какие сектора будут самыми чувствительными к повышению НДС до 22%?

Более ощутимое давление почувствует потребительский сектор. Например, Ozon📦 для уплаты налога будет вынужден снизить порог выручки с 60 млн до 10 млн, а это не понравится частным продавцам маркетплейса и могут выйти из бизнеса. Таким образом может упасть спрос на товары. Это касается котировок акций других ретейлеров- Х5🏪 и Ленты🏪. Сразу спешим сообщить, что эффект будет кратковременным, поэтому держите акции.

( Читать дальше )

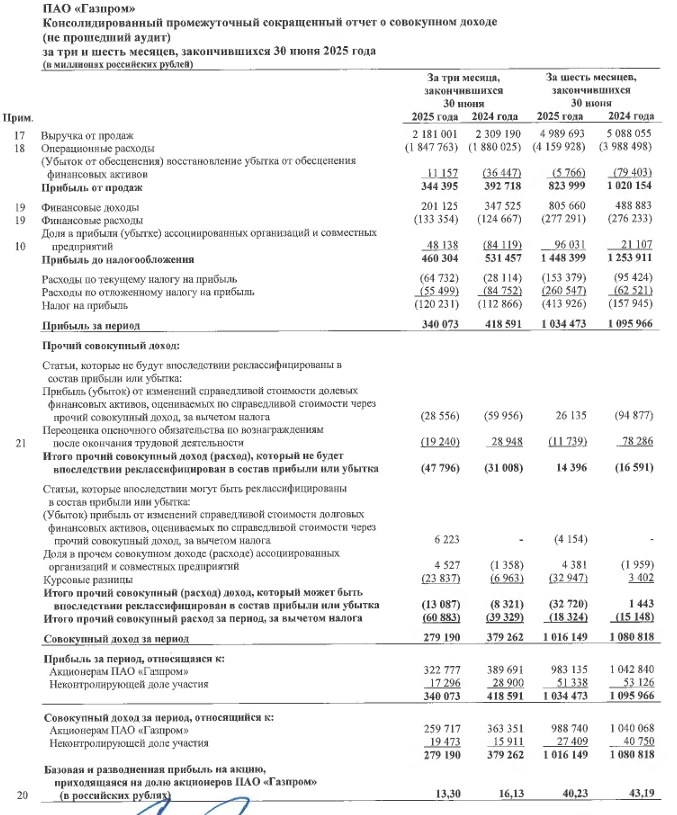

⛽️ Газпром. Про финансовые результаты за 1П2025 и дивиденды

- 25 сентября 2025, 11:11

- |

Дорогие подписчики, сегодня пройдемся по ключевым моментам финансовой отчетности отечественного нефтегазового гиганта по итогам 1П2025. Речь идет, конечно же, о Газпроме. Давайте взглянем, как себя чувствует компания в условиях падения нефтяного бизнеса:

— Выручка: 4989 млрд руб (-1,9% г/г)

— EBITDA: 1547 млрд руб (+6% г/г)

— Операционная прибыль: 824 млрд руб (-19,2% г/г)

— Чистая прибыль: 983,1 млрд руб (-5,7% г/г)

— P/E LTM: 1,98x

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 По итогам 1П2025 выручка показала незначительное снижение на 1,9% г/г — до 4989 млрд руб, что обусловлено падением результатов нефтяного бизнеса, а с другой стороны, ростом продаж от газового бизнеса, который смягчил негативную динамику общего показателя. При этом несмотря на отмену повышенного НДПИ с 1 января текущего года, операционная и чистая прибыль продемонстрировали снижение на 19,2% г/г — до 824 млрд руб. и на 5,7% г/г — до 983,1 млрд руб, что также является результатом падения доходов от нефтяного бизнеса и окончательного прекращения высокомаржинальных поставок через территорию Украины.

( Читать дальше )

⛽ Нефтегазовый сектор – Подробный обзор 1 полугодия

- 22 сентября 2025, 20:01

- |

📌 Продолжаем обзор секторов компаний Мосбиржи, и следующий в очереди нефтегазовый сектор. Напомню, ранее я делал обзоры банковского сектора, золотодобытчиков, металлургов, ритейлеров и застройщиков.

❓ СИТУАЦИЯ В СЕКТОРЕ:

• В 1 полугодии 2025 года нефтегазовый сектор столкнулся сразу с двумя большими проблемами – дешёвая нефть и крепкий рубль. Рубль укреплялся до 78 рублей за 1 доллар США, а средняя цена нефти Urals упала в рублях на 21% по сравнению с 1 полугодием 2024 года. Закономерный итог – нефтегазовые компании не смогли порадовать инвесторов своими отчётами.

1️⃣ ПРИБЫЛЬ В 1П2025 г.:

• Прибыль всех компаний из сектора снизилась, меньше всего пострадали Газпром (–5,6% год к году) и Новатэк (–17%). У других компаний прибыли упала в 2-3 раза – Лукойл (–51,2%), Газпромнефть (–54,2%), Татнефть (–61,7%), Роснефть (–68,3%).

• Сразу отмечу, что Башнефть в обзор не попала, так как она единственная не опубликовала отчёт за 1 полугодие. Сургутнефтегаз поделился лишь одним показателем по РСБУ – чистый убыток в 452,7 млрд рублей (годом ранее прибыль в 139,9 млрд рублей).

( Читать дальше )

Не видим существенного влияния новых санкций ЕС на нефтегазовый сектор. В отношении же акций Роснефти, Газпром нефти и НОВАТЭКа сохраняем Позитивный взгляд — БКС

- 22 сентября 2025, 10:24

- |

Одним из основных направлений воздействия на РФ в рамках 19 пакета санкций Еврокомиссия видит введение новых ограничений на энергетический сектор. Совет ЕС еще должен утвердить подготовленный пакет мер. Конкретных документов пока нет, но сформирован и озвучен для СМИ контур санкций:

— Ускорение ЕС отказа от российского СПГ, планируемый срок — до 1 января 2027 г.

— Санкции в отношении еще 118 танкеров (итого для ЕС их станет 560)

— Запрет на все транзакции с Роснефтью и Газпром нефтью

— Санкции на НПЗ, трейдеров и нефтехимические компании в третьих странах, которые покупают российскую нефть в обход ограничений

— ЕС не собирается автоматически вводить 100% пошлины для Индии и Китая, основываясь на предложении Трампа

При реализации вышеуказанных мер, для НОВАТЭКа в будущем могут вырасти транспортные расходы, поскольку с проекта Ямал СПГ газ продолжает поступать в ЕС. Однако это, мы считаем, весьма умеренно скажется на рентабельности, а объемы СПГ с их высокой конкурентоспособностью по цене будут продолжать производиться и реализовываться уже в других регионах.

( Читать дальше )

🛢️ Транснефть – Топ-идея на ближайший год?

- 19 сентября 2025, 20:15

- |

📌 Сегодня предлагаю взглянуть на результаты Транснефти за 1 полугодие 2025 года, взвесить все риски, посчитать будущие дивиденды и оценить, привлекательны ли акции компании с прицелом на 1 год.

📈 СИЛЬНЫЕ СТОРОНЫ:

• Выручка выросла на 0,3% год к году до 719,5 млрд рублей, EBITDA выросла на 3% до 308 млрд рублей. Учитывая ограничения ОПЕК+ и снижение объёмов транспортировки нефти, результат вполне приемлемый.

• Чистый долг у компании по-прежнему отрицательный (чистый долг/EBITDA = –0,5x), благодаря чему Транснефть заработала на процентах почти 50 млрд рублей (в 2 раза больше, чем годом ранее).

• Один из драйверов роста Транснефти – ежегодная индексация тарифов на уровень, близкий к инфляции. В качестве компенсации повышенного налога на прибыль в 2025 году рост тарифов составил +9,9% (вместо первоначальных +5,8%).

• Во 2 полугодии результаты Транснефти должны быть неплохими, как минимум благодаря росту квот ОПЕК+. Так, в октябре для РФ увеличится добыча нефти на 42 тысячи баррелей в сутки – всего +0,5%, но это лучше, чем предыдущие ужесточения квот.

( Читать дальше )

"Какие компании предложат щедрые дивиденды? Рейтинг дивидендных акций."

- 18 сентября 2025, 16:58

- |

Приветствуем любимых подписчиков и инвесторов рынка!✨

С приближением конца недели, наша команда посчитала необходимым выбрать для подписчиков самую лакомую тему. Поговорим о дивидендном сезоне, который уже начался. Компании из состава Мосбиржи могут направить инвесторам 700 млрд руб. Уже объявленные дивиденды в сумме составляют 438 млрд руб. Мы сделали для вас свой список дивидендных акций с аргументами и прогнозами.

ЦИАН

В конце августа менеджмент компании подтвердил планы выплатить спецдивиденд после завершения переезда CIAN PLC в Россию. По прогнозам размер дивиденда будет 100-120 руб за акцию. Вопрос акционеры рассмотрят в конце года. Если говорить об акциях ЦИАНа, то инвестору могут принести 21% дивдоходности.

Х5

Ритейлер в июле уже порадовал инвесторов спецдивидендом в размере 648 руб за акцию (18,8% див.доходности). Теперь мы ожидаем от Х5 решения регулярных дивидендов 2 раза в год. Предварительно первый промежуточный дивиденд будет 310 руб за акцию к концу осени.

Такие смелые прогнозы составлены на основе свежего отчета за II квартал 2025 г. Выручка выросла на 21,6% в связи с увеличением продаж и новых торговых точек на 9%. В портфеле имеется с июля.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал