недвижимость

Дал комментарии изданию Собака.ру по вариантам сохранения и приумножения средств с разными уровнями риска и потенциальными доходностями.

- 12 октября 2022, 22:32

- |

Все перечисленные ниже варианты инвестиций со сроком от года.

Консервативным и интересным вложением средств считаю покупку недвижимости для сдачи в аренду. Это могут быть объекты, начиная от гаража, парковочного места до комнаты, квартиры. Подобное вложение даст пассивный доход от 5% в год плюс обеспечит сохранение капитала. Долгосрочно недвижимость дорожает сопоставимо с инфляцией. Основной риск здесь – это неудачный выбор арендатора, минимизировать можно составлением грамотного договора аренды и страхованием имущества.

Вариантом инвестиций с умеренным риском считаю покупку юаня без плеча на Московской бирже. По мере нормализации платёжного баланса и смягчения валютных ограничений юань может в следующем году вырасти до значений выше 10 руб. (более 15% к текущим значениям). На данный момент угрозы санкций и блокировок для счетов в китайской валюте нет. Основным риском для юаня является угроза военного конфликта с Тайванем, при этом данная угроза оценивается как маловероятная.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Недвижимость в Калининграде: куда катимся?

- 11 октября 2022, 12:36

- |

Хотя я давно живу в Москве, родился и вырос я в Калининграде, поэтому регулярно слежу за регионом, и в том числе его рынком недвижимости. Здесь постараюсь дать качественный (без цифр) обзор Калининградского рынка жилья.

Цифр почти не будет, их можно посмотреть в регулярных постах от @$100 — например, smart-lab.ru/blog/844632.php

Типы недвижимости

В городе есть 3 типа недвижимости. В этом главное отличие от «большой» России.

1. Старая советская панель. Хрущевки и Брежневки.

Минусы (с точки зрения калининградца) — убитое жилье, убитые подъезды, центральное отопление (большинством жителей Калининграда воспринимается как минус, ибо газовый котел позволяет регулировать затраты на отопление в «мягкие зимы»), раздельный санузел.

Плюсов ровно два — цена и, иногда, удачное местоположение (много хрущевок в самом центре города, рядом с хорошими школами, инфраструктурой итд). Долгосрочно — будет падать в цене.

( Читать дальше )

просматривая свой портфель:ЗПИФ недвижимости

- 07 октября 2022, 18:45

- |

из российских у меня в портфеле

Рент доход про |

Доходность:

|

||

( Читать дальше )

Куда вложить миллион долларов во время войны?

- 05 октября 2022, 12:22

- |

Когда все рынки летят в труху, когда рушится мировая финансовая система, когда растут риски 3-й мировой войны, особенно актуальным остается вопрос: как сохранить капитал? Конечно, если от него еще что-то осталось… Давайте поразмышляем, куда можно инвестировать деньги в смутные времена, когда не осталось за Земле «островков стабильности» и «тихой гавани», чтобы не только сберечь, но и приумножить капитал.

- Акции. Фондовые рынки все глубже погружаются в стагфляционный кризис. С одной стороны мы имеем, ужесточение монетарной политики мировых центральных банков и рост процентных ставок, с другой стороны инфляционный шок с энергетическим кризисом. Акции США и Европы сейчас не самые лучшие инструменты, чтобы переждать бурю, им еще падать и падать. Российские акции конечно сильно упали, но на фоне эскалации войны с Украиной бурного роста пока от них ждать тоже не приходится.

- Облигации. Ныне мировая экономика погружается еще и в долговой кризис, что сильно ударит по долговым инструментам, таким как облигации. За последние годы сильно увеличилась долговая масса в мировой системе, пока ставки были низкие, эти долги можно было легко обслуживать и рефинансировать. Но сейчас из-за роста ставок в мире бонды ждут непростые времена и нас ждет рост количества дефолтов компаний, банков и целых стран.

( Читать дальше )

Где припарковать 500к$ для пассивного надежного дохода ?

- 04 октября 2022, 18:29

- |

Привет !

Деньги чистые налог заплачен, справка из банка есть .

Интересно получать хотя бы 4%$ годовых .

1. Чтобы вероятность отъема этого актива была ниже чем в рф например как в сша .

2.По любому чтобы доход был хоть какой то .

3.стоимость актива старалась как то догонять инфляцию .

4.Срок размещения десятилетия .

Думал о покупке недвижимости в Дубае, Кипре, США, но так же смотрю на REIT например VNQ.

Насколько я понял покупка недвижимости зарубежом и самостоятельная сдача это не праздная задача если ты постоянно там не живешь. Выход искать агента который за тебя этим будет заниматься ну и с учётом издержек что тебе останется по %?…

Коллеги, какие у кого мысли на этот счет ??

PS рф принципиально не рассматриваю т.к институт права частной собственности очень на любителя …

PPS.может есть супер надежные индексные фонды с историей от 30 лет, которые выплачивают постоянно дивы?

Российский рынок недвижимости 2022

- 04 октября 2022, 08:08

- |

Уже около полугода россияне живут в условиях новой реальности. Специальная военная операция на Украине оказала существенное влияние на многие сферы жизнедеятельности. Турбулентность на рынке недвижимости также является следствием сложной экономической и политической ситуации в стране. Поведение покупателей и застройщиков изменяется под действием новых обстоятельств, прогнозы по рынку составляются чуть ли не на ежедневной основе. Но прежде, чем загадывать по поводу будущего, наши аналитики решили разобраться в настоящем, «осмотрев» рынок недвижимости со всех сторон.

Ниже приведена динамика изменения средней стоимости одного квадратного метра квартиры на рынке недвижимости в России в разрезе первичного и вторичного секторов жилой недвижимости за последние 5 лет.

( Читать дальше )

Кризис 2008 повторяется. Проблемы в недвижимости США, волатильное сырье, а теперь на горизонте возник дефолт крупного банка.

- 03 октября 2022, 17:01

- |

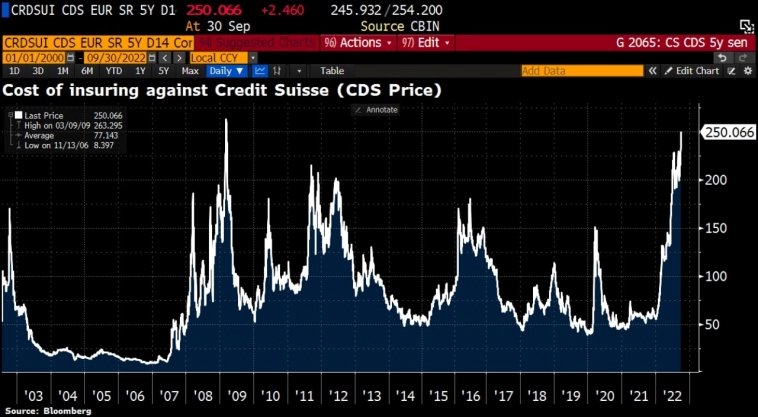

⚡️🇪🇺 Перед вами, дорогие друзья, кредитно дефолтные свопы банка Credit Suisse. Кредитный дефолтный своп (CDS) — финансовый своп, покупаемый для страхования от кредитного риска (невыполнения контрагентом финансовых обязательств).

Дело в том, что акции Credit Suisse уже упали более чем в два раза за этот год, к этому добавились ещё кредитно дефолтные свопы, которые вышли на уровень финансового кризиса 2008 года. Стоимость страхования облигаций банка от дефолта выросла примерно на 15% на прошлой неделе. Рынки оценивают вероятность дефолта в 20%.

В Евросоюзе не всё спокойно, начиная от энергокризиса, который привёл к двухзначному числу инфляции в Германии(10% для Европы — это чувствительно, учитывая, что многие годы ставки были около нулевыми, а Германия является оплотом финансовой стабильности), заканчивая возможностью дефолта крупного банка. Всё это в который раз мне напоминает 2008 год:

( Читать дальше )

Аномальности Черноморской недвижимости

- 02 октября 2022, 00:22

- |

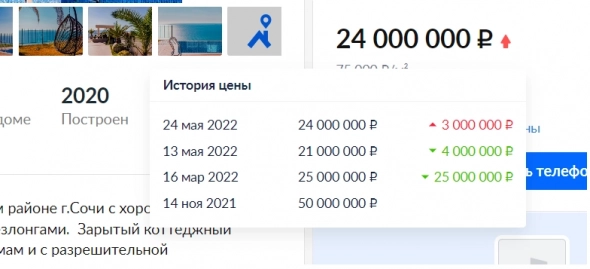

Сочинская недвижимость реально резко снижается в цене, особенно премиальная

( Читать дальше )

Недвижимость. Что будет с ценами?

- 30 сентября 2022, 16:58

- |

Доступен текстовый вариант: статья на Дзен

-----------------------------------------------------------

Давайте инвестировать вместе! Ставьте лайки и присоединяйтесь:

Телеграм: https://t.me/Investovization_official

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал