нафтатранс плюс

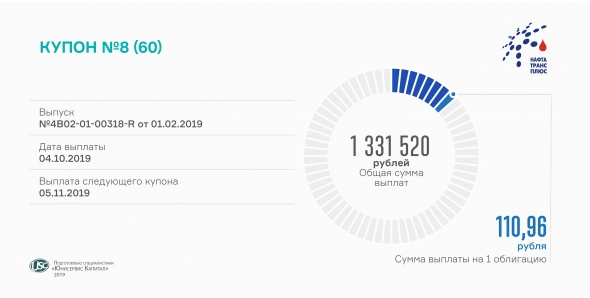

«Нафтатранс плюс» выплатит 8-й купон по облигациям

- 04 октября 2019, 11:43

- |

Выплата более 1,3 млн рублей состоится сегодня по ставке 13,5% годовых, установленной на 2 года.

Напомним, в марте топливная компания разместила 12 тыс. биржевых облигаций номиналом 10 тыс. рублей каждая (RU000A100303). Выпуск будет погашен через 5 лет, в 1800-й день с даты начала размещения. Организатором размещения выступил «Юнисервис Капитал», андеррайтером — «Банк Акцепт», поручителем — «АЗС-Люкс», управляющая заправками «Лукойл» в Новосибирске.

Отметим, что в августе компания приобрела оборудование для нижнего налива фирменного топлива Shell. Данный способ имеет ряд преимуществ перед верхним наливом. Во-первых, он сохраняет качество горючих материалов, в которые не могут попасть осадки, пыль и грязь. Во-вторых, он снижает риск воспламенения, не давая ГСМ разбрызгиваться и накапливаться заряду статического электричества у горловины цистерны. В-третьих, нижний способ предотвращает переливание. В-четвертых, он позволяет ускорить процесс наполнения цистерны. Наконец, он является более экологичным, сокращая на 95% количество вредных выбросов в атмосферу, возникающих в случае с открытой крышкой верхнего люка.

- комментировать

- 201

- Комментарии ( 0 )

Автоцистерны «Нафтатранс плюс» вышли на линию для «Татнефти»

- 17 сентября 2019, 07:15

- |

Компании заключили контракт на 2 года, который предполагает перевозку дизельного топлива и бензина марок АИ-92, 95, 100 для одного из дочерних предприятий ПАО «Татнефть» — ООО «Татнефть-АЗС-Запад».

Заправки компании расположены преимущественно в Центральном федеральном округе. Всего же «Татнефть» реализует топливо мелким оптом через филиалы сбытовых структур в 13 субъектах РФ.

Отметим, что ПАО «Татнефть» занимает 5-е место по объему добычи нефти в стране. С начала года предприятие добыло свыше 19,7 тыс. тонн, что на 600 тыс. тонн больше, чем за январь-август 2018 г.

Помимо сотрудничества с нефтяниками, «Нафтатранс плюс» при участии партнерских компаний развивает нефтебазу. Так, в августе было приобретено оборудование для нижнего налива фирменного топлива Shell. Данный способ имеет ряд преимуществ перед верхним наливом: он сохраняет качество горючих материалов, в которые не могут попасть осадки, пыль и грязь; он снижает риск воспламенения; предотвращает переливание; позволяет ускорить процесс наполнения цистерны; является более экологичным.

Оборот биржевых облигаций наших эмитентов за август

- 09 сентября 2019, 08:24

- |

В обзор попали 10 организованных нами выпусков облигаций для восьми компаний. Общий оборот ценных бумаг составил 284,3 млн рублей против 275,4 млн рублей, сформированных в июле. Растущую динамику показывает и стоимость биржевых облигаций.

Объем торгов бондами «ПЮДМ» (RU000A0ZZ8A2) за месяц составил 3,6 млн рублей. В среднем это 3-4 облигации в день. Количество активных дней составило 19 из 22. Средневзвешенная цена выросла со 101,21% до 101,54% от номинала, пока это максимальный за 16 месяцев обращения выпуска показатель. Напомним, размещение облигаций ООО «Первый ювелирный — драгоценные металлы» началось в мае 2018 г. Номинал одной бумаги — 50 тыс. рублей. Текущая ставка ежемесячного купона — 15% годовых. Оферта состоится в мае 2020 г., погашение — в 2023 г.

Аналогичный оборот в августе — 3,4 млн рублей — показали облигации «Дядя Дёнер» (RU000A0ZZ7R8). Цена составила 102,31% от номинальной стоимости облигации. Сделки купли-продажи проходили почти каждый день. Объем выпуска «Дядя Дёнер» составляет 60 млн рублей. Купон выплачивается раз в месяц по ставке 14%. Погашение состоится в июле 2021 г.

( Читать дальше )

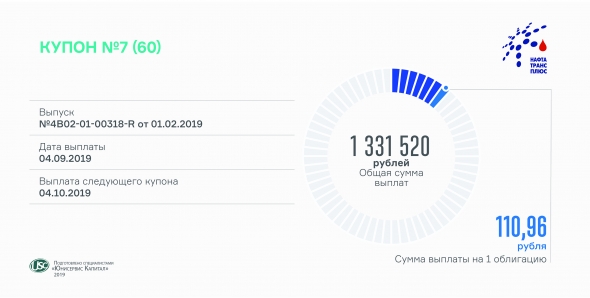

Седьмой купон выплатил «Нафтатранс плюс»

- 04 сентября 2019, 15:21

- |

Сегодня в НРД перечислено свыше 1,33 млн рублей, предназначенных владельцам биржевых облигаций топливной компании (RU000A100303).

Депозитарий должен направить денежные средства брокерам, которые, в свою очередь, перечислят их инвесторам.

Напомним, частный нефтетрейдер привлек 120 млн рублей под 13,5% годовых в феврале. Ставка купона установлена на два из пяти лет обращения выпуска. Номинал облигации — 10 тыс. рублей. Купонный доход выплачивается каждые 30 дней. Оферта назначена на февраль 2021 г., погашение выпуска — на январь 2024 г. Инвестиции позволили увеличить объем поставок ГСМ в Сибири и Москве.

Оборот биржевых облигаций «Нафтатранс плюс» превысил в августе 60,2 млн рублей, средневзвешенная цена сохранилась на уровне 100,5% от номинала. Торги бондами топливной компании совершались ежедневно.

Накануне мы опубликовали аналитическое покрытие с финансовыми показателями компании за первое полугодие 2019 г.

Аналитическое покрытие деятельности «Нафтатранс плюс» за 6 месяцев 2019 г.

- 03 сентября 2019, 06:45

- |

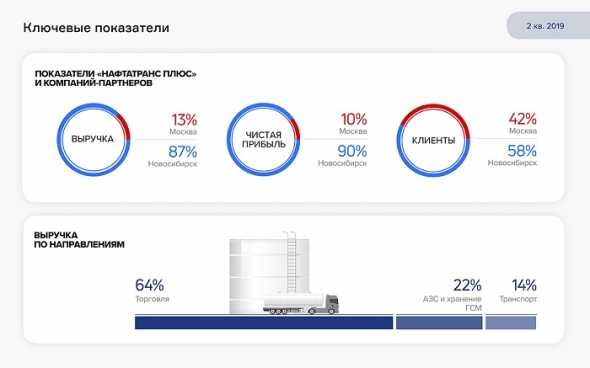

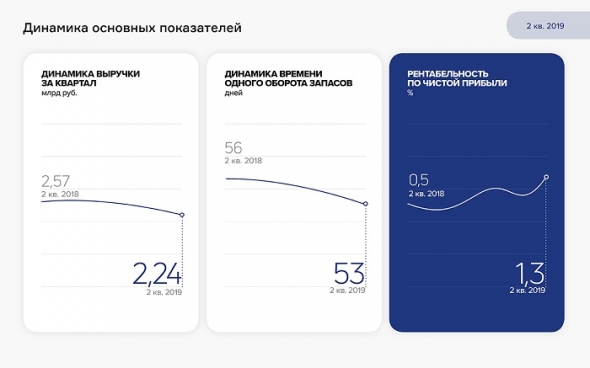

Эмитент и компании-партнеры «Нафтатранс плюс» отчитались по итогам первого полугодия 2019 г.: выручка и чистая прибыль растут; показатели долговой нагрузки, несмотря на номинальный рост, уменьшаются.

Читайте в финансовом обзоре:

• Доля направления АЗС и транспортных услуг компаний-партнеров «Нафтатранс плюс» выросла до 36%.

• Компании сократили период оборачиваемости запасов до 53 дней. Год назад показатель составлял 56 дней, а в середине 2017 г. — 78 дней.

• Выручка компаний-партнеров составила по итогам 6 мес. 2019 г. 4,68 млрд рублей, что на 0,7% больше, чем годом ранее.

• Чистая прибыль компаний, работающих в единой операционной цепочке «Нафтатранс плюс», на 30.06.19 составила 61,7 млн рублей. Рост в сравнении с аналогичным периодом 2018 г. — более 160%.

( Читать дальше )

Рост показателей прибыли «Нафтатранс плюс»

- 12 августа 2019, 05:41

- |

Топливная компания нарастила в первом полугодии 2019 г. EBIT на 31%, почти до 70 млн рублей, чистая прибыль выросла более чем в 3 раза и составила 11,8 млн рублей.

Выручка нефтетрейдера незначительно снизилась на 4,3%, до 2,87 млрд рублей, по сравнению с показателем за январь-июнь 2018 г. в связи со снижением оптовых цен на ГСМ относительно первого полугодия 2018 г. При этом валовая прибыль выросла со 120 до 155 млн рублей.

В активах компания существенно нарастила дебиторскую задолженность с 420 до 745 млн рублей. Положительная динамика обеспечена преимущественно отсрочками от поставщиков, величина которых увеличилась на 206 млн рублей. Запасы «Нафтатранс плюс» сохранились на уровне 480 млн рублей. Собственный капитал составил по итогам полугодия 94 млн рублей.

Финансовый долг в отношении первого квартала 2019 г. сократился за счет погашения части овердрафта от «Сбербанка». Средневзвешенная ставка на 30.06.19 составила 10,79%. Долг в выручке не превышает 0,2x, долг к EBIT — 7,9x.

( Читать дальше )

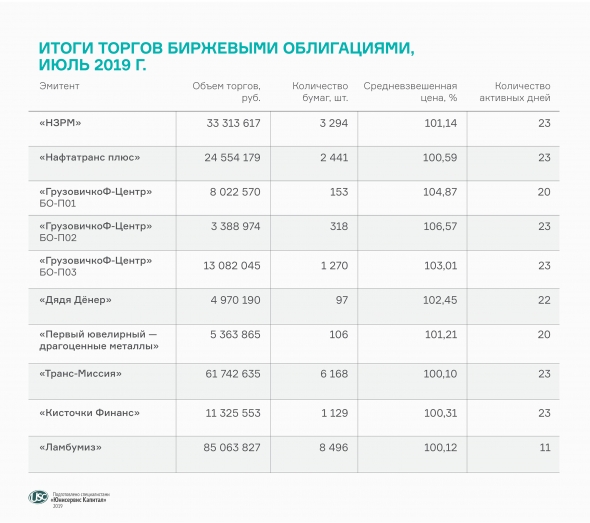

Итоги торгов облигациями эмитентов «Юнисервис Капитал» в июле

- 05 августа 2019, 17:25

- |

Общий оборот вторичных торгов облигациями наших эмитентов за последний месяц составил 275 млн рублей. 7 из 10 выпусков торговались ежедневно с учетом новичка на бирже — ЗАО «Ламбумиз».

Выпуск ценных бумаг московского завода по производству упаковки для молочной продукции «Ламбумиз» (RU000A100LE3) находится в обращении с 17 июля. Оборот за 11 торговых дней составил более 85 млн рублей при объеме выпуска 120 млн рублей. Средневзвешенная цена — 100,12% от номинала.

Несмотря на малый размер займа «Кисточки Финанс» (RU000A100FZ0), объем торгов составил 11,3 млн рублей. Сделки купли-продажи облигаций 40-миллионного выпуска совершались ежедневно в течение 23 торговых дней июля. Средневзвешенная цена выросла до 100,3%.

( Читать дальше )

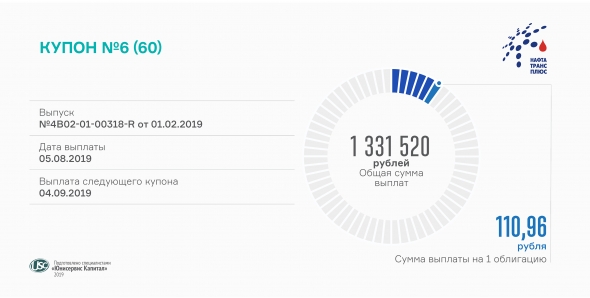

«Нафтатранс плюс» выплатил шестой купон

- 05 августа 2019, 14:08

- |

Выплата купонного дохода по биржевым облигациям топливной компании в размере, превышающем 1,3 млн рублей, состоялась сегодня.

Инвесторам выплачено по 110,96 рубля на одну ценную бумагу серии БО-01 (RU000A100303).

Привлеченные 120 млн рублей позволили увеличить оборотный капитал частного нефтетрейдера: в первом квартале 2019 г. была закуплена сырая нефть, дизельное топливо и мазут. Благодаря увеличенному объему поставок, выручка «Нафтатранс плюс» к концу марта выросла на 155 млн рублей. Активы увеличились на 111 млн рублей за счет роста дебиторской задолженности (+107 млн).

Напомним, 12 тыс. облигаций «Нафтатранс плюс» номиналом 10 тыс. рублей каждая находятся в обращении полгода, с февраля 2019 г. Ставка на первые 2 года обращения выпуска составляет 13,5% годовых. Выпуск будет погашен через 4,5 года, в 1800-й день с даты начала размещения. Поручителем выступила новосибирская «АЗС-Люкс».

«Нафтатранс плюс» продолжает инвестировать в оборотный капитал

- 31 июля 2019, 05:53

- |

На привлеченные с помощью выпуска биржевых облигаций 120 млн рублей компания закупила сырую нефть (66,3 млн), дизельное топливо (48,7 млн) и мазут (5 млн).

Нефтепродукты реализованы крупным металлургическим компаниям «Русал», «Евраз» и «Мечел». Благодаря увеличению объема поставок, выручка «Нафтатранс плюс» в первом квартале выросла на 11,8% по сравнению с четвертым кварталом 2018 г. (+155 млн руб., что сопоставимо с одним оборотом ГСМ, которые были закуплены на средства облигационного займа). Активы компании увеличились на 111 млн рублей за счет роста дебиторской задолженности (+107 млн).

В рамках действующих контрактов инвестиции позволили увеличить оборотный капитал «Нафтатранс плюс». Его рентабельность составляет 2,5-3%, т.е. не менее 20% за год, что позволяет обслуживать долг и получать достаточную прибыль (более 15% от привлеченного капитала до оферты). За период обращения облигаций «Нафтатранс плюс» сформирует чистую прибыль на привлеченный капитал на уровне 30% и выше.

( Читать дальше )

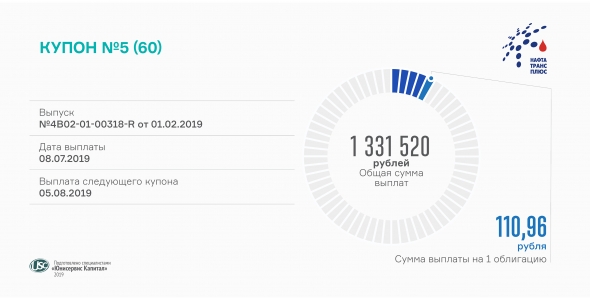

Пятый купон по облигациям «Нафтатранс плюс»

- 08 июля 2019, 13:12

- |

Топливная компания выплатит инвесторам пятый купон по выпуску пятилетних биржевых облигаций (RU000A100303).

Сегодня состоится выплата купона по ставке 13,5% годовых, она составит 110,96 рублей на одну ценную бумагу. Первые два года обращения облигаций купонная ставка зафиксирована на одном уровне.

Объем торгов в июне облигациями «Нафтатранс плюс» уменьшился до отметки в 20 млн руб. Средневзвешенная стоимость осталась на прежнем уровне, выше номинальной – 100,6%. Доходность к оферте через 2 года составляет 14% годовых при купоне 13,5% с учетом ежемесячной выплаты.

Топливная компания разместила облигации в феврале этого года. Совокупный объем займа составил 120 млн рублей при номинале одной облигации в 10 тыс. рублей. По выпуску установлен ежемесячный купон, в феврале 2021 года состоится оферта по определению новой ставки.

Напомним, что привлеченные средства «Нафтатранс плюс» направила на увеличение объема поставок нефтепродуктов.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал