мировая экономика

Макрообзор № 48 (2023)

- 05 декабря 2023, 21:44

- |

1. Турция растёт быстрее России. Экономика Турции продолжает (+5,9% в 3 квартале) растёт быстрее российской, несмотря на высокую инфляцию (около 60%) и девальвацию лиры.

2. Рост в России в 2024 году будет не хуже, чем в 2023. Уже как минимум три индикатора говорят о том, что пиковые темпы роста ВВП в России будут достигнуты на 3-6 месяцев позже, чем это было в 2021 году. Это хорошая новость – часть роста «перенесётся» в 2024 год, который по темпам может оказаться даже лучше, чем 2023.

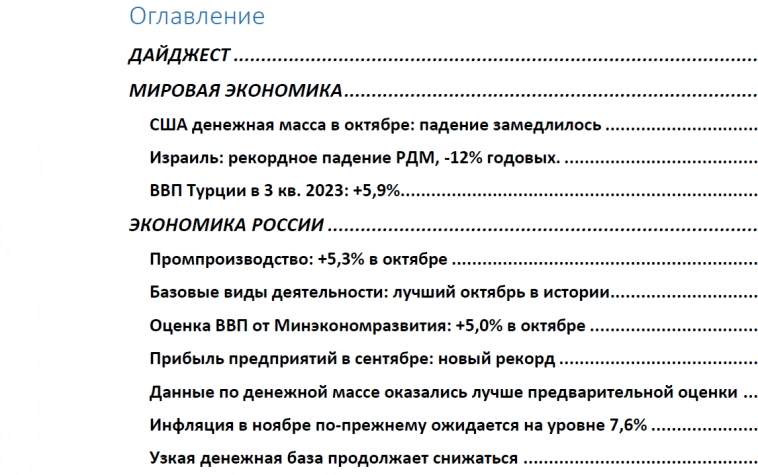

Ниже оглавление и краткий дайджест обзора, а затем подробности по каждой новости с иллюстрациями.

ДАЙДЖЕСТ

Мировая экономика

- Текущие темы падения реальной денежной массы в США замедлились, но среднегодовые темпы при этом продолжают ускоренно падать: -7,3% в октябре.

- Денежная масса в Израиле сокращается 9 месяцев подряд. В августе падение составило 8,4%. Несмотря на сжатие денежной массы, ВВП Израиля в 3 квартале 2023 года вырос на 7,4%. Однако темпы роста замедляются.

( Читать дальше )

- комментировать

- 3.3К

- Комментарии ( 4 )

Макро-сентимент в графиках | ChartPack #57 (04.12.2023)

- 04 декабря 2023, 15:05

- |

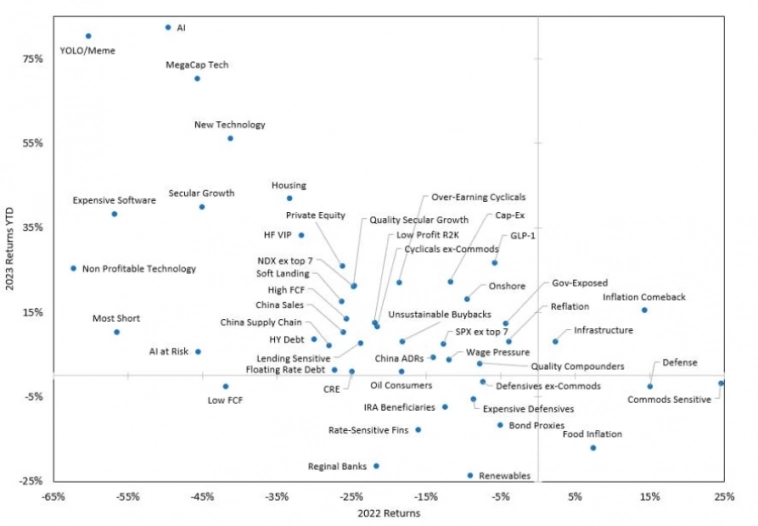

Лидеры этого года — секторы, которые были главными отстающими в 2022:

Доходность акций по секторам и факторам за 2022 и 2023 год

Доходность акций по секторам и факторам за 2022 и 2023 год

Макро

Оценка по модели ВВП «GDPNow» от ФРС Атланты в четвертом квартале снизилась до 1,2% с 1,8%:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #56 (01.12.2023)

- 01 декабря 2023, 14:35

- |

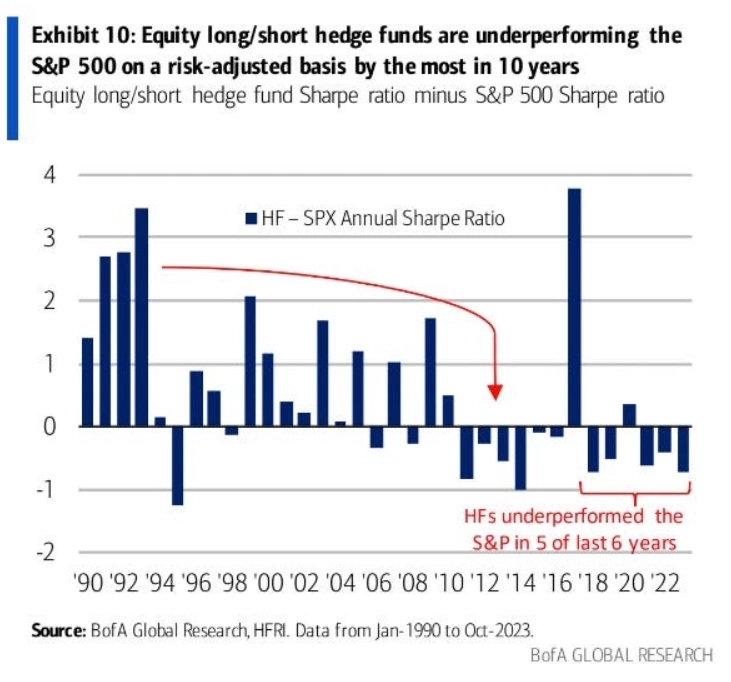

Хедж-фондам не удавалось превзойти S&P с поправкой на риск в течение 5 из последних 6 лет:

Коэффициент Шарпа хедж-фондов против S&P 500

Коэффициент Шарпа хедж-фондов против S&P 500

Простая стратегия покупки S&P в дни спада хорошо зарекомендовала себя с конца 1980-х годов:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #55 (29.11.2023)

- 29 ноября 2023, 17:45

- |

Фьючерсы предполагают 34% вероятность снижения ставки ФРС на 25 б.п. в марте, по сравнению с 14% месяц назад:

Рыночная вероятность изменения ставки ФРС в марте

Рыночная вероятность изменения ставки ФРС в марте

Производственный индекс деловой активности ФРБ Далласа снизился на 0,9 до -19,9 (консенсус -16,0), причем каждый из компонентов индекса демонстрирует слабость:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #54 (27.11.2023)

- 27 ноября 2023, 21:20

- |

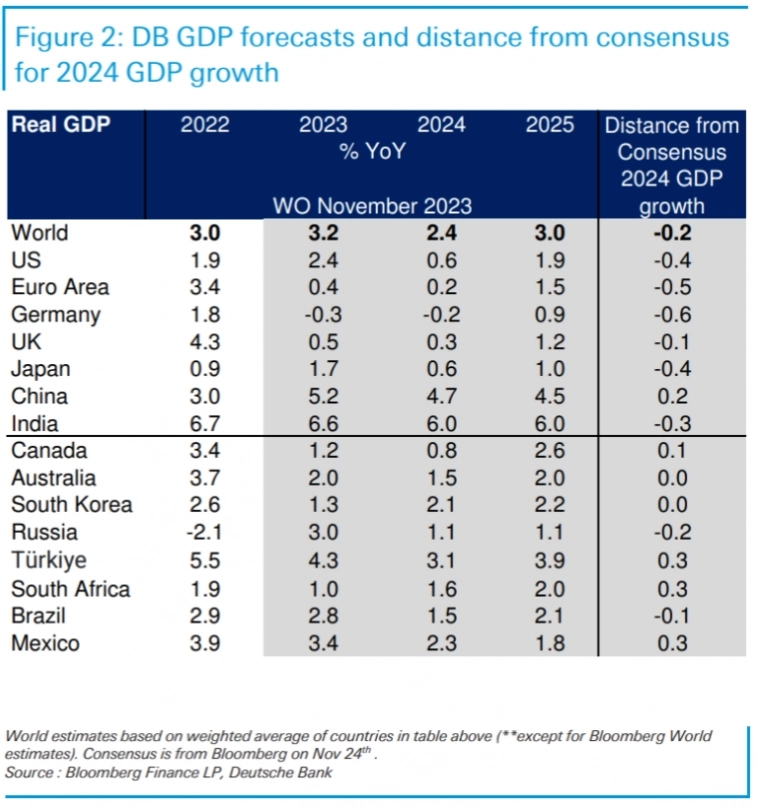

Аналитики Deutsche Bank опубликовали прогнозы по росту реального ВВП стран до 2025 года. Крайняя правая колонка показывает, насколько оценки Deutsche Bank отличаются от консенсуса на 2024 год для всех стран в таблице:

Прогнозы роста реального ВВП от Deutsche Bank

Прогнозы роста реального ВВП от Deutsche Bank

Сырьевые товары

Нефть марки Brent снова опустилась ниже 70 долларов за баррель после двухнедельной серии оттока средств:

( Читать дальше )

Макрообзор № 47 (2023)

- 27 ноября 2023, 19:41

- |

Ниже оглавление и краткий дайджест обзора, а затем подробности по каждой новости с иллюстрациями.

ДАЙДЖЕСТ

Мировая экономика

- В США индекс опережающих индикаторов (от Conference Board) падает девятнадцатый месяц подряд. При этом, в отличие от 2008 или 2020 годов, рецессия пока не наступает.

- ЦБ Турции движется в верном направлении: ставка повышена до 40%. Но пока она всё ещё ниже инфляции, приостановившейся на отметке «60%+»

- В Японии реальная денежная масса продолжает сжиматься. Но ВВП всё ещё растёт невысокими (1,2 … 1,3%) темпами.

- Деловая активность в Еврозоне, Британии и Австралии продолжает падать.

Экономика России

- Цены производителей по итогам октября выросли на 21,6% за год. Третий месяц подряд цены производителей в реальном выражении растут (опережают потребительскую инфляцию), что является позитивным сигналом.

- Индикатор бизнес-климата от ЦБ показал лучший результат для ноября месяца за 10 лет. Причём тенденция роста сохраняется.

( Читать дальше )

Макро-сентимент в графиках | ChartPack #53 (24.11.2023)

- 24 ноября 2023, 19:40

- |

Генеральный директор Binance ушел в отставку:

Крупнейшая мировая криптобиржа признает нарушения и согласится выплатить штрафы в размере 4,3 миллиарда долларов. WSJ

Крупнейшая мировая криптобиржа признает нарушения и согласится выплатить штрафы в размере 4,3 миллиарда долларов. WSJ

Новость привела к резкому падению Binance Coin (BNB), отменив большую часть роста за последний месяц по отношению к доллару. Технически, Binance Coin всё еще не перепродан:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #52 (22.11.2023)

- 22 ноября 2023, 16:27

- |

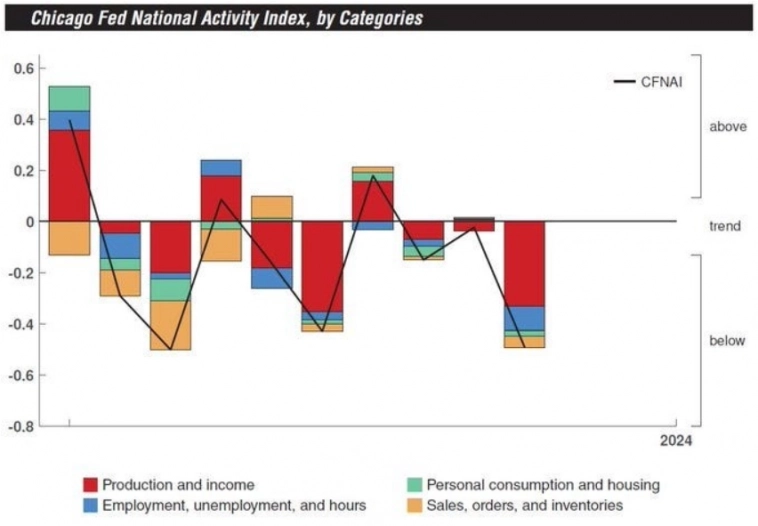

Индекс национальной активности ФРБ Чикаго упал до -0,49 в октябре 2023 года, самого низкого уровня за семь месяцев, по сравнению с -0,02 в сентябре. Данные свидетельствуют о том, что экономический рост снизился в октябре, причем по всем четырем категориям. Показатели, связанные с производством, составили -0,33, по сравнению с -0,04; показатели, связанные с занятостью, составили -0,10, по сравнению с +0,01. Кроме того, вклад категории личного потребления и жилья снизился до -0,02 с нейтрального значения; а вклад продаж, заказов и запасов снизился до -0,04 с нейтрального значения в сентябре:

Индекс национальной активности ФРБ Чикаго и его компоненты

Индекс национальной активности ФРБ Чикаго и его компоненты

Индекс деловой активности в сфере услуг от ФРС Филадельфии улучшился до -11 с -20,3. Уплаченные цены снизились на -6, новые заказы выросли на +7,5, количество сотрудников выросло на +6,5:

( Читать дальше )

Макрообзор № 46 (2023)

- 21 ноября 2023, 21:47

- |

Выделю одну тему: прогноз ВВП.

Мы пересмотрели прогноз на 2023 год до +4,2% (предыдущий прогноз +5,8%), но повысили прогноз роста на 2024 год до +7,7% (предыдущий прогноз +6,0%). Это означает, что российская экономика продолжит удивлять наблюдателей как в России, так и за рубежом.

Ниже оглавление и краткий дайджест обзора, а затем подробности по каждой новости с иллюстрациями.

ДАЙДЖЕСТ

Мировая экономика

- В США инфляция в октябре снизилась до 3,2% годовых (3,7% в сентябре). При этом цены производителей падают в реальном выражении, что является негативным сигналом.

- Инфляция в Британии снизилась в октябре до 4,6% годовых (6,6% в сентябре). При этом падение реальной денежной массы продолжается.

Экономика России

- ВВП в 3 квартале по предварительной оценке Росстата вырос на 5,5%, что выше оценок правительства (5,2%) и ЦБ (5,1%).

- Учитывая фактическую динамику ВВП за 3 квартала, мы понизили свой прогноз роста ВВП в 2023 году до +4,2% (предыдущий прогноз +5,8%).

( Читать дальше )

Самые важные графики по макро-сентименту| ChartPack #48-50 (13-17.11.2023)

- 20 ноября 2023, 23:38

- |

Выжимка из предыдущих подборок #48-50 (13-17.11.2023)

Разное50

По общей доходности, индексы почти вернулись к рекордным показателям за все время:

Сколько % не хватает индексам чтобы подняться до максимального значения

Сколько % не хватает индексам чтобы подняться до максимального значения

Макро

48

Moody's изменили прогноз по кредитоспособности США на “негативный”.

«Ключевым фактором изменения прогноза на негативный является оценка Moody's о том, что риски ухудшения финансовой устойчивости США возросли и больше не могут быть полностью компенсированы уникальными кредитными возможностями суверенного государства. В условиях более высоких процентных ставок, без эффективных мер налогово-бюджетной политики по сокращению государственных расходов или увеличению доходов, Moody's ожидает, что бюджетный дефицит США останется очень большим, что значительно снизит доступность долга. Продолжающаяся политическая поляризация в Конгрессе США повышает риск того, что сменяющие друг друга правительства не смогут достичь консенсуса по бюджетному плану, направленному на замедление снижения доступности долга.»:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал