марковиц

Бумажный наставник

- 24 сентября 2025, 11:13

- |

Рубрика «Читаем книги за вас».

Часто советую студентам почитать книгу Джесси Рассела и Рональда Кона «Портфельная теория Марковица». Многие ее воспринимают как сложную, и я уже говорил, почему. Но все же попробуйте, оно того стоит.

Воспринимаю эту книгу как живую и порой очень увлекательную история о том, как управлять рисками и доходностью. И в итоге — сделать свой портфель инвестиционных активов максимально эффективным.

Главная идея

Научить нас мыслить нешаблонно! Думать не столько о доходности отдельных бумаг, но об их взаимосвязи. То есть важен не отдельно взятый актив, а то, как в совокупности работают разные инвестиции вместе. Мы все помним про “яйца и корзины”, но Марковиц говорит, что прямолинейный подход «больше диверсификации = лучше» — это не совсем верно. Тут задача — сбалансировать активы так, чтобы максимизировать доход.

Конечно, учитывая риски, причем риски не какие-то абстрактные, а реальные корреляции между этими активами. Чем они меньше коррелируют, тем лучше можно уменьшить общий риск портфеля.

( Читать дальше )

- комментировать

- 341

- Комментарии ( 2 )

Обзор новых исследований в алгоритмической торговле: итоги недели

- 07 августа 2025, 19:13

- |

На этой неделе в научных работах по алгоритмической торговле и управлению портфелями особое внимание уделено новым методам анализа данных и оценки рисков. Мы отобрали ключевые исследования из сотен свежих статей и препринтов, чтобы показать главные тенденции.

Улучшение торговых стратегий

В работе Order Book Filtration and Directional Signal Extraction at High Frequency предлагается новый способ фильтрации данных о ценах и объемах в режиме реального времени. Авторы доказали, что это помогает точнее находить сигналы для сделок, убирая лишний «шум» в рыночных данных.

Квантовые вычисления в финансах

Исследование Quantum generative modeling for financial time series with temporal correlations показывает, как квантовые алгоритмы могут генерировать искусственные финансовые данные. Это полезно для обучения моделей, особенно когда реальных данных мало.

Риски и ESG-факторы

В статье ESG Risk: Lessons Learned from Utility Theory рассматривается, как экологические, социальные и управленческие факторы (ESG) влияют на выбор активов. Авторы предлагают новые способы оценки этих рисков.

( Читать дальше )

Как выбирать акции? Гарри Марковиц нас научит!

- 18 июня 2025, 10:38

- |

Рубрика «Читаем книги за вас»

Два года назад, 22 июня 2023 года, умер Гарри Марковиц – нобелевский лауреат, автор современной портфельной теории. В 1950-е Марковиц опубликовал свой труд “Выбор портфеля”, и это была революция в управлении рисками. После появления этой книги идея распределение активов на основе ожидаемого долгосрочного риска и доходности стала общепринятой.

Фонды ETF или БПИФ появились именно для практического применения теории Марковица. Успешное инвестирование не требует поиска иголки в стоге сена. Надо покупать несколько стогов.

По Марковицу, инвестировать просто: не надо выбирать акции и уж, тем более, не надо выбирать только те акции, которые точно вырастут (это и невозможно), а надо всего-то правильно распределить активы.Для достижения ваших целей на длинном горизонте надо всего лишь обеспечить долгосрочную доходность! Все просто – дальше ваш портфель работает на вас.

Что главное в портфеле? Баланс риска: волатильность, просадка, которая вас устраивает. Учтена куча ваших личных обстоятельств. Секрет успеха в инвестировании прост: дисциплина и диверсификация.

( Читать дальше )

Можно ли за счет ребаланса получить доп доходность, когда активы слишком сильно отличаются по доходности?

- 13 марта 2025, 20:24

- |

Представим, что человек покупал с 2017 по март 2025 года Биткоины на сумму 500 долларов в месяц. Каждый следующий месяц чуть больше, так как обычно зп растут на уровень инфляции.

В итоге у него сейчас было бы 130 000 долларов

( Читать дальше )

Теория Марковица для портфеля с BTC, золотом и фондовыми рынками

- 22 февраля 2025, 22:45

- |

Недостатки: поскольку модель строится на исторических данных, она может давать плохие результаты в будущем в резко меняющихся рынках.

Из любопытства, а не как инструкция к применению, попробую рассчитать на Питоне весы для портфеля из SPX, MOEX, золота и биткоина, с помощью теории Марковица. Цены всех активов перевожу в доллары. Для расчета весов в портфеле по Марковицу использую готовый пакет PyPortfolioOpt.

Вот код: gist.github.com/IgorKuch/5d177109b4fcd2a9b0cca0e9870d5e93

Результат зависит от интервала lookback, за который берутся исторические данные. ChatGPT порекомендовал 3 года. Буду использовать скользящее окно и шаг 1 месяц, чтобы показать динамику расчетных весов портфеля во времени.

( Читать дальше )

Как гипотеза эффективного рынка сделала меня образованней и расстроила

- 01 января 2023, 21:49

- |

Преамбула.

Данный пост родился в связи с обсуждением ГЭР — гипотеза эффективного рынка и пересмотра IMOEX в части его формирования.

ГЭР — рынок является эффективным в отношении какой-либо информации, если она сразу и полностью отражается в цене актива

Мои тезисы были следующими:

- В IMOEX большая доля нефтегаза, 44%+, поэтому я собираю свой индекс на основе IMOEX с учетом распределения не по капитализации, а по секторам, чтобы был более-менее баланс. Как бы очевидно, снижаем долю одного сектора, снижаем риски всего портфеля, так как рисковая доля уменьшилась, в теории да, но нет.

- Если мы берем за константу, что ГЭР работает, то таким образом я не повышаю свою диверсификаци, а только увеличиваю риск при сниженеии доходности, ну и я начала копать.

( Читать дальше )

Почему разгул инфляции в США угрожает пошатнуть защитную функцию облигаций

- 13 июля 2022, 08:26

- |

Клифф Аснесс (основатель AQR Capital Management), кажется, здесь напряженно думает, как нам всем дальше жить (и составлять портфели) в условиях непредсказуемой инфляции

Эта статья на днях вышла в The Bell. На этот раз редакция сохранила все мемы. Похоже, я стал настоящим амбассадором инклюзивности мемов в традиционных медиа!

В 1952 году Гарри Марковиц строго математически обосновал революционную идею, которая легла в основу Современной портфельной теории: если составить инвестиционный портфель из набора разнородных активов, то такой портфель позволит получить целевую ожидаемую доходность при гораздо меньшем риске, чем мог бы обеспечить каждый из этих активов в отдельности.

( Читать дальше )

Моделируем инвестиционный портфель методом Монте Карло

- 13 декабря 2021, 15:30

- |

Когда строишь портфель, всегда интересно посмотреть, какие у него получаются показатели. Самой известной методикой, несомненно, можно считать — подход Марковица. Она прекрасна описана во многих учебниках, и по ней существует масса программ, которые позволяют легко посчитать параметры портфеля. Большинство текущих робоэдвайзеров построены именно на этом подходе. Остается только вопрос, какие активы «подпихнуть» машине, и какие ограничения выставить при оптимизации.

Основной проблемой при работе с Марковцем является нестабильность во времени показателей волатильности, ожидаемой доходности и корреляций. Всегда встает вопрос, сколько необходимо взять значений для расчетов, за какой период и т.п. Модель очень чувствительна к этим вводным, и результаты могут быть очень различны.

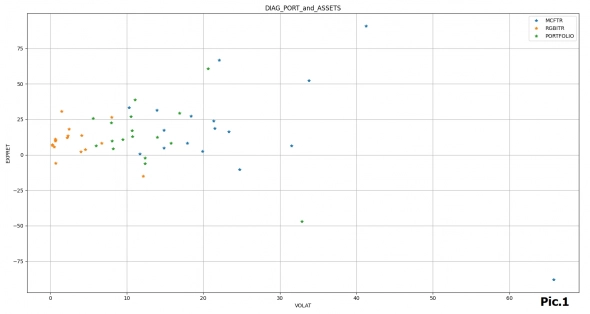

Если посмотреть на pic.1, где по оси Х отложена волатильность, а по оси Y — ожидаемая доходность, то каждая точка будет соответствовать одному году для индексов MCFTR, RGBITR и портфеля МСFTR/RGBITR c распределением 50/50. На нем очень хорошо виден разборс значений от года к году. Математическая статистика нас учит тому, что необходимо брать как можно больше значений, и тем самым мы получим более точные оценки ожидаемой доходности, и волатильности. Но все это может неплохо работать на очень длительных горизонтах. По-моему опыту – в лучшем случае лет 15, а так около 25. Но что, если наш горизонт короче?

( Читать дальше )

Волатильность и ее использование в инвестициях

- 18 августа 2021, 20:08

- |

Добрый вечер! Как получить высокую доходность от инвестиций, используя волатильность рынка?

Волатильность — один из важнейших показателей в инвестициях, который говорит о степени изменчивости цены актива за определённый промежуток времени. Например, акция стоит 100 рублей, и её цена каждый день может колебаться в пределах ± 10 рублей — это высокая #волатильность. Если цена акции относительно стабильна каждый день — это низкая волатильность.

Обычно у крупных и известных компаний низкая волатильность — их акции колеблются в пределах 0-1% каждый день. Акции мелких растущих компаний более волатильны — их акции могут расти и падать до 50% в день и более.

Для рынка в целом тоже можно измерить волатильность. Обычно для этих целей берут индекс, например, #индексМосБиржи или #S&P500. У крупных, развитых рынков волатильность меньше, чем у развивающихся.

Для спекулянтов и трейдеров рост волатильности – это хорошо и означает, что есть возможность #заработать, равно как и проиграть. Им неважно, куда пойдет цена (вверх или вниз), главное – чтобы было активное движение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал