Ребалансировка портфеля

Два первых и самых главных момента.

1. Ребалансировка не про повышение доходности инвест. портфеля!

Учеными мужами были сделаны бэктесты далеко назад. Коротко говоря, были периоды, когда она (ребалансировка) повышала доходность. Это боковик.

А бывали периоды, когда снижала. Это длинные тренды. То есть она может как повысить доходность, так и снизить.

Но что она точно сделает при этом — увеличит ваши издержки (комис за сделки) и, возможно, увеличит налоговую базу за них.

2. Ребалансировка — про привидение риск-протфеля к заданному изначально балансу. То есть, если у вас было до кризиса соотношение акций к облигациям 50/50 и в ходе резкого падения, как в марте 20-го, соотношение стало 40/60 — вам нужно продать часть облигаций и купить акций для того, чтобы набрать риск до изначального (50%).

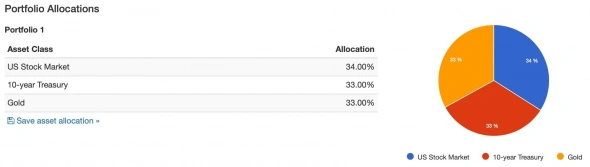

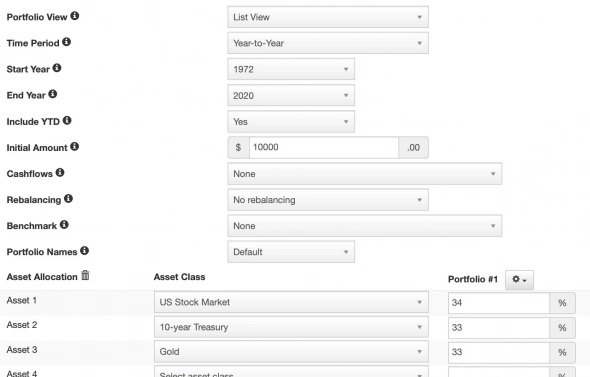

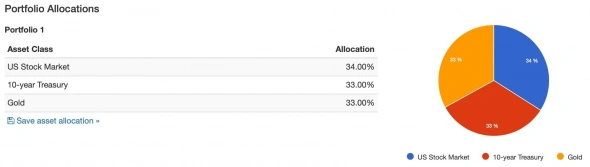

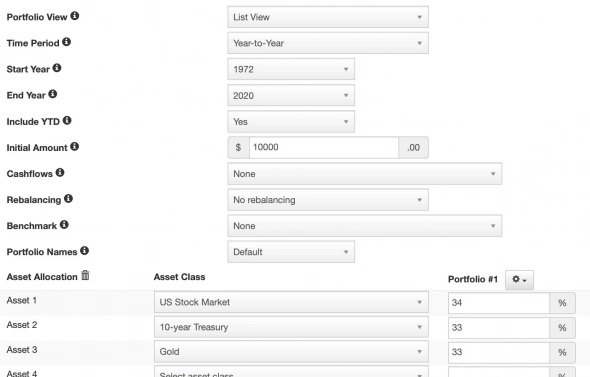

ОК, допустим вы, как и большинство из нас, решили ее делать.Как часто проводить ребалансировку? Задался вопросом и провел тесты здесь. Заложил в модель три типа активов с максимальной историей на ресурсе:

— Варировал частоту ребалансировки от 0 до раз в год. — Варировал параметры отклонения актива для ребалансировки от 5% в абсолюте и 25% относительно до 50% и 90% cоответственно.

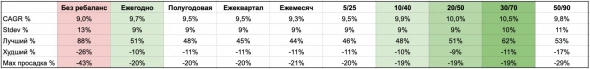

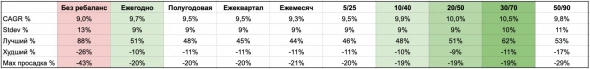

Результаты тестов с 1971 года:

1. Худший результат — без ребалансировки.2. При изменении времени ребалансировки наилучший результат достигается при её проведении раз в год. Наихудший — ежемесячно.3. При изменении параметров отклонения наилучший результат — ребалансировка при отклонении в 30% абсолютного отклонения (процентных пунктов) и 70 относительного. Наихудший — при максимальном отклонении (50% и 90% соответственно)

Другие портфели.Я также провел бэктесты, постепенно увеличивая количество активов в портфеле (4 и 7 активов).Чем больше количество активов (и меньше доля каждого соответственно), тем лучшие результаты приносила более частая ребалансировка. Либо ниже пороги дивиации в процентах. — При четырех активах — ежеквартальная и 10/40 эффективнее — При семи активах — ежеквартальная/ежемесячная и 5/25.

Выводы.Прежде всего: ребалансировка не даст суперприбавки к доходности. Дополнительные полпроцента в год — уже очень хорошо.

Далее:1. Ребалансировка нужна.На длительном периоде (от 10-ти лет) разница будет все более заметна.Плюс немного сгладит девиацию.

Делать её следует тем чаще, чем больше типов активов в портфеле.У Вас два-три типа активов в портфеле?Делайте раз в год. Или при серьезном отклонении. Например от 10-ти процентных пунктов.Нет целевых отклонений — не трогайте портфель. Даже если время пришло.Пять-семь типов активов? (не путайте разные акции и разные типы активов).Делайте ежеквартально или при отклонении на 5 процентных пунктов.

2. В модели не учтены налоги (возможные при продаже актива), а также транзакционные расходы (например комиссия Saxo — $20 на открытие и закрытие позиции).Чем чаще вы совершаете транзакции, тем больше ваши расходы и налоги.Если вы планируете пополнить портфель деньгами — это лучший способ провести ребалансировку. Просто докупить недостающую долю актива.

3. Что предлагает современный рынок?Роботы не подвержены эмоциям.Современные фонды (например смешанных активов) сами проводят ребалансировку по заложенному алгоритму без участия инвестора.На западном рынке это, например, AOR ETF.На нашем — например биржевой ПИФ TRUR.

Дополнение: простое правило ребалансировки Ларри Свердо 5/25: — Если доля актива отклонилась в абсолюте больше чем на 5 процентных пунктов — Или относительная на 25%Проводите ребалансировку к целевой.

1. Ребалансировка не про повышение доходности инвест. портфеля!

Учеными мужами были сделаны бэктесты далеко назад. Коротко говоря, были периоды, когда она (ребалансировка) повышала доходность. Это боковик.

А бывали периоды, когда снижала. Это длинные тренды. То есть она может как повысить доходность, так и снизить.

Но что она точно сделает при этом — увеличит ваши издержки (комис за сделки) и, возможно, увеличит налоговую базу за них.

2. Ребалансировка — про привидение риск-протфеля к заданному изначально балансу. То есть, если у вас было до кризиса соотношение акций к облигациям 50/50 и в ходе резкого падения, как в марте 20-го, соотношение стало 40/60 — вам нужно продать часть облигаций и купить акций для того, чтобы набрать риск до изначального (50%).

ОК, допустим вы, как и большинство из нас, решили ее делать.Как часто проводить ребалансировку? Задался вопросом и провел тесты здесь. Заложил в модель три типа активов с максимальной историей на ресурсе:

— Варировал частоту ребалансировки от 0 до раз в год. — Варировал параметры отклонения актива для ребалансировки от 5% в абсолюте и 25% относительно до 50% и 90% cоответственно.

Результаты тестов с 1971 года:

1. Худший результат — без ребалансировки.2. При изменении времени ребалансировки наилучший результат достигается при её проведении раз в год. Наихудший — ежемесячно.3. При изменении параметров отклонения наилучший результат — ребалансировка при отклонении в 30% абсолютного отклонения (процентных пунктов) и 70 относительного. Наихудший — при максимальном отклонении (50% и 90% соответственно)

Другие портфели.Я также провел бэктесты, постепенно увеличивая количество активов в портфеле (4 и 7 активов).Чем больше количество активов (и меньше доля каждого соответственно), тем лучшие результаты приносила более частая ребалансировка. Либо ниже пороги дивиации в процентах. — При четырех активах — ежеквартальная и 10/40 эффективнее — При семи активах — ежеквартальная/ежемесячная и 5/25.

Выводы.Прежде всего: ребалансировка не даст суперприбавки к доходности. Дополнительные полпроцента в год — уже очень хорошо.

Далее:1. Ребалансировка нужна.На длительном периоде (от 10-ти лет) разница будет все более заметна.Плюс немного сгладит девиацию.

Делать её следует тем чаще, чем больше типов активов в портфеле.У Вас два-три типа активов в портфеле?Делайте раз в год. Или при серьезном отклонении. Например от 10-ти процентных пунктов.Нет целевых отклонений — не трогайте портфель. Даже если время пришло.Пять-семь типов активов? (не путайте разные акции и разные типы активов).Делайте ежеквартально или при отклонении на 5 процентных пунктов.

2. В модели не учтены налоги (возможные при продаже актива), а также транзакционные расходы (например комиссия Saxo — $20 на открытие и закрытие позиции).Чем чаще вы совершаете транзакции, тем больше ваши расходы и налоги.Если вы планируете пополнить портфель деньгами — это лучший способ провести ребалансировку. Просто докупить недостающую долю актива.

3. Что предлагает современный рынок?Роботы не подвержены эмоциям.Современные фонды (например смешанных активов) сами проводят ребалансировку по заложенному алгоритму без участия инвестора.На западном рынке это, например, AOR ETF.На нашем — например биржевой ПИФ TRUR.

Дополнение: простое правило ребалансировки Ларри Свердо 5/25: — Если доля актива отклонилась в абсолюте больше чем на 5 процентных пунктов — Или относительная на 25%Проводите ребалансировку к целевой.