манипуляции

Вопрос техническим аналитикам

- 05 ноября 2018, 16:54

- |

Верно ли я понимаю, что в июне 2017 года разворот понижающегося тренда наверх начался как раз после пробития вниз восходящего канала по индексу МБ?

То есть как раз тогда, когда трейдерами, торгующими по ТА, длинные позиции стали закрываться, а вместо них массово открываться короткие.

В теории же должно было быть наоборот, насколько я понимаю — пробитие канала вниз должно было привести к дальнейшему развитию снижения.

Тогда в чём здесь было дело?

В том, что началась восходящая волна в нефти?

Или ещё в чём-то?

- комментировать

- 495

- Комментарии ( 5 )

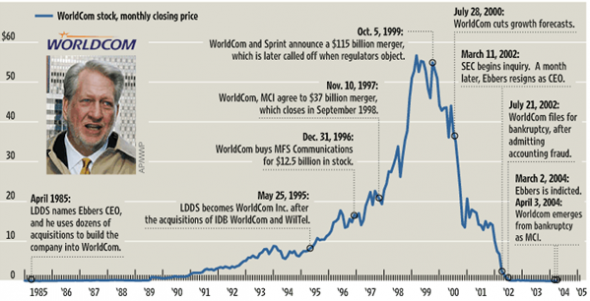

Признаки манипуляции и мошенничества с финансовой отчетностью.

- 08 октября 2018, 10:33

- |

Игорь Шимко недавно написал краткий пост о признаках манипуляции отчетностью, и я решил найти больше информации на данную тему. По ссылке ниже выложил документы, которые нашел по данной тематике, если у вас есть что то еще прошу поделиться.

vk.com/global_experience?w=wall-87304367_1036

Если рынок растёт, это ещё не значит, что он растёт

- 26 сентября 2018, 13:23

- |

Из приведённых графиков можно сделать следующие выводы:

1. Если судить по первому графику (МБ-10), то наш рынок уже прошёл свою вершину и уже находится в фазе падения. Парадоксально, но из графика именно такой вывод напрашивается. Мы как бы растём на исторические вершины — но на самом деле уже давно падаем. Просто это скрытая фаза падения.

2. Рассогласование индексов также может быть нужно маркетмейкерам для маскировки настоящего вектора движения рынка перед его открытым завалом. Чтобы самим успеть перегруппироваться перед тем, как это сделает толпа. И встретить обвал уже в коротких позициях.

3. Ликвидные акции отличаются тем, что там более рыночные отношения и меньше подверженность манипуляции. Поэтому именно они могут рассматриваться как опережающий индикатор движения рынка. Так как на широких рынках объективные процессы всегда перебивают субъективные на длинной дистанции.

Когда-то же у нас должен завершиться бурный рост фондового рынка на фоне экономического упадка. Какое-то ещё время рынок может порасти (месяцы, полгода), но стратегический разворот уже начался.

( Читать дальше )

Является ли аукцион закрытия 21.09.2018 г. типичным для Московской биржи?

- 23 сентября 2018, 19:31

- |

Смотрим на график торгов в пятницу, 21 09.2018 г.

Задёрг в крайней правой части графика — это аукцион закрытия.

На нём всего за несколько минут цены на многие ликвидные бумаги («Сургутнефтегаз-ап», Сбербанк, «Алроса», ВТБ, «Фосагро», «Аэрофлот») были существенно отклонены от рыночных цен, сложившихся к этому моменту в ходе основных торгов, да ещё и в противоположном (!) направлении.

Вопросы к трейдерам с большим опытом наблюдений:

1. Часто ли происходит на аукционе закрытия столь существенный сдвиг котировок сразу по многим ликвидным акциям?

2. Что могло вызвать столь существенный сдвиг? Фактор пятницы? Или ещё что-то?

3. Зачем вообще был введён такой формат торговли как аукцион закрытия?

Пока что я склоняюсь к тому, что он нужен для того, чтобы, в случае необходимости, малыми объёмами и в отсутствие большинства участников рынка быстро отменять результаты основных торгов и рисовать любую цену на акции, в которых есть интерес манипуляторов.

Я стесняюсь спросить: что это такое?

- 17 сентября 2018, 13:13

- |

Это что такое на графике мы видим уже несколько дней?

Формально вроде как рост (постоянно движемся вверх).

Но с такими свечами, вроде бы, больше похоже на предвестие обвала.

Разве настоящий рост на таких свечах бывает?

Goldman Sachs - манипулятор крипторынка?!!

- 10 сентября 2018, 12:55

- |

Но, уже 7 сентября финансовый директор Goldman Sachs Мартин Чавес отметил, что банк планирует в дальнейшем вести торговлю цифровыми активами, тем самым опровергнув негативную новость.

Возникает вопрос: почему данное опровержение появилось лишь после 36 часов с момента публикации новостной “утки”?

Именно это и «старые дела» заставляют предполагать, что Goldman Sachs — крупнейший манипулятор криптовалютного рынка.

Хотите получать новости еще быстрее? Подписывайтесь на мой телеграмм-канал: https://t.me/blackswan25

Мои страницы в социальных сетях: Instagram — https://www.instagram.com/lebeddmitrii/

Маркетинг и манипуляции: 6 кейсов из поведенческой экономики

- 27 августа 2018, 11:50

- |

Человек иррационален, и маркетологи этим пользуются. Изучили опыт международных компаний и рассказываем, как компании пользуются вашей наивностью и увеличивают продажи.

#справка Наука о том, почему люди покупают, называется поведенческой экономикой. Ученые именно в этой области последние 20 лет получают Нобелевские премии по экономике. Самый известный — Дэниел Канеман

Настраивают вариант по умолчанию

По данным Harvard Business Review, в начале 2000-х одна из европейских железнодорожных компаний при покупке билета предлагала забронировать место. Покупателю нужно было отметить галочкой эту опцию, которая стоила дополнительные €1-2.

Статья Harvard Business Review о влиянии дефолтного варианта

Затем компания поменяла форму покупки билета. Бронь места стала вариантом по умолчанию — покупателю нужно было поставить галочку, чтобы отказаться от нее. Доля клиентов, бронирующих место выросла с 9% до 47%, хотя стоимость услуги не менялась. Компания заработала за год дополнительные $40 млн.

( Читать дальше )

Группы трейдеров манипулировали курсами криптовалют через Telegram

- 07 августа 2018, 13:07

- |

Об это сообщает The Wall Street Journal. Издание утверждает, что в результате мошенники смогли получить $825 млн в текущем году.

Схема, по которой действуют нечестные трейдеры, называется pump and dump. Суть ее в том, чтобы начать скупать непопулярную криптовалюту, искусственно повышая ее курс, а потом продавать ее по гораздо более высокой цене. Чем раньше вы получите информацию о готовящейся акции, тем выше вероятность хорошо заработать. Но за это необходимо заплатить. Соответственно, чем позже до вас дойдет информация, тем шансы на заработок ниже. А если вы ничего не знаете о манипуляции, то попросту оплатите мошенникам их работу.

Подсчитать, сколько потеряли честные инвесторы в результате подобных схем, довольно сложно, но WSJ утверждает, что только за первое полугодие сумма убытка достигла $825 млн. Аналитики издательства оценили 175 таких схем, где была задействована 121 криптовалюта. Причем речь идет только об открытой информации, закрытые чаты, куда доступен вход только по приглашениям, не анализировались. Так что фактический ущерб даже выше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал