макроэкономика

Доллар - это мировые деньги!

- 08 февраля 2024, 22:02

- |

- комментировать

- 565

- Комментарии ( 9 )

Макро-сентимент в графиках | ChartPack #84 (07.02.2024)

- 07 февраля 2024, 12:27

- |

Разное

Рыночная капитализация акций «Великолепной семёрки» почти сравнялась с капитализацией всего золота:

<img title=«Рыночная капитализация акций „Великолепной семёрки“ и золота» src="/uploads/2024/images/21/06/19/2024/02/07/4976ca.webp" alt=«Рыночная капитализация акций „Великолепной семёрки“ и золота» />Американские акции, наконец, превысили доходность наличных денег в этом цикле повышения ставок:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #83 (05.02.2024)

- 05 февраля 2024, 12:39

- |

Макро

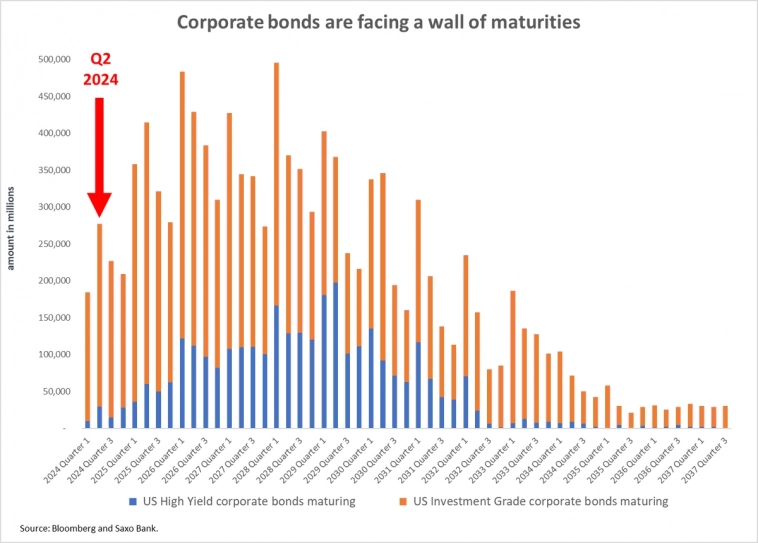

Около $276 млрд корпоративных облигаций нуждаются в рефинансировании во II квартале 2024 г. Несмотря на недавнее ралли облигаций: высокодоходные облигации должны быть рефинансированы со среднего купона 5,8% до 9%. Облигации инвестиционного рейтинга должны рефинансироваться со среднего купона 3,77% до 5,75%, что является самым высоким показателем с 3 квартала 2007 года (не считая пика 3 квартала 23 года в 5,79%):

Рынок труда

В январе в США появилось 353 тыс. новых рабочих мест, что стало самым большим приростом за год (консенсус 180 тыс.):

( Читать дальше )

Макро-сентимент в графиках | ChartPack #82 (02.02.2024)

- 02 февраля 2024, 12:45

- |

Разное

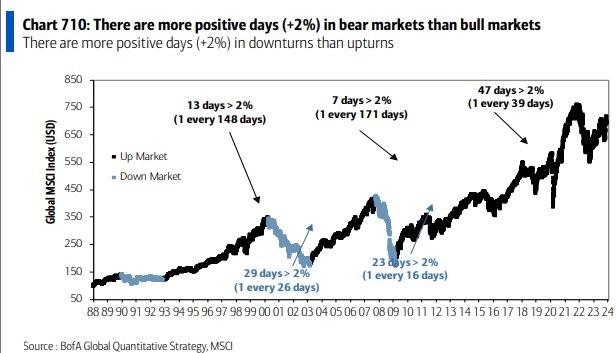

На медвежьих рынках бывает больше положительных дней с доходностью +2%, чем на бычьих:

Только 27% альткоинов превзошли биткоин за последний месяц – самый низкий показатель с октября 2023 года:

( Читать дальше )

Макрообзор № 4 (2024)

- 31 января 2024, 15:42

- |

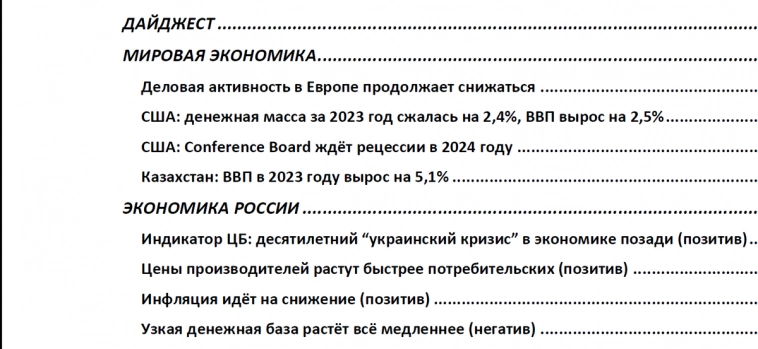

Ниже оглавление и краткий дайджест обзора, а затем подробности по каждой новости с иллюстрациями.

ДАЙДЖЕСТ

Мировая экономика

- Деловая активность в январе в Европе продолжает снижаться. Хороший рост активности наблюдается в Индии.

- В США денежная масса сжалась в 2023 году на 2,4%. Несмотря на сжатие денежной массы (в номинальном виде падение наблюдается впервые с 1930-х годов, времён Великой депрессии) ВВП продолжает расти. На наш взгляд, это объясняется беспрецедентным денежным смягчением 2020-2021 годов, на которое ВВП в эти годы не мог реагировать из-за ковидных ограничений.

- Индекс опережающих индикаторов в США падает 21-й месяц подряд. Организация Conference Board, рассчитывающая этот индекс, ожидает рецессию в экономике США во 2-3 кварталах 2024 года.

- В Казахстане ВВП в 2023 году вырос на 5,1%. Рост выше 5% наблюдается там впервые за последние 10 лет (с 2013 года).

Экономика России

- Индикатор бизнес-климата от ЦБ в январе стал лучшим за 10 лет (с 2013 года) и впервые вышел на уровни «до украинского кризиса 2014 года».

( Читать дальше )

Макро-сентимент в графиках | ChartPack #81 (31.01.2024)

- 31 января 2024, 11:45

- |

Разное

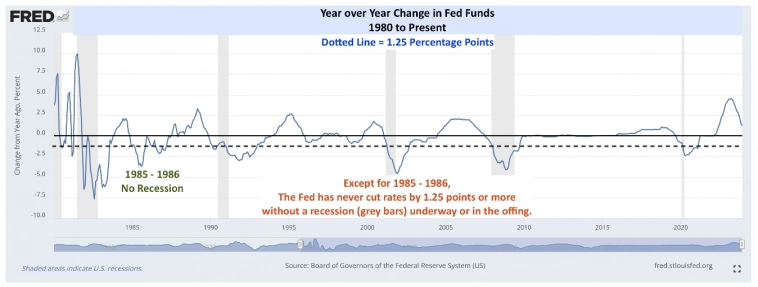

За последние 44 года был только 1 случай, когда ФРС снизила ставки на 1,25 пункта (как ожидает рынок в 2024 году) или более в течение 12-месячного периода без рецессии, которая либо уже началась, либо явно надвигается:

Предпочтения инвесторов меняются, что приводит к оттоку средств из ETF на золото в пользу притока средств в ETF на биткойн:

( Читать дальше )

Записали видео с Федором Наумовым и Григорием Жирновым по макроэкономике и недвижке.

- 31 января 2024, 10:41

- |

Ниже несколько пояснений

В видео я, кажется, ни разу не упомянул MMT. Что за зря бросать красную тряпку тем, для кого эти три буквы важнее аргументов. Но здесь можно и нужно. К слову, MMT – это больше способ макроэкономического мышления, а не какая-то политика, которой надо следовать.

По MMT, в реалиях современной денежной системы ЦБ и Правительство одинаково отвечают за инфляцию, какими бы полномочиями не были наделены и как бы чувствительно не относились к своей независимости. Эффективность бюджетной политики выше, чем ДКП от ЦБ, но это нюансы, которые могут отличаться от страны к стране.

Процесс как ЦБ с помощью одной ставки добивается цели по инфляции, наверное, важен не только с точки зрения результата. Но и с точки зрения побочных эффектов. Например, мощный рост кредитования и дисбалансы на рынке недвижимости стали следствием повышения КС.

Бюджетная политика, реализуемая без координации с ЦБ, здесь тоже создает проблемы. Так, высокие расходы бюджета в начале 2023 и недостаточные продажи валюты способствовали перелёту валютного курса и инфляции. Их ДКП не смогла бы купировать, даже если бы ставку начали повышать раньше.

( Читать дальше )

Макро-сентимент в графиках | ChartPack #80 (29.01.2024)

- 29 января 2024, 17:54

- |

Макро

Как общий, так и базовый индексы цен производителей (PPI), в декабре соответствовали ожиданиям. В годовом исчислении базовый показатель (предпочтительный показатель инфляции ФРС) вырос до самого низкого уровня (+2,9%) с марта 2021 года, в то время как общий индекс остался на уровне февраля 2021 года (+2,6%):

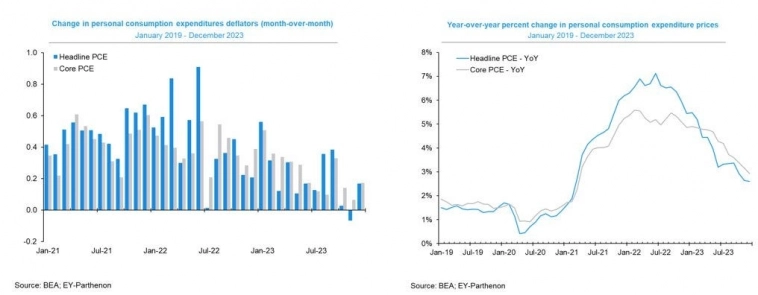

Базовый индекс цен расходов на личное потребление (PCE) составляет менее двух процентов. За последние три месяца базовый индекс потребительских цен вырос всего на +1,52% в годовом исчислении. За последние шесть месяцев базовый индекс потребительских цен вырос всего на +1,86%:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #79 (26.01.2024)

- 26 января 2024, 16:02

- |

Разное

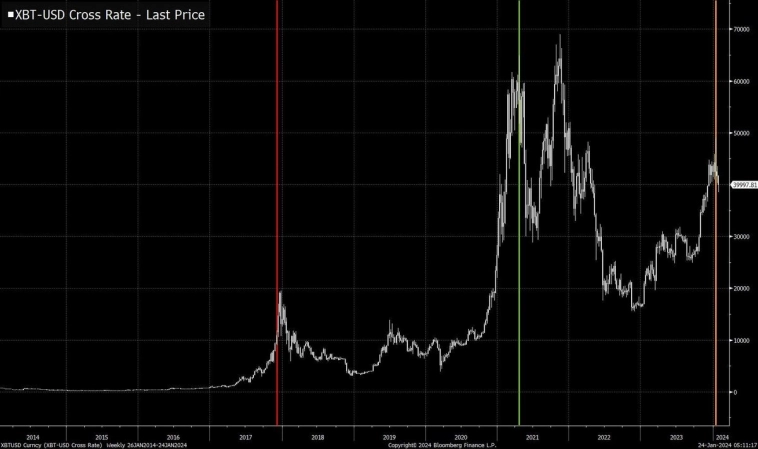

Красная вертикальная линия показывает, когда начали торговаться первые фьючерсы на биткоин CBOE. Зеленая линия — IPO Coinbase. А оранжевая линия — когда начали торговать ETF на биткоин:

Макро

Реальный ВВП США вырос на +3,3% в годовом исчислении в четвертом квартале 2023 года, чему способствовал значительный положительный вклад роста показателя реального потребления:

( Читать дальше )

Макрообзор № 3 (2024)

- 24 января 2024, 22:28

- |

Это обзор макроэкономических новостей за третью неделю 2024 года.

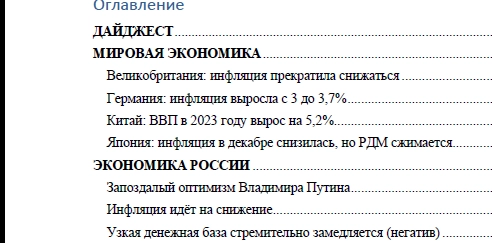

Ниже оглавление и краткий дайджест обзора, а затем подробности по каждой новости с иллюстрациями.

ДАЙДЖЕСТ

Мировая экономика

- Инфляция в Германии и Британии прекратила снижаться, реальная денежная масса сжимается в обеих странах.

- В Китае ВВП вырос в 2023 году на 5,2% – это выше, чем планировала партия (5%).

- В Японии реальная денежная масса падает даже несмотря на снижение инфляции.

Экономика России

- Владимир Путин считает рост ВВП в 2023 году «неожиданным». Да, этот рост произошёл благодаря санкциям Запада и вопреки установкам ЦБ на зажим денежной массы. Но сейчас ЦБ возобновляет политику денежного зажима, что негативно скажется на российской экономике.

- Инфляция по итогам января может составить 7,38%, что ниже, чем по итогам декабря (7,42%).

- Узкая денежная база: темпы роста замедляются (негатив).

МИРОВАЯ ЭКОНОМИКА

Британия: инфляция прекратила снижаться

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал