SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

лукойл

Акции Лукойла могут вырасти до 6000 рублей - Финам

- 23 декабря 2020, 17:39

- |

Сегодня среда и по традиции с вами разберем инвестиционные идеи, на которые рекомендует обратить внимание наш отдел консультирования.

На данный момент, если мы обратим внимание на фондовый рынок, то увидим восстановление после двухдневного падения и соответственно сейчас в эйфории продолжение идет на восстановление по многим рынкам.

На данный момент восстанавливается и товарный рынок и в том числе рынок драгметаллов растёт с точки зрения именно обесценения доллара ко всем валютам.

В начале торговой сессии мы видим американские фьючерсы также растут и находятся в положительной динамике. Поэтому тенденция до конца года может не измениться, так как текущая неделя является короткой для американского рынка.

ГК «Финам»

На данный момент, если мы обратим внимание на фондовый рынок, то увидим восстановление после двухдневного падения и соответственно сейчас в эйфории продолжение идет на восстановление по многим рынкам.

На данный момент восстанавливается и товарный рынок и в том числе рынок драгметаллов растёт с точки зрения именно обесценения доллара ко всем валютам.

В начале торговой сессии мы видим американские фьючерсы также растут и находятся в положительной динамике. Поэтому тенденция до конца года может не измениться, так как текущая неделя является короткой для американского рынка.

Российский рынок в целом достаточно интересно смотрится по циклическим компаниям и в этой среде мы как раз рекомендуем обратить внимание на акции «ЛУКОЙЛа» текущих уровней с целью роста до 6000 рублей. Здесь основная ставка делается на то, что цены по нефти существенно разошлись с ценами по нефтегазовым компаниям и конечно это расхождение будет потихоньку уходить с рынка. Дополнительным триггером является то, что все циклические компании существенно растут в период восстановления экономики.Давыдов Сергей

ГК «Финам»

- комментировать

- Комментарии ( 3 )

Обвал рубля и рынка акций, что имеем к вечеру? Обзор рынка

- 22 декабря 2020, 03:37

- |

💗 Спасибо каждому за лайки и подписку на канал 💗 Прочти описание целиком! 🔽🔽🔽

🔔Подписаться на канал youtube.com/c/EverydayMarketInvestments

( Читать дальше )

Лукойл: низкий долг, хорошая диверсификация выручки - Финам

- 21 декабря 2020, 20:27

- |

ПАО «ЛУКОЙЛ» — одна из крупнейших публичных вертикально интегрированных нефтегазовых компаний в мире по объему доказанных запасов и добычи углеводородов.

Финам

* У компании очень низкий долг, что позволяет не сомневаться в ее финансовой стабильности.

* Хорошая структура добычи и снижение операционных расходов позволит ЛУКОЙЛу быть одной из немногих нефтегазовых компаний, которая закончит 2020 г. с чистой прибылью.

* Компания стабильно возвращает нераспределенную прибыль акционерам через выкупы акций и выплату дивидендов.

( Читать дальше )

Мы видим, что у компании очень хорошая диверсификация выручки. Компания не только продает сырую нефть и газ на рынок, но и участвует в ее переработке, поставляя большое количество светлых нефтепродуктов (77% выручка от нефтепереработки в 2020 г.). НПЗ компании располагаются как в России, так и за рубежом, что помогает увеличивать поставки там, где ЛУКОЙЛ может получить наибольшую выгоду.Семченков Иван

Финам

* У компании очень низкий долг, что позволяет не сомневаться в ее финансовой стабильности.

* Хорошая структура добычи и снижение операционных расходов позволит ЛУКОЙЛу быть одной из немногих нефтегазовых компаний, которая закончит 2020 г. с чистой прибылью.

* Компания стабильно возвращает нераспределенную прибыль акционерам через выкупы акций и выплату дивидендов.

( Читать дальше )

Экспирация. Торговые планы до конца декабря. Ралли продолжается.

- 18 декабря 2020, 00:47

- |

💗 Спасибо каждому за лайки и подписку на канал 💗 Прочти описание целиком! 🔽🔽🔽

🔔Подписаться на канал youtube.com/c/EverydayMarketInvestments

( Читать дальше )

Какие компании могут расти, опережая рынок, в преддверии Нового года - Московские партнеры

- 17 декабря 2020, 19:59

- |

Будет ли рождественское ралли сказать пока сложно, рынок и так дорогой, торгуется вблизи исторических максимумов. За последний месяц индекс S&P500 вырос почти на 3%.

Может, ралли уже случилось? Кстати говоря, по статистике за последние 15 лет индекс S&P с 1 по 25 декабря снижался всего в трех случаях – в 2008 г., в 2015 г. и в 2018 г. В остальные годы наблюдался рост.

Мы решили подготовить топ-7 секторов, представители которых могут расти, опережая рынок, в преддверии Рождества и Нового года.

Лидеры рынка, наиболее крупные компании по рыночной капитализации. Если растет весь рынок, то, как правило, его «тащат» вверх его лидеры. США: Apple, Google, Facebook, Microsoft. Россия: Сбербанк, Газпром, Норникель, ЛУКОЙЛ.

Крупные ритейлеры. Как известно, перед Рождеством наблюдается повышенный спрос на подарки, продукты питания и прочие товары народного потребления. США: Walmart, Amazon, Home depot. Россия: Детский мир, X5 Retail Group, Магнит.

Компании, владеющие люксовыми брендами. Несмотря на кризис и пандемию, полагаю, многие будут преподносить своим близким дорогие подарки. США и мировые рынки: Louis Vuitton Moet Hennessy, Tiffany, Christian Dior, Hermes.

( Читать дальше )

Может, ралли уже случилось? Кстати говоря, по статистике за последние 15 лет индекс S&P с 1 по 25 декабря снижался всего в трех случаях – в 2008 г., в 2015 г. и в 2018 г. В остальные годы наблюдался рост.

Мы решили подготовить топ-7 секторов, представители которых могут расти, опережая рынок, в преддверии Рождества и Нового года.

Лидеры рынка, наиболее крупные компании по рыночной капитализации. Если растет весь рынок, то, как правило, его «тащат» вверх его лидеры. США: Apple, Google, Facebook, Microsoft. Россия: Сбербанк, Газпром, Норникель, ЛУКОЙЛ.

Крупные ритейлеры. Как известно, перед Рождеством наблюдается повышенный спрос на подарки, продукты питания и прочие товары народного потребления. США: Walmart, Amazon, Home depot. Россия: Детский мир, X5 Retail Group, Магнит.

Компании, владеющие люксовыми брендами. Несмотря на кризис и пандемию, полагаю, многие будут преподносить своим близким дорогие подарки. США и мировые рынки: Louis Vuitton Moet Hennessy, Tiffany, Christian Dior, Hermes.

( Читать дальше )

Отсутствие дивидентного гепа у Лкойла

- 17 декабря 2020, 17:04

- |

Кто там радовался?

Введите в TraidingView в поле выбора инструмента такую строчку: MOEX:LKOH/TVC:UKOIL*MOEX:USDRUB_TOM

www.tradingview.com/x/g1JAIIlg/

Удивил меня Лукойл (пост 428)

- 17 декабря 2020, 11:11

- |

"Медленно, но неотвратимо растет благосостояние советского пенсионера",

комментарий моего подписчика на мой канал

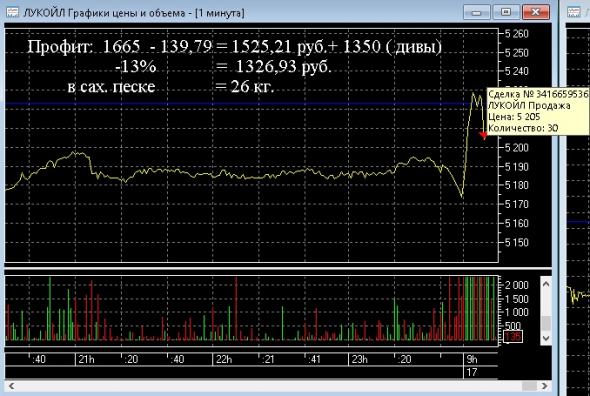

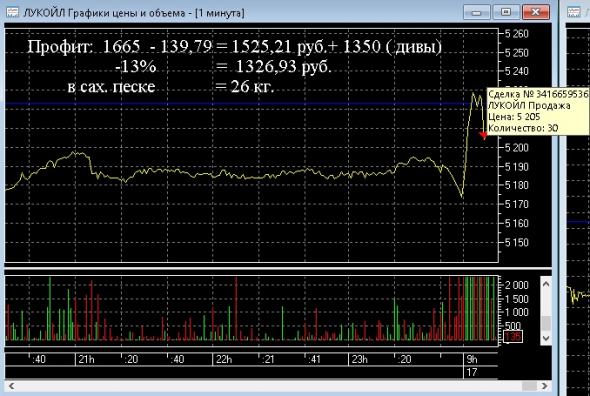

Сегодня проснулся и сразу за компьютер, никакого гепа после дивов у Лукойла почти не было. Я был удивлен, так как большинство аналитиков предсказывало длинный и нудный период закрытия дивгепа. Я уже настроился и тут такое.

Короче, я косарь с половиной заработал на Луке и жду еще косарь с половиной по дивам.

Вот и слушай аналов от слова анал.

Смотрим скрин:

Всем привет. Меня удивляет лукойл. Я вчера взял 30 штук под дивы и по мнению многих настроился на то, что лук закроет дивгеп через полгода. А он даже не шевельнулся в сторону гепа))))) Что мне позволило продать эти 30 штук и даже заработать чуть поболее косаря, чистыми 1326,93 рубля. В сах.песке 26 кг. Еще ждем дивы. Это хорошая добавка к пенсии пенсионеру))))

( Читать дальше )

комментарий моего подписчика на мой канал

Сегодня проснулся и сразу за компьютер, никакого гепа после дивов у Лукойла почти не было. Я был удивлен, так как большинство аналитиков предсказывало длинный и нудный период закрытия дивгепа. Я уже настроился и тут такое.

Короче, я косарь с половиной заработал на Луке и жду еще косарь с половиной по дивам.

Вот и слушай аналов от слова анал.

Смотрим скрин:

Всем привет. Меня удивляет лукойл. Я вчера взял 30 штук под дивы и по мнению многих настроился на то, что лук закроет дивгеп через полгода. А он даже не шевельнулся в сторону гепа))))) Что мне позволило продать эти 30 штук и даже заработать чуть поболее косаря, чистыми 1326,93 рубля. В сах.песке 26 кг. Еще ждем дивы. Это хорошая добавка к пенсии пенсионеру))))

( Читать дальше )

Заметки на салфетке: Лукойл

- 17 декабря 2020, 01:50

- |

Ещё один спортсмен-стометровщик, правда, уже не такой шустрый и задорный, как Сбербанк.

Цель 6200р+-30р.

Срок реализации — до полугода.

Цель 6200р+-30р.

Срок реализации — до полугода.

Компания Резерв Инвест (Кипр) заключила опцион на продажу акций Лукойла на $20,625 млн

- 16 декабря 2020, 17:04

- |

1. Сведения о лице, осуществляющем руководящие функции/связанном лице (ФИО/наименование): Резерв Инвест (Кипр) Лимитед

2. Причина уведомления:

a) Должность/статус: лицо, тесно связанное с лицами, осуществляющими руководящие функции: В.Ю. Алекперовым, членом Совета директоров и Президентом ПАО «ЛУКОЙЛ», Л.А. Федуном, членом Совета директоров и Вице-президентом ПАО «ЛУКОЙЛ»

b)Первоначальное уведомление/изменение: первоначальное уведомление

3. Сведения об эмитенте, участнике рынка торговли квотами на выбросы, аукционной платформе, аукционере или наблюдателе на торгах:

а) Полное наименование: Публичное акционерное общество «Нефтяная компания «ЛУКОЙЛ»

б) Идентификатор юридического лица:549300LCJ1UJXHYBWI24

4. Сведения о сделке (сделках): повторить раздел для (i) инструмента каждого типа; (ii) каждого типа сделки; (iii) каждой даты и (iv) каждого места, где была совершена сделка:

( Читать дальше )

2. Причина уведомления:

a) Должность/статус: лицо, тесно связанное с лицами, осуществляющими руководящие функции: В.Ю. Алекперовым, членом Совета директоров и Президентом ПАО «ЛУКОЙЛ», Л.А. Федуном, членом Совета директоров и Вице-президентом ПАО «ЛУКОЙЛ»

b)Первоначальное уведомление/изменение: первоначальное уведомление

3. Сведения об эмитенте, участнике рынка торговли квотами на выбросы, аукционной платформе, аукционере или наблюдателе на торгах:

а) Полное наименование: Публичное акционерное общество «Нефтяная компания «ЛУКОЙЛ»

б) Идентификатор юридического лица:549300LCJ1UJXHYBWI24

4. Сведения о сделке (сделках): повторить раздел для (i) инструмента каждого типа; (ii) каждого типа сделки; (iii) каждой даты и (iv) каждого места, где была совершена сделка:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал