лукойл

Новости компаний — обзоры прессы перед открытием рынка

- 22 марта 2021, 08:37

- |

Лавров заявил о необходимости отходить от западных платежных систем

Глава МИД России Сергей Лавров заявил, что считает нужным отходить от расчетов в долларах и использования «контролируемых Западом» платежных систем. В интервью китайским СМИ перед визитом в КНР он заявил, что Россия и Китай должны таким образом снизить риски, связанные с введением санкций. «Нужно отходить от использования контролируемых Западом международных платежных систем»,— передает сайт МИД России слова господина Лаврова. Он также заявил о необходимости «снижать санкционные риски путем укрепления своей технологической самостоятельности, путем перехода к расчетам в национальных валютах и в мировых валютах, альтернативных доллару».

https://www.kommersant.ru/doc/4740490?from=hotnews

Россия попала в акционный список. Международные инвесторы поверили в нефть и дивиденды

На минувшей неделе международные инвесторы вложили в российские фонды акций рекордный за четыре месяца объем средств. По данным Emerging Portfolio Fund Research (EPFR), нерезиденты инвестировали в страновые фонды $122 млн. Глобальные инвесторы скупают российские бумаги на фоне высоких цен на нефть и дивидендов.

https://www.kommersant.ru/doc/4740392

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Комментарии по рынку акций: HeadHunter, Лукойл, Лента

- 19 марта 2021, 09:04

- |

Вице-президент Лукойла продаёт акции. Сегодня стало известно, что член правления и вице-президент нефтяной компании продал акции по цене 6320 руб. на 31,6 млн руб., сократив долю 0,0133% до 0,0126%.

Таким образом, топ-менеджер Лукойла зафиксировал прибыль почти у локальных максимумов после роста котировок компании с начала марта на 15%. Хотим отметить, что на фоне текущей коррекции цен на нефть, акции Лукойла могут вернуться в диапазон 5500 – 6000 руб. #LKOH

Финансовые результаты HeadHunter за 2020 г. по МСФО. Выручка рекрутинговой компании увеличилась 18,5% по сравнению с 2019 г. – до 2,45 млрд руб. Чистая прибыль выросла на 30,9% – до 650 млн руб. Сильные финансовые результаты компании обеспечены ростом по всем во всех клиентских сегментах в РФ, за исключением малых и средних клиентов в Москве, на которых повлияла пандемия коронавируса.

Нужно отметить, что результаты HeadHunter могли быть выше, если бы не влияние пандемии, которая привела к временному снижению количества объявлений о вакансиях и количества новых подписок на базу данных резюме во II кв. 2020 г. По итогам 2021 г., менеджмент ожидает рост выучки на уровне 37-42%. #HHRU

( Читать дальше )

Член правления Лукойла продал 5000 акций на Мосбирже

- 18 марта 2021, 21:35

- |

Сделка состоялась 16 марта 2021 года.

Раскрытие информации

Член правления Лукойла Хавкин продал акции компании на ₽31,6 млн

- 18 марта 2021, 16:37

- |

Сделка от 16 марта на Московской бирже.

В общей сложности продано 5 тысяч акций по цене 6320 рублей за штуку.

Таким образом, доля Хавкина в компании снизилась до 0,0126% с 0,0133%.

источник

Изменение формулы демпфера будет выгодно для российских нефтеперерабатывающих компаний - Газпромбанк

- 18 марта 2021, 14:35

- |

Согласно последним сообщениям СМИ, правительство России рассматривает поправки к формуле демпфера на моторное топливо. Механизм демпфера был введен в 2019 г. для сдерживания повышения внутренних цен на бензин и дизельное топливо в условиях растущих цен на нефть.

В начале текущего года российские нефтяные компании обратились к правительству с просьбой изменить формулу демпфера. Более высокие цены на нефть вкупе со слабым рублем привели к повышению внутренних оптовых цен на топливо, оказывая давление на рентабельность розничного бизнеса.

Предлагаемые изменения должны быть выгодны российским нефтеперерабатывающим компаниям: при прочих равных корректировки, по нашим оценкам, могут увеличить налоговые субсидии сектора на 42 млрд руб. в 2021 г. и на 116 млрд руб. в 2022 г. Самый существенный выигрыш получат компании с большой долей переработки (в % от нефтедобычи) и значительными поставками топлива на внутренний рынок, в частности Газпром нефть.Дышлюк Евгения

Бахтин Кирилл

«Газпромбанк»

( Читать дальше )

Ожидания по прибыли ряда российских нефтяных компаний могут быть пересмотрены в случае изменения налогового режима - Альфа-Банк

- 17 марта 2021, 19:06

- |

Как сообщает агентство «Интерфакс», Госдума предложила ввести кратковременный налоговый вычет для отдельных добывающих проектов, чтобы стимулировать инвестиции в 2021-2022гг., в то время как на 2022 г. запланированы масштабные изменения в налоговый кодекс в части налога на дополнительный доход (НДД), с выделением месторождений сверхвязкой нефти в отдельную подгруппу. Это позволит ряду нефтяных компаний компенсировать потери, предусмотренные пересмотром налогового законодательства в октябре 2020 г., которые привели к отмене большинства налоговых льгот (специальные ставки экспортной пошлины и НДПИ для месторождений высоковязкой нефти) начиная с 2021г.

Если изменения будут приняты, мы видим определенный потенциал переоценки ожиданий по показателю EBITDA на 2021 г. для ряда нефтяных компаний. В частности, мы видим потенциал роста оценок примерно на 5% и 7,5% для «ЛУКОЙЛа» и «Татнефти» соответственно (исключая позитивный эффект от налогового вычета в размере 12 млрд руб., предоставленного последней в конце 2020), в то время как эффект на EBITDA «Газпромнефти» и «Роснефти» будет чуть более 1% в 2021 г.

Хотя на фоне поддержки президента перспективы пересмотра налогового режима высоки, мы ожидаем, что Минфин может настоять на выполнении дополнительных условий для включения месторождений в режим НДД, что может несколько сгладить позитивный эффект на доходы компаний. В целом, мы считаем новость ПОЗИТИВНОЙ на данном этапе — сообщения указывают на изменение риторики российского правительства, общий вектор которой, в свою очередь, может стать предвестником более масштабного пересмотра налогового законодательства в кратко-и среднесрочной перспективе.Блохин Никита

«Альфа-Банк»

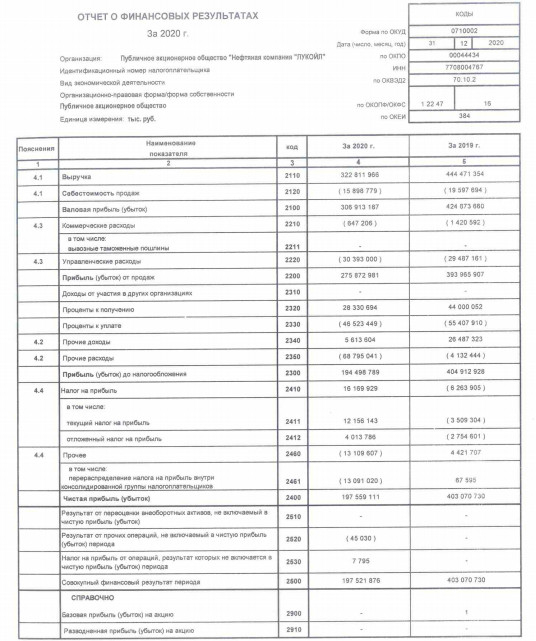

Анализ Лукойла.

- 17 марта 2021, 14:30

- |

Сделал для себя анализ ПАО «НК «ЛУКОЙЛ». Подумал, что возможно кому-то еще будет полезно, поэтому решил опубликовать.

Предупреждение.Вся приведенная информация носит исключительно информационный характер и не является инвестиционной рекомендацией и/или предложением к совершению сделок с какими-либо финансовыми инструментами.

Общий обзор группы «Лукойл».Основными видами деятельности ПАО «ЛУКОЙЛ» и его дочерних компаний являются:

- разведка,

- добыча,

- переработка и

- реализация углеводородов.

ЛУКОЙЛ является одной из крупнейших публичных вертикально интегрированных нефтегазовых компаний в мире. На 1 января 2021 г. доказанные запасы углеводородов Группы по стандартам Комиссии по ценным бумагам и биржам США составили 15,4 млрд барр. н. э. (нефть – 11,7 млрд барр., газ – 22,2 трлн куб. фут) против 15,8 млрд барр. н. э. (

( Читать дальше )

Газпром нефть, Лукойл и Роснефть выиграют от изменений в топливном демпфере - Финам

- 16 марта 2021, 18:41

- |

На наш взгляд, эта новость позитивна как для НПЗ, для которых новые правила прибавят приблизительно 3% к маржинальности, так и для потребителей, т. к. теперь у нефтяников нет стимула повышать внутренние цены на топливо. Особенно сильно могут выиграть компании с высокой долей поставок нефтепродуктов на внутренний рынок – «Газпром нефть», «Лукойл» и «Роснефть».Кауфман Сергей

ГК «Финам»

Лукойл хочет применения параметров НДД для сверхвязкой нефти на 2 года раньше

- 16 марта 2021, 12:15

- |

Если решение ввести этот параметр останется с 2024 года, то оставшиеся три года нам надо как-то прожить, в текущих ценах на углеводороды не хватает все равно денежного потока для того, чтобы делать новые и даже закончить старые инвестиции. Поэтому в случае введения НДД с 2024 года просим все-таки рассмотреть как временную меру для поддержания инвестиционной активности компании в Республике Коми введение инвестиционного вычета из НДПИ аналогично тому, как это было сделано для двух других компаний нашей отрасли

Перед этим Федотов также предложил ввести новые параметры НДД с 2022 года, «так как рыночная конъюнктура на мировых рынках уже лучше».

Возможно, стоит все-таки рассмотреть возможность законодательного введения с 2022 года этого режима НДД. Мы уже направили и в Минэнерго, и в Минфин все расчеты по этой группе НДД, готовы работать со всеми государственными органами власти по этому вопросуисточник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал