лента

Записная книжка, отчет Ленты #LENT

- 21 марта 2024, 22:33

- |

ебитда 4к = 18 млрд, рекорд и это больше чем за 9 мес

LFL 4q23 +13.3%

купили Монетку (2000 магазов)

капекс 2024 <5% выручки = 500 магаз у дома

ебитда 4 кв 2023 = 18 млрд vs 9,7 млрд в 4к22

расходы на персонал всего +9%г/г = 48 млрд

в 4 кв. расходы на оплату труда +75%г/г

OCF x2 до 41,6

суммарные инвестиции 2023 = 79 => на монетку потратили до 68 млрд, еще 11 млрд составил капекс

1 магаз Монетки вышел в = 34 млн.

1 магазин Магнита стоит = 27 млн руб.

чистый долг 52 -> 95

доля онлайна 8%

хотят расти CAGR 20% до 1 трлн к 2025

хотят маржу ебитда >7%

снижение nd/ebitda до 1,5 к 2025

до этого вряд ли увидим дивы

- комментировать

- 1.2К | ★1

- Комментарии ( 0 )

Вечерний обзор рынков 📈

- 21 марта 2024, 19:01

- |

Курсы валют ЦБ на 22 марта:

💵 USD — ↘️ 91,9499

💶 EUR — ↘️ 100,3650

💴 CNY — ↘️ 12,7519

▫️ Индекс Мосбиржи по итогам основной торговой сессии прибавил 0,6%, составив 3 286,69 пункта.

▫️ Московская биржа 26 марта запустит новые производные на иностранные активы: начнутся торги расчетными фьючерсными контрактами на акции глобальных биржевых инвестиционных фондов (ETF) DJ Industrial Average ETF и iShares Russell 2000 ETF. Подробнее на сайте площадки: www.moex.com/n68432

▫️ Банк Санкт-Петербург (+2,59%); Банк утвердил новую дивидендную политику. Теперь распределение избыточного капитала предполагает направление на дивиденды доли чистой прибыли «в пределах от 20% до 50 %» (ранее: «не менее 20%»). Величина дивидендов за 2023 г. определена из расчета 40% от прибыли по МСФО и составляет 42,45 руб. на 1 об. акцию (с учетом уже выплаченных промежуточных дивидендов – 23,37 руб. на 1 об. акцию); при этом выплата по префам составит 0,22 руб. на акцию. ГОСА – 25.04.2024 г., закрытие реестра 06.05.2024 г.

( Читать дальше )

Инвесторы позитивно восприняли отчетность Ленты - Промсвязьбанк

- 21 марта 2024, 17:34

- |

— Выручка: 222,8 млрд руб. (+50,4% г/г), 615,9 млрд руб. (+14,6% г/г);

— EBITDA: 22,8 млрд руб. (+79,4% г/г), 47,4 млрд руб. (+8,6% г/г);

( Читать дальше )

Лента отчиталась: слабые годовые результаты поддержал только IV квартал

- 21 марта 2024, 17:20

- |

Инвесторы восприняли отчётность позитивно. Бумаги Ленты в моменте выросли на 6%.

Мы же оцениваем результаты негативно, и не считаем бумаги Ленты интересными для покупок в настоящее время.

По итогам года компания показала чистый убыток.

Драйвером роста выручки стала недавно приобритённая Монетка. Финрез компании поддержал также рост сезонного спроса в IV квартале и ускорение продовольственной инфляции.

Коммерческие, общехозяйственные и административные расходы выросли – в основном на персонал (+9,1% г/г) и коммунальные услуги (+22,1% г/г).

Свободный денежный поток (FCF) за 2023 год оказался отрицательным (-43 млрд руб.), причина – рост капзатрат на открытие магазинов Монетки и ребрендинг Ленты мини.

Ставка на экспансию Монетки, наращивание в портфеле малоформатных магазинов и развитие онлайн-каналов продаж смогут сделать бизнес-модель Ленты более привлекательной. Однако это, а также планы по открытию 500 магазинов в формате «у дома» продолжит оказывать давление на финпоказатели в ближайший год. #LENT

( Читать дальше )

🛒Справится ли Лента с Монеткой?

- 21 марта 2024, 17:12

- |

Российский ретейлер, входящий в топ-5, отчитался за 2023 год по МСФО

МСар = ₽87 млрд

Р/Е = n/a

🔹Результаты

— выручка: ₽616 млрд (+15%)

— EBITDA: ₽33,5 млрд (+3%)

— чистый убыток: ₽1,8 млрд (против прибыли в ₽4,8 млрд за 2022 год)

— капрасходы: ₽11 млрд (+2%)

— FCF: -₽43 млрд (₽2,9 млрд в 2022 году)

— чистый долг/EBITDA: 2,8х (1,6х в 2022 году)

👉Операционные показатели компании мы разбирали здесь

Падение FCF Лента объясняет ростом чистых денежных средств, направленных на инвестиции, что было частично компенсировано увеличением чистых денежных средств, полученных от операционной деятельности.

В этом году компания планирует открыть не менее 500 магазинов, преимущественно в формате магазина «у дома». На капрасходы ретейлер намерен направить не более 5% выручки. Деньги пойдут в расширение сети и необходимой инфраструктуры.

Бумаги Ленты (LENT) растут после отчета на 3%.

( Читать дальше )

Лента (ритейлер) — Убыток мсфо 2023г: 1,829 млрд руб против прибыли 4,850 млрд руб г/г.

- 21 марта 2024, 17:08

- |

115 985 197 обыкновенных акций

corp.lenta.com/ru/investors/shareholders/

Капитализация на 21.03.2024г: 87,569 млрд руб

Общий долг на 31.12.2019г: _________ руб/ мсфо 247,299 млрд руб

Общий долг на 31.12.2020г: _________ руб/ мсфо 183,980 млрд руб

Общий долг на 31.12.2021г: 2,666 млрд руб/ мсфо 236,327 млрд руб

Общий долг на 31.12.2022г: 2,665 млрд руб/ мсфо 217,557 млрд руб

Общий долг на 30.06.2023г: 2,668 млрд руб/ мсфо 205,323 млрд руб

Общий долг на 31.12.2023г: _____ млрд руб/ мсфо 335,324 млрд руб

Выручка 2019г: _______ руб/ мсфо 417,500 млрд руб

Выручка 9 мес 2020г: ______ руб/ мсфо 321,372 млрд руб

Выручка 2020г: _______ руб/ мсфо 445,544 млрд руб

Выручка 9 мес 2021г: 607 тыс руб/ мсфо 336,325 млрд руб

Выручка 2021г: 855 тыс руб/ мсфо 483,641 млрд руб

Выручка 1 кв 2022г: 276 тыс руб/ мсфо 132,370 млрд руб

Выручка 6 мес 2022г: 485 тыс руб/ мсфо 262,459 млрд руб

Выручка 9 мес 2022г: 686 тыс руб/ мсфо 389,244 млрд руб

Выручка 2022г: _____ руб/ мсфо 537,401 млрд руб

( Читать дальше )

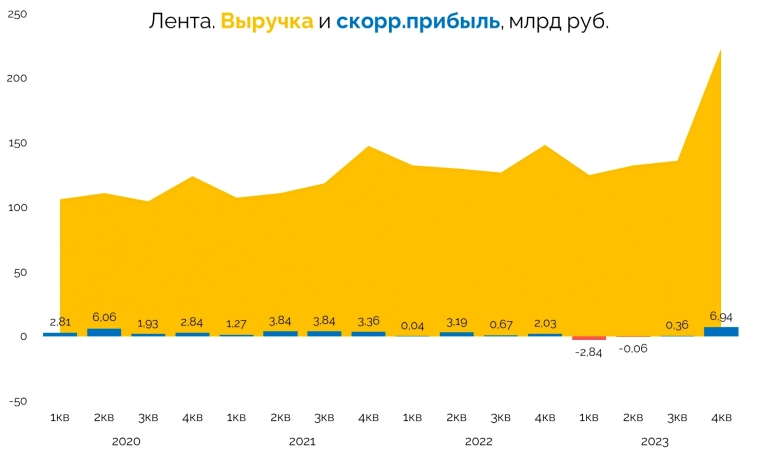

Обзор отчета Ленты за 2023 год – компания выдала лучший квартал за 5 лет!

- 21 марта 2024, 16:23

- |

Рассказываю, как одна сделка изменила бизнес.

Финансовые результаты, в млрд руб.

✔️ EBITDA за 2023 год = 47,4 (в 2022 = 43,7, в 2021 – 46,6)

❌ Чистая прибыль за 2023 год = -2,6 (убыток)

✔️✔️ EBITDA за 4 кв. 2023 года = 22,8 (!)

❓ Чистая прибыль за 4 кв. = 0,2

Обратите внимание, какую EBITDA Лента получила за 4 кв., это рекордный квартал за все время для компании (!). Напомню, EBITDA – прибыль до вычета налогов, процентов и амортизации.

На первый взгляд, ситуация с чистой прибылью может удручать, НО, позитив в деталях.

В 4-м квартале в отчете Ленты есть 2 разовых фактора, которые съели более 8 млрд руб. прибыли:

— обесценение внеоборотных активов (-6,7 млрд руб.), это неденежная статья, т.е. списания денег не было

— увеличенный налог (-1,6 млрд руб.), полагаю, это налог на сверхприбыль, должны были заплатить 0,4 млрд руб.

👀 Скорректированная чистая прибыль на разовые факторы за 4 кв. = 7 млрд руб.

( Читать дальше )

Лента — возвращение в портфели инвесторов?

- 21 марта 2024, 15:43

- |

Лента — возвращение в портфели инвесторов?

Компания показала сильный отчет. Неужели сейчас акции вновь могут быть интересны?

🔆 Монетка миллиард бережет

🟢Выручка выросла на 50% — до 223 млрд рублей.

🟢Скорректированная чистая прибыль составила 6,9 млрд за квартал против убытка 292 млн в IV квартале 2022 года.

🟢Успех был обеспечен покупкой розничной сети Монетка — прибавка около 685 тыс. кв. м. и 2,3 тыс. магазинов формата «у дома».

🛠 CAPEX и долг

Компания нарастила объем капитальных затрат в IV квартале до 79 млрд руб. Ранее тратили около 3-4 млрд рублей в квартал.

❗️ Монетка могла обойтись примерно в 70 млрд рублей.

Для покупки Монетки Компания нарастила долг до 140 млрд руб. Чистый долг с учетом аренды составил 217 млрд руб.

📊 Мультипликаторы в случае успешной консолидации

ND/EBITDA — менее 3х.

Форвардный EV/EBITDA — 3,2х.

⭐️ Мнение GIF

Ждем существенного прироста выручки и в 2024 году. Готовы рассмотреть Ленту в качестве кандидата в идейный портфель.

( Читать дальше )

📰МК"Лента" Проведение заседания совета директоров и его повестка дня

- 21 марта 2024, 14:09

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 20....

( Читать дальше )

Лента в IV квартале нарастила EBITDA на 84,7% - до 17,9 млрд рублей

- 21 марта 2024, 10:15

- |

Основные результаты за 4 квартал 2023 года:

- Продажи выросли на 50,3% год к году до 222,7 млрд руб.

- Розничные продажи достигли 219,9 млрд руб., увеличившись на 50,8% год к году.

- Сопоставимые продажи (LFL) выросли на 13,3% в результате увеличения LFL-среднего чека на 7,5% и LFL-трафика на 5,4%.

- Общее количество магазинов достигло 2 819, включая 261 гипермаркет, 246 супермаркетов и 2 312 магазинов у дома.

- Общая торговая площадь увеличилась на 30,0% и составила 2 324,7 тыс. кв. м.

- Онлайн-продажи выросли на 58,1% год к году до 17,7 млрд руб.

Основные результаты за полный 2023 год:

- Неконсолидированная суммарная выручка «Ленты» и «Монетки» за полный 2023 год составила 767 млрд руб.

- Продажи выросли на 14,5% год к году до 615,5 млрд руб.

- Розничные продажи достигли 604,7 млрд руб., увеличившись на 14,0% год к году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал