куда инвестировать

Мои ошибки в начале инвестирования. НЕ ПОВТОРЯТЬ!

- 24 сентября 2019, 17:58

- |

Здравствуйте друзья!

Сегодня я хочу поделиться с вами своим личным опытом инвестирования на начальном этапе. Расскажу Вам о некоторых своих ошибках. Возможно, это поможет вам сберечь ваши деньги и время. Я инвестирую уже очень давно. Вкладываю деньги через российского брокера ВТБ и через американского Interactive Brokers.

Мой портфель российских акций вы можете посмотреть в этом ролике:

( Читать дальше )

- комментировать

- ★27

- Комментарии ( 13 )

А сколько делаешь в %.. ?

- 13 сентября 2019, 20:43

- |

А какой процент доходности считается нормой? 20-30-50 или 100% годовых?

Понятно вопрос целей, рисков, размера капитала, стратегии и прочего прочего.

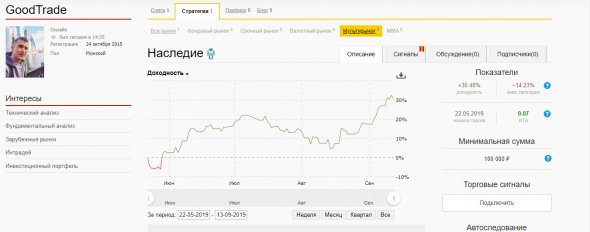

У меня получилось вот так

В целом результатом не доволен. Да за 3 с небольшим месяца чуть больше 30%. И даже не превышая 0.5 плеча.

И это не повезло. Если бы все сложилось, как просчитывал, то должно было быть за 50%

Но ведь можно лучше.

Поделитесь своими результатами, очень любопытно.

Просто не понятно, что считать нормой. Мой личный минимум который ставлю себе в цели 100% годовых.

Но ведь наверняка кто то и больше делает и считает нормой.

Кейс: Orange Juice

- 04 июля 2019, 18:31

- |

Котировки Orange Juice

СОТ-отчёт показывает, что крупные спекулянты находятся в сильных продажах, а коммерческие хеджеры в покупках. Это означает, что хеджерам не выгодно в данный момент расширять производство по текущим ценам, что в свою очередь в дальнейшем приведёт к снижению предложения и роста цен на апельсиновый сок.

В качестве примера можно привести штат Флорида, который является крупнейшим производителем апельсинов, используемых для производства соков в США и уже пятый сезон подряд сокращает производство апельсина, что является худшим спадом за последние сто лет, согласно Bloomberg.

( Читать дальше )

Как проверить управляющего деньгами на качество и вшивость

- 08 мая 2019, 11:03

- |

Мы идём стричься к парикмахеру не потому что так принято, а потому что он объективно лучше нас справится с этой задачей. Потому что если мы лысый фантик, то парикмахер нам не нужен, даже если так принято. По той же самой причине мы едем в автосервис и посещаем рестораны. Так почему же с управляющим деньгами должно быть иначе? Он априори, должен лучше нас разбираться в деле взращивания капитала и уметь взращивать капитал.

Так как же понять кто перед нами, причём очень мудро и хитро? Вам повезло. Я знаю, как это сделать и мне не составит труда вам это рассказать.

- Нужно оценить гибкость управляющего. Гибкость оценивается по нескольким параметрам.

А) Волатильность рынка. Сопоставьте доходность управляющего с периодами высокой и низкой волатильности. Картина может быть весьма интересной. Дело в том, что неопытные управляющие тоже могут показывать впечатляющие результаты на высокой волатильности. При этом они будут выглядеть и вести себя очень уверенно, но они сами даже не будут догадываться, что они первые жертвы на уничтожение, когда рынок изменит свои колебательные характеристики. Если вы видите, что доходность растёт на высокой волатильности и падает на низкой, то перед вами неопытный трейдер или по крайней мере дуб.

Б) Движения рынка. Сопоставьте доходность управляющего с движениями рынка, с трендами, с боковиками, а также с разворотами. Если вы видите, что показатели доходности сопоставимы с движениями индексов или акций, то перед вами дуб, дилетант, мудак или идиот, который думает о себе слишком много. В любом случае у вас будут с ним проблемы в долгосрочной перспективе.

Если доходность растёт с трендом, а падает в боковике, или наоборот, то перед вами специализированный управляющий, которому можно доверить деньги либо в период возможных трендов, либо застоев. Я думаю, что 30% трейдеров с хорошей доходностью в боковиках, при небольшом обучении смогут делать деньги и на разворотах. Так что однозначно это хорошая инвестиция, учитывая, что 80% времени рынок проводит в боковике.

Если же перед вами трейдер, доходность которого растёт и в тренде и в боковике и на разворотах, то это повод переходить на следующий этап и выяснять стоимость трейдера. И ещё это повод возбудиться. - Нужно оценить стоимость трейдера. И здесь в силу вступает русская народная премудрость и хитрость. Птицу видно по полёту. В ваших интересах проверить трейдера на «небольших деньгах» прежде чем отпускать его в плавание на вашем крейсере или быстроходной яхте. Поэтому вы можете предложить управляющему предварительный контракт на «небольшие деньги» на небольшой срок, чтобы посмотреть динамику, с дальнейшим переходом на большие. При этом на этот испытательный срок трейдер должен будет покрыть ваш риск совместно с вами. И спросите, какая сумма для трейдера является незначительной, та которую он легко сможет восполнить за квартал. И тут вы увидите высоту полёта. Я недаром написал «небольшие деньги» в кавычках. Вы можете предложить для начала попробовать 500000-1000000. То есть трейдер вносит свои 250-500 тысяч и вы свои. И на этот портфель он рискует квартал. При этом всю прибыль он может забрать себе. Вам лишь нужен возврат инвестиций в 0. Я предлагаю начинать с цифры в 1 миллион. Вам ведь не нужен трейдер, который не умеет работать с большими деньгами. Ведь тогда он потенциальный баран на спуск крови. Потому что эмоции никто не отменял.

- Нужно оценить экспертность трейдера и способность к изменениям и ВОЗМОЖНОСТИ. Рынок постоянно меняется. Сегодня флэт завтра тренд. Что собирается делать трейдер, когда рынок изменится? Да ты хорош в боковике, а что если будет тренд? Что ты будешь делать? Ты же не показал доходы в тренде. У кого и как ты будешь учиться? Чему? И если ответы управляющего вас не удивляют и не впечатляют, то увы, перед вами рядовой барашек на очереди в слив. Трейдер должен удивлять вас своей экспертизой, взглядом на рынок, источниками для обучения и данных. Если этого не происходит, то перед вами рядовой управляющий, либо, что в 8 случаях из 10, он ниже вас по уровню. Если же все этапы или хотя бы 2 из 3 управляющий проходит хорошо, то хватайтесь за такого. Потому что при небольшой доработке он станет очень ценным активом.

Удачи в рынках!!!!

Обзор рынка РФ: А пробой-то «голый»!

- 25 марта 2019, 13:41

- |

Российский рынок акций рискует провести весну на более низких отметках. Казалось бы, что еще «быкам» нужно для счастья? Более высокие цены на нефть? Благодаря односторонним действиям Саудовской Аравии – пожалуйста! Революция в политике ФРС? В среду американский ЦБ дал рынкам даже больше, чем рассчитывали самые безнадежные оптимисты. Окончательная разрядка в торговой войне США-Китай? Здесь звезды не сошлись, но и после новых требований Трампа в адрес Китая базовым сценарием остается заключение перемирия если не в следующем месяце, так на встрече G-20 в июне.

Проблема заключается в том, что позитивные факторы уже нашли отражение в ценах, и на фоне замедления мировой экономики и нервозности в отношении Brexit инвесторы, вероятно, пока не готовы к активному возвращению в рисковые активы развивающихся стран.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал