кризис

Долгая депрессия

- 18 декабря 2017, 23:37

- |

---

www.facebook.com/sergii.moshenskyi

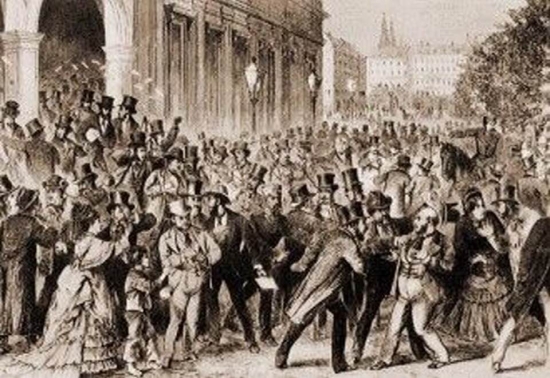

В 1873 году, когда в продаже появились первые джинсы Levi Strauss, произошёл крах Венской биржи.

Вскоре он перерос в мировой экономический кризис – самый драматичный в ХІХ веке, – после которого начался двадцатилетний спад, ещё в те годы впервые названный «великой депрессией».

В 1872 году учредительская горячка в Вене достигла такого размера, а участие доверчивой публики в спекуляции ценными бумагами на бирже стала такой масштабной, что нетрудно было предвидеть приближение обвала рынка.

На Венской бирже он наступил 9 мая, в «чёрную пятницу». «В дни 8 и 9 мая Венская биржа буквально обезумела от страха. Бурные сцены, которые там разыгрывались, имели почти революционный характер; никакое описание не может дать понятие о взрыве бешенства, которому предавались пострадавшие. Громадное большинство всех бумаг, котированных на Венской бирже, в эти два дня быстро, неудержимо утрачивало всякую ценность. Всякие биржевые сделки абсолютно прекратились. Царил полнейший хаос» (Вирт М. История торговых кризисов в Европе и Америке, 1877). «За 24 часа акции обесценились на сотни миллионов» и даже с первоклассными ценными бумагами «никакие сделки не совершались» (Schaffle E. F. Gesammelte Aufsatze, 1885).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Свободное падение

- 11 декабря 2017, 23:24

- |

Агентство Bloomberg провело опрос ведущих специалистов фондового рынка о том, что может вызвать новый финансовый кризис. Как выяснилось, внешний оптимизм не мешает очень дурным предчувствиям. Среди потенциальных триггеров экономического краха назывались пузыри на рынках Китая, высокая долговая нагрузка Японии, бум криптовалют. И все опрошенные сходились в одном — угроза коллапса вполне реальна.

Глобальные фондовые рынки в этом году только и делают, что обновляют рекорды. Особенно это заметно в США: индексы Dow Jones и Standard & Poor's 500 превзошли максимумы, достигнутые до кризиса 2008 года, примерно на 80 процентов. Последний раз то, что называется «коррекцией», наблюдалось на них в начале прошлого года и по любым меркам было мелочью. Фондовые индексы продолжают расти уже несколько лет вопреки многочисленным прогнозам о неминуемом сдувании пузыря.

Иногда возникает ощущение, что наступил период бесконечного роста. Но точно такое же ощущение складывалось и перед всеми предыдущими кризисами. Рано или поздно обвал должен произойти, вопрос лишь в том, насколько он будет силен и что послужит непосредственным триггером. На этот счет у опрошенных агентством Bloomberg аналитиков мнения разные.

( Читать дальше )

Миф о вечно растущем рынке. Dow Jones за 117 лет

- 11 декабря 2017, 16:29

- |

Проанализировав индекс Доу-Джонса с учетом инфляции, мы придем к интересному наблюдению. Если конкретнее, то рост фондового рынка США с 1900-го по 1982-й год составляет 0 (ноль!) процентов. Прошло почти целое столетие, а рынок за все это время практически не сдвинулся с места!

По динамике индекса Dow Jones не следует судить о капитализации рынка в целом, но общие тенденции отражены в ней довольно точно. За свою 130-летнюю историю индекс подвергался многократным перекомбинациям и ротациям, и дольше всех в нем фигурирует компания General Electric. В промышленном Доу-Джонсе всегда были представлены 30 ведущих американских компаний, поэтому картина, как правило, получается более привлекательной, чем по S&P500 и по всему рынку. Один индекс может вырасти на 15%, другой – на 20%, однако по долгосрочным трендам они практически всегда совпадают.

( Читать дальше )

Опасность черных списков для трейдинга.

- 11 декабря 2017, 08:56

- |

Напомню кризис доткомов. Простой обыватель слышал только, что вкладывать в высокотехнологичные компании круто, на форумах же обсуждали шлаковые компании. Тогда это был хайп, помните чем все это кончилось? Да много технологий осталось с того времени, но инвесторы слили много бабла. Про ипотечный кризис тоже многие говорили, приходилось из говна выуживать микроскопические объемы информации. Много говорили про Греческий кризис, потом как пиз… ло, и Греция в результате оказалась не при делах.

Что же мы видим сейчас, простой обыватель который смотрит телек знает только про биткойн. Мы же продвинутые чуваки, общаемся тут на смарте. Какая инфа сейчас у нас проходит?- альткойны, говнокойны, собачки, эфир и другое гавно. Вы понимаете, это вам ничем не напоминает кризис доткомов, когда на волне начали открываться компашки производящие какашки))))

( Читать дальше )

Новые крупные банки могут попасть под санацию

- 09 декабря 2017, 12:26

- |

В Центробанке допускают, что с целью предотвращения дестабилизации на глобальном уровне к новым крупным банкам могут быть применены санационные меры. При проведении этой процедуры будут задействованы средства Фонда консолидации.

Для Банка России действительно дешевле спасти десяток крупных банков, чем тысячи обанкротившихся предприятий, в результате краха всей банковской системы.

По словам одного из заместителей председателя ЦБ Дмитрия Тулина, это касается не только «Бинбанка» и «Открытия», но и других крупных кредитных организаций. Отвечая на вопрос, будут ли данные меры применяться к прочим крупным банкам, Тулин заявил, что в Банке России не исключают такой возможности. Он подчеркнул, что новый механизм оздоровления призван решать проблемы на системном уровне. Симптомы таких проблем могут возникать как сегодня, так и в ближайшем будущем.

( Читать дальше )

Кризис начнётся с биткоинов

- 07 декабря 2017, 23:54

- |

Дело будет происходить так.

1. Биткоин и его аналоги будут продолжать расти. Ещё мало буратин с пингвинами купили биткоин и эфир. Надо больше, во много раз больше. Нынешние объёмы рынка криптовалют ещё слишком малы, чтобы спровоцировать коллапс. Но уже очень скоро Биткоины купят банки на деньги вкладчиков. Они возьмут кредит у ФРС или Эльвиры Набиуллиной и купят ещё биткоинов. Люди возьмут потребительский кредит и на эти деньги купят биткоины. Те же физики заложат свои квартиры и откроют ферму для майнинга за 3-5 млн. В ближайшее время денежная накачка рынка крипты продолжится.

2. Ну а потом биткоин перестанет расти. Он не начнёт падать, он просто перестанет расти. Это приведёт к тому, что пузырь лопнет. В мире будет очень много крипты, купленной на кредитные деньги. Кредиты надо возвращать, а чтобы их вернуть, надо продать биткоин.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал