коррекция

Банки продают золото из своих портфелей

- 03 декабря 2024, 11:32

- |

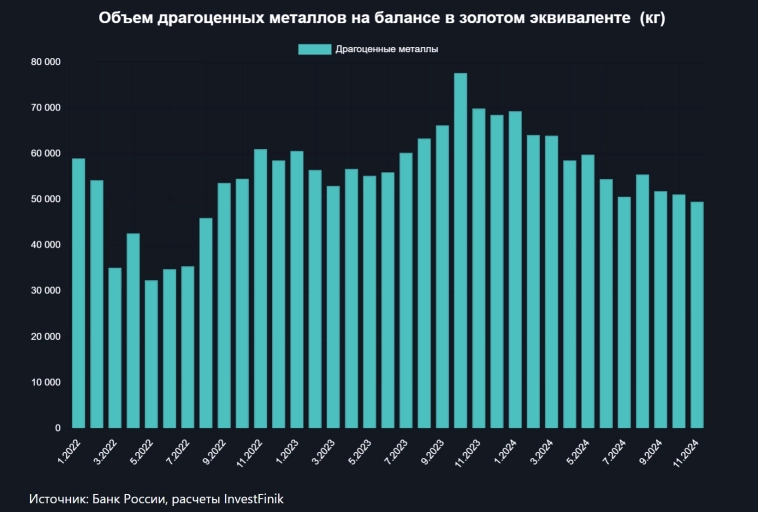

Российские банки сокращают свои вложения в золото и драгоценные камни. Согласно отчету Банка России и расчетам InvestFinik, к началу ноября на балансе кредитных организаций в золотом эквиваленте хранилось 49,6 тонн, что является самым скромным объемом с августа 2022 г., когда этот объем был равен 46 тоннам.

Тренд на снижение вложений в драгоценный металл наметился с конца прошлого года, так, на октябрь 2023 г. в банках находилось почти 77,7 тонн золота. Таким образом, за год данная позиция сократилась на 36%.

Ссылка на пост

- комментировать

- 341

- Комментарии ( 0 )

Акции валятся в пропасть? Что говорят ключики

- 27 ноября 2024, 20:10

- |

Традиционно рассмотрим и проанализируем рынок при помощи вспомогательных индексов.

💡IMOEX. Нисходящий тренд как по нотам. В мае пробили ЕМА 10/20 и до сих пор используем данные скользящие как сопротивление. Очень важный фактор, о котором писали в мае! Аналогичная история была и накануне СВО. На данный момент ушли в сильную перепроданность.

💡Фьючерс на IMOEX. Долгое время был ниже самого IMOEX. В подавляющем количестве случаев, это сигнал к снижению. Однако, сейчас идет нога в ногу.

( Читать дальше )

Что делать во время коррекции // Новый налог на Транснефть // Допэмиссия Сегежи

- 27 ноября 2024, 17:09

- |

Итоги недели на российском фондовом рынке за 19-26 ноября уже на моем Youtube-канале, приятного просмотра:

Рассказал, что покупал сегодня, так что смотрите до конца! 😉

ВК: vkvideo.ru/video-227935494_456239027

Друзья, поддержите видео на Youtube лайками и задавайте ваши вопросы в комментариях) 👍

Презентация к итогам недели вот тут: t.me/Vlad_pro_dengi/1349

Подпишитесь на мой канал, чтобы экономить время на аналитику фондового рынка РФ!

Наконец - то текущий медвежий рынок стал напоминать предыдущие. Когда покупать акции (определяю критерии покупки)

- 27 ноября 2024, 11:12

- |

RVI (RTS Volatility Index) — это индекс волатильности, который отражает уровень ожидаемой волатильности фондового рынка.

Индекс рассчитывается на основе волатильности фактических цен опционов на фьючерсы на Индекс РТС.

Мосбиржа по РТС сделала такой же индикатор, как VIX по S&P500

(VIX ещё называют «индекс страха»).

Кто торгует опционы, смотрят волу на доске опционов

(RTS-12.24 на центральном страйке, 72500, вола в моменте 60,999)

Для тех, кто не смотрит на опционы, полезен RVI

Вот и пошло, как обычно на коррекции

(медвежьем рынке).

Вола по РТС уже 66.

На предыдущих коррекциях, вола на максимуме была 100+

Снижение волы (RVI) с 100+, с максимума, это — интересная зона для покупки акций.

По дневным

Верхний график — РТС

Нижний график — RVI

Если вола будет 100+,

снижение волы с максимума — это хорошее время для покупки.

Кстати,

конструкции по SI с положительной дельта (между синтетическим коллом и синтетическим стреддлом)

собирал на 17 воле (по Si) в октябре.

Подписчики знают.

- комментировать

- 12.3К |

- Комментарии ( 30 )

РЫНОК ОТВЕСНО ПАДАЕТ! Идём на 2000 по ММВБ?

- 27 ноября 2024, 09:12

- |

Ну как вы там, все живы? Ни у кого портфели не размотало в крoвавые сoпли из-за маржин-коллов? Надеюсь нет, потому что если вы читаете мой блог, то знаете, что лонговать на кредитные на таком нестабильном рынке — это фу-фу-фу и бяка. А когда на свои, то любая мощная коррекция воспринимается как распродажа.

📉Наконец-то мы ниже 2500 п., а то в сентябре оставалось какое-то скребущее чувство незакрытого гештальта. Теперь покупать стало вроде бы приятнее. Но — страшнее.

Чтобы не пропустить самое интересное и важное, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💥Есть пробитие!

Первые дни последней осенней торговой недели начались бодряще! Не удержали пресловутую поддержку 2550 п., потом провалились до уровня 2512 п., на котором отпрыгнули в сентябре, и стремительно улетели вниз аж до 2450 п. — тут тоже рисуется поддержка. На мой взгляд, вчера к вечеру уже пошли маржин-коллы и панические продажи. В ближайшие дни посмотрим, насколько наш рынок перепуган.

( Читать дальше )

"Какую стратегию выбрать инвестору при коррекции рынка?"

- 25 ноября 2024, 16:06

- |

Приветствую своих подписчиков и читателей! 🔔

После прошедшей недели, наш рынок потерял -5,77%📉, т.е. больше 1% каждый рабочий день.

Такой быстрый темп вызван туманностью на фоне геополитических событий. Байден к завершению своего срока, еще продолжает накаливать ситуацию, а с другой стороны все внимание инвесторов настроено на участников будущей команды Трампа. Мы наблюдаем два незавершенных процесса и площадки рынка в туманности.

Какую стратегию выбрать инвестору в такой обстановке?

1️⃣ Если у вас стратегия основана на долгосроке, свои ставки надо сделать на проверенные компании, которые сейчас являются аутсайдерами рынка.

На запас сегодня докупил себе акции застройщика ПИК🏘️ за 464 руб. Выбор не случайный.

Применил другой свой метод «искусственный гэп», т.е. прошлая сделка была за 599 р. Итог: дешевле на 25,2%🔥

Застройщики находятся под давлением высокой ключевой ставки, поэтому идет «охлаждение цен квартир». Однако по прогнозу ЦБ, к концу года цены на жилье могут вырасти чуть выше инфляции.

( Читать дальше )

Волатильность: опасность или возможность

- 25 ноября 2024, 10:19

- |

Надо ли бояться? В действительности все выглядит иначе, чем на самом деле: волатильность не значит ничего и не предсказывает будущее. Акции сейчас волатильны из-за геополитики, впрочем, нам не привыкать.

Индикатор RVI, отражающий волатильность нашего рынка, на торгах достиг максимума с января 2024 года – 47 пунктов (+8,24% за день). Причины: обострение геополитической ситуации + общий негатив на рынке + новые санкции США (теперь все, что не Райффайзен, под санкциями — Газпромбанк, БКС, Дом.РФ и т. д.).

Куда можем пойти? Все говорят, что мы должны упасть на 10%-20% до конца года. Мне не нравится сама фраза “мы должны”, я никому ничего не должен. Аргумент у “мы должны” один – очередное повышение ставки ЦБ 20.12. Но тезис “повышение ставки однозначно сопровождается падением акций” – ложный.

( Читать дальше )

7 причин не бояться коррекции

- 24 ноября 2024, 23:40

- |

Источник: TradingView. Динамика индекса МосБиржи

Индекс Мосбиржи давно опустился ниже 3000. Весь рост c начала года давно утерян. Но стоит ли бояться этого? Давайте порассуждаем.

1. Коррекция — это нормально

Рынки акций — цикличны. Деревья не растут до небес, поэтому акции тоже корректируются. По сути дела коррекция — это период, когда из акций выходят инвесторы, фиксируя прибыль. Всё время инвесторы покупать не могут, хотя бы потому что им нужно на что-то жить.

Как правило, серьёзная коррекция случается раз в год и длится в среднем 54 дня. Среднее снижение на коррекции — 13,5%. Понятно, что где-то коррекция будет на 5%, где-то на 40%. Но в среднем всё именно так.

Если вы планируете инвестировать 10 лет, то за это время случится как минимум 10 коррекций. Так что бояться этого не надо, тем более, что на долгосрочной дистанции бычьи тренды более устойчивы.

Так что коррекция, переходящая в медвежий рынок — это естественный процесс закрепления прибыли и перераспределения капитала.

( Читать дальше )

Индекс Мосбиржи в контексте метода тайминга

- 22 ноября 2024, 08:52

- |

Решил тут снова посмотреть, что показывает метод тайминга по вопросу окончания медвежьего рынка. Ранее пользовался им и получил дату 26 августа, если кто помнит. Смены тренда тогда не произошло, но локальный минимум рынка был примерно там.

В этот раз считаю, что бычий тренд завершился 20 мая. При таких исходных данных медвежий рынок у нас завершится лишь в конце 2025 года😅 У меня получилась точка 12 января 2026. Не очень обнадёживающе, но уж как есть🤷♂️

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBiРЫНОК РУШИТСЯ! Впереди Ядерная зима?

- 21 ноября 2024, 08:57

- |

ATACMS, Storm Shadow, Третья мировая, весь мир в труху!.. Кажется, знаменитое «Потом» из той самой культовой сцены про «Обязательно бахнем» из ДМБ (2000) уже наступило. И всем здравомыслящим людям, а также российскому рынку (да и мировым тоже) такое развитие событий совсем не понравилось.

По территории РФ летят ракеты, а рынок закономерно летит вниз. Кстати, Джо Байдену вчера исполнилось 82 года. Приготовили ли для него какой-то подарочек в нашей ставке Главнокомандующего?

Чтобы не пропустить самое интересное и важное, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🚀Ракета, но не та, которую хотелось бы

Итак, западные «союзнички» (подельники) дали Украине полный карт-бланш на ракетные атаки вглубь территории России.

💥В ночь на 19 ноября, сразу после официального подтверждения разрешения, ВСУ нанесли удар шестью ракетами ATACMS по объекту в Брянской области, сообщает Минобороны РФ. Про-украинские источники утверждают, что удар пришелся на военный объект недалеко от Брянска.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал