ключевая ставка цб рф

❗️Банк России снизил ключевую ставку до 17%

- 12 сентября 2025, 13:31

- |

️Банк России снизил ключевую ставку до 17%

️Банк России снизил ключевую ставку до 17%Выступление главы Банка России Эльвиры Набиуллиной — в 15:00. Следующее заседание по ставке будет 24 октября.

- комментировать

- 349

- Комментарии ( 0 )

ЦБ снизил ставку на 1% до 17% Комментарии ЦБ РФ

- 12 сентября 2025, 13:31

- |

Угадал !

ЦБ не дал направленного сигнала по ДКП и сохранил прогноз по инфляции 6-7%

«Проинфляционные риски по прежнему преобладают над дезинфляционными

Напряжённость на рынке труда не снижается.

Замедление роста экономической активности в 3 квартале

ЦБ будет уточнять оценки эффектов бюджетной политики на инфляцию

после внесения в Госдуму поправок к бюджету на 2025г и новых бюджетных проектов на 2026 — 2028г.г.

Дезинфляционный эффект от нормализации бюджетной политики в 2025г пока не реализовался с учётом накопленного с начала 2025г бюджетного дефицита.»

Комментарии ЦБ РФ

ЦБ опустил ставку до 17%. В стране началась рецессия. Что происходит? Давайте по пунктам

- 12 сентября 2025, 13:30

- |

ВВП замедляется второй квартал подряд. ЦБ признали рецессию в своем аналитическом обзоре. Судя по отчетностям компаний, третий квартал будет еще хуже. Нефтегазовые доходы ожидаемо упали. Но теперь получается, что и ненефтегазовые доходы будут существенно меньше. Проблемы с бюджетом в этом году будут рекордными. И курс доллара в лучшем случае будет 100 рублей к новому году-зиме. Президент сказал, что дефицит бюджета может быть расширен. Силуанов в недавнем интервью на радио сказал, что дефицит точно будет расширен, и занимать придется много. Треть компаний ощущает очень большие проблемы из-за высокой ставки ЦБ. Многие поверили Центробанку, когда он говорил, что высокая ставка ненадолго, и этот обман сегодня причиняет компаниям много боли, кто набрал тогда много кредитов. Более того, рост просроченных и проблемных кредитов уже влияет и на банки – святая святых ЦБ. И если о проблемах экономики никто не беспокоится, то проблемы банков теперь заставляют снижать ставку, на 1% на этой неделе, и потом еще.

( Читать дальше )

Банк России снизил ставку на 100 б.п. до 17% — регулятор

- 12 сентября 2025, 13:30

- |

Совет директоров Банка России 12 сентября 2025 года принял решение снизить ключевую ставку на 100 б.п., до 17,00% годовых. Устойчивые показатели текущего роста цен значимо не изменились и в основном остаются выше 4% в пересчете на год. Экономика продолжает возвращаться к траектории сбалансированного роста. В последние месяцы активизировался рост кредитования. Высокими остаются инфляционные ожидания.

Банк России будет поддерживать такую жесткость денежно-кредитных условий, которая необходима для возвращения инфляции к цели в 2026 году. Дальнейшие решения по ключевой ставке будут приниматься в зависимости от устойчивости замедления инфляции и динамики инфляционных ожиданий. По прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция снизится до 6,0–7,0% в 2025 году, вернется к 4,0% в 2026 году и будет находиться на цели в дальнейшем.

( Читать дальше )

Ценовые перекосы на рынке жилья сможет сгладить доступная ипотека

- 12 сентября 2025, 13:07

- |

По данным сервиса Яндекс Недвижимость, с января по август медианная стоимость квадратного метра жилья в российских новостройках выросла на 6,2%, до 190 тыс. руб., а на вторичном рынке «квадрат» подорожал на 3,8%, до 144 тыс. руб. Разрыв в медианных ценах первичного и вторичного жилья с начала года оставался в пределах 33–34%, что говорит об отсутствии ценовых сдвигов в том или ином сегменте рынка.

В начале 2024 года цены на новое жилье существенно опережали цены на вторичку, что стало одной из главных причин прекращения действия программы льготной ипотеки под 8% годовых. Цены на недвижимость реагируют на законодательные изменения, влияющие на спрос, с определенным временным лагом. Спустя год можно сказать, что отмена льготной ипотеки вместе с началом снижения процентных ставок по коммерческой привели рынок жилья в относительное равновесие.

Снижение процентов по ипотечным кредитам с июня — в настоящее время коммерческую ипотеку крупнейшие банки выдают под 24–25% по сравнению с более чем 35% в начале года — усилили спрос на вторичное жилье и немного оживили стагнирующие цены в этом сегменте.

( Читать дальше )

❗️❗Инфляционные риски против оптимизма: какой сигнал подаст банк россии завтра?

- 12 сентября 2025, 12:46

- |

Завтра состоится очередное заседание ЦБ РФ по ключевой ставке. Давайте проанализируем макротренды в российской экономике и попробуем спрогнозировать, какое решение будет принято Банком России по его итогам. В российской экономике в августе 2025 года инфляция замедлилась благодаря сезонным дефляционным факторам, однако стоит отметить рост проинфляционных рисков: ослабление рубля на фоне падения экспорта, снижения предложения валюты и роста спроса на неё, а также ускорение потребительской активности за счёт начала реализации отложенного спроса.

Кредитование юрлиц и ипотека также показали рост, в ипотеке за счёт льготных программ, но потребительское кредитование продолжает сокращаться. Пока это не тревожный фактор, так как нет роста кредита с ускорением, но это говорит о том, что рыночные ожидания по снижению ключа слишком оптимистичные, и ЦБ РФ может захотеть их охладить. Безработица остаётся низкой, хотя в отдельных регионах наблюдается снижение напряжённости на рынке труда. Экономическая активность замедляется, кроме отраслей с господдержкой.

( Читать дальше )

Ставку уже сказали? Какая она?

- 12 сентября 2025, 12:38

- |

📊 Интрига перед заседанием ЦБ 📊

- 12 сентября 2025, 12:35

- |

Кто бы мог подумать: за день до заседания ЦБ облигации пошли вверх! Именно так было и перед предыдущим снижением ключевой ставки. Что это означает для рынка? 🤔

📈 Сигналы от облигаций

Вчера картина повторилась: облигации снова пошли вверх, как и перед прошлым понижением ставки. Кажется, ЦБ действительно настроен снизить ставку на 1–2%. Я лично склоняюсь к более скромному сценарию — минус 1%, руководствуясь сигналами облигаций.

📉 Акции на дне

Акции переживают спад. Очередная волна инвесторов пришла не вовремя и рискует просто исчезнуть с рынка. Теперь на сцену должны выйти новые участники: при уже низкой ключевой ставке им будет выгодно вкладываться в акции и сразу зарабатывать.

🤖 Автоматизация торговли

Мы продолжаем двигаться вперёд в эпоху автоматизации. Торговлю облигациями на личных счетах мы уже автоматизировали, а до конца сентября планируем дать роботам возможность работать и с акциями. Наши стратегии также учитывают автоматическую ребалансировку портфеля при изменении ключевой ставки. Это сильно облегчит нам жизнь и позволит сосредоточиться на аналитике.

( Читать дальше )

СЕГОДНЯ СТАВКУ УРОНЯТ. Но рынку это скорее всего не поможет

- 12 сентября 2025, 12:13

- |

Мне тут источники в Банке России переслали эксклюзивные кадры Эльвиры👩, которая репетирует свою речь для пресс-конференции ЦБ.

Инсайдерское видео можно посмотреть здесь 🤣

Тем временем, до оглашения новой ставки остаётся менее 1,5 часов. Разброс экспертных оценок довольно широк — от 14% до 17%. Почти все сходятся во мнении, что ставку точно снизят, вопрос — насколько.

Чтобы не пропустить самое важное и интересное, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

Так, глава Сбера Греф вообще считает, что экономике РФ нужна ставка на уровне 12% для оживления.

К концу года Греф прогнозирует КС на уровне 14%. Он отметил, что охлаждение экономики продолжается, а показатели 2 кв. 2025 дают картину «технической стагнации».

По словам Грефа, важно вовремя выйти из «периода управляемого охлаждения российской экономики». Он также надеется, что ЦБ РФ сделает всё возможное, чтобы не допустить перехода в рецессию.

Сам Сбербанк более консервативен в своём видении:

( Читать дальше )

Аукционы Минфина — долговой рынок ожидает решения ЦБ, индекса RGBI топчется на месте.

- 12 сентября 2025, 11:42

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 120 пунктов, с учётом заседания Центробанка в пятницу индекс остался на должном уровне — 120,24 пункта:

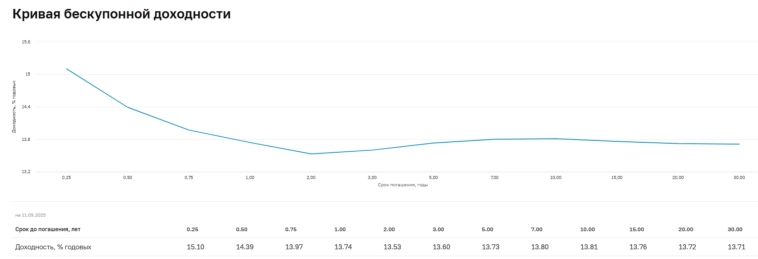

🔔 По данным Росстата, за период с 2 по 8 сентября ИПЦ составил 0,10% (прошлые недели — -0,08%, 0,02%), с начала месяца 0,09%, с начала года — 4,03% (годовая — 8,16%). Месячный пересчёт августовской инфляции составил -0,40% (ниже недельных данных, которые показывали -0,24%) — это выводит нас на ~1% saar, а значит можно с уверенностью признать, что регулятор справился со своей задачей по охлаждению экономики. Темпы сентября ожидаемы, напомню вам, что в сентябре 2024 г. инфляция составила 0,48% (при сегодняшней динамике мы вряд ли выйдем на данные цифры). Центробанк снизил прогноз инфляции на этот год до 6-7% (было 7-8%) и среднего значения ставки до конца года до 16,3-18% (ставку до конца года могут оставить без изменений или снизить до 14%).

🔔 Минфин планирует занять в 2025 г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал