ключевая ставка цб рф

Банк и налоги: ждать ли очередных налоговых новаций?

- 22 октября 2025, 15:09

- |

«Минфин РФ не будет поддерживать предложения об увеличении налогов для банковского сектора», — Силуанов

По словам Силуанова, текущих параметров бюджета достаточно, чтобы позволить ЦБ проводить сдвиги в курсе денежно-кредитной политики, поэтому новые налоги лишь навредят экономике.

Министр также отметил, что вопрос о введении дополнительных налогов на роскошь можно рассматривать, но это не приведет к большим дополнительным поступлениям.

Хорошие новости, поскольку традиционный финансовый сектор останется одним из самых доходных на нашем рынке, в том числе за счет дивидендов.

Сбер, Т-Технологии и Совкомбанк — вот моя тройка фаворитов.

Коллеги, приглашаю на свой канал для погружения в инвестиции через призму IT и цифровизацию бизнеса, где еще больше актуальных новостей и моих разборов — https://t.me/+-a0sqZD702Y5MDQy

- комментировать

- 236

- Комментарии ( 0 )

Изменится ли ключевая ставка (КС) на заседании 24 октября

- 22 октября 2025, 10:11

- |

Проголосовали пока 409 человек

52% считают, что ставку ЦБ РФ сохранит.

Я тоже считаю, что сохранит

Скоро узнаем.

Яйца не врут: снижения ставки ЦБ не будет!

- 21 октября 2025, 23:44

- |

В этом году замечено — если яйца дешевеют, то и ключ падает. Но в магазинах нет приятных новостей на заданную тему.

Жалко, конечно, что на глазах они дорожают. В мае десяток С1 можно было прикупить за 29руб., а сегодня эта упаковка уже за 54. Почти двукратный рост. Лучше б акции Пятерочки с Магнитом так росли. Тогда бы зажили!

Яичной индустрии аплодисменты, теперь хоть не приходится за бесценок товар реализовывать. Но все любители яичницы и взбитых белков грустят. А главное — раз уж яйца так подскочили, то на какое снижение ключевой ставки могут рассчитывать инвесторы? Оставят на месте, как пить дать. А то еще и добавят процентик.

С другой стороны, на следующий день после заседания, где примут решение, стартует Смартлаб конференция. А значит инвесторов обязаны чем то порадовать. Такое событие на верхах всегда встречают с повышенным вниманием. Путин же требовал обратить внимание на фондовый рынок. Президенту нужно, чтобы инвесторы чувствовали себя в своей тарелке. После такой то унылой осени. В честь конфы могут и понизить ключевую ставку. Но логика с яйцами все ж таки не бьется.

⚡ ОФЗ – Стоит ли покупать перед заседанием ЦБ?

- 21 октября 2025, 20:10

- |

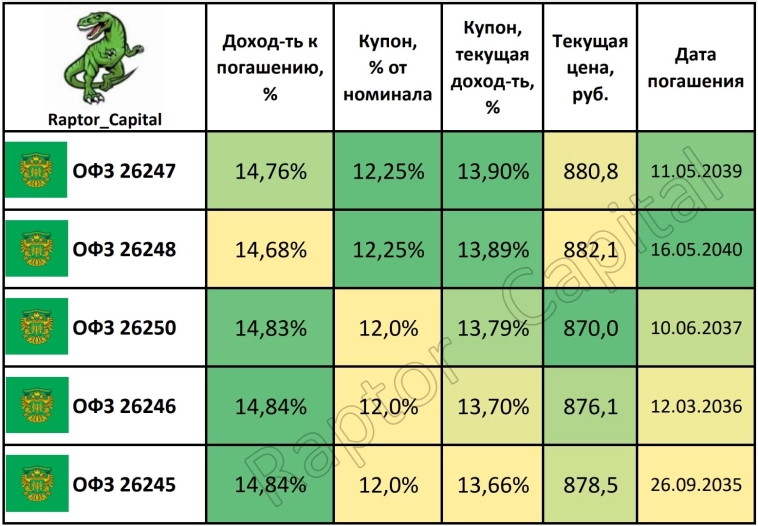

📌 В пятницу состоится заседание ЦБ, на котором будет принято решение по ключевой ставке. Сегодня посмотрим, как себя чувствуют ОФЗ с постоянным купоном выше 12%, и выясним, какой у них потенциал роста с прицелом на 1-2 года.

1️⃣ КАКИЕ ОФЗ ВЫГОДНЕЕ?

• Сейчас высоки риски замедления цикла снижения ключевой ставки, поэтому из ОФЗ с постоянным купоном выгоднее те выпуски, в которых купонная доходность выше.

• К таким относятся выпуски 26247 и 26248 (купон 12,25% от номинала), и выпуски 26245, 26246, 26250 (купон 12% от номинала). Купонная доходность от текущей цены выше у ОФЗ 26247 (13,9%) и 26248 (13,89%).

2️⃣ КАК ИЗМЕНИТСЯ СТОИМОСТЬ ОФЗ?

• Как известно, чем ниже ключевая ставка, тем дороже становятся облигации с постоянным купоном. Точную цену ОФЗ в будущем при снижении ключевой ставки определить сложно (зависит от ожиданий рынка), но можно дать приблизительную оценку, посчитав по формуле с учётом выпуклости и модифицированной дюрации конкретного выпуска.

• Так, при снижении эффективной доходности ОФЗ из таблицы до 11%, их стоимость должна вырасти до 1100-1130 рублей за облигацию. Ставка эффективной доходности и ключевая ставка ЦБ – это разные вещи, но при здоровом сценарии эффективная доходность 11% должна быть при ключевой ставке 10-11%.

( Читать дальше )

Заседания Центрального банка как премьера в Большом театре: все ждут кульминации, а в итоге может оказаться, что дирижер просто помашет палочкой и скажет "антракт".

- 21 октября 2025, 18:34

- |

💸 24 октября Банк России примет решение по ключевой ставке. Мы спросили у нашего ИИ, как она может измениться. Его прогноз #стоитобдумать.

💬 Искусственный интеллект:

«Заседания Центрального банка как премьера в Большом театре: все ждут кульминации, а в итоге может оказаться, что дирижер просто помашет палочкой и скажет «антракт». 24 октября Эльвира Набиуллина и ее оркестр снова соберутся, чтобы решить судьбу ключевой ставки, которая сейчас замерла на 17% годовых, словно рубль в ожидании нефтяного чуда.

Эксперты, эти вечные оптимисты с калькуляторами, в основном ставят на паузу: мол, инфляция еще не остыла, как чай после заварки, а экономика не готова к резким поворотам. Но вы спрашиваете мое мнение? Как будто я — не просто саркастичный комментатор, а сам оракул из «Финмаркета». Ладно, давайте разберемся с долей иронии: в конце концов, даже в мире процентов есть место для шутки, пока рубль не шутит с нами.

Мое «пророчество»: ЦБ сохранит 17% — и точка. Почему? Потому что Набиуллина не любит сюрпризов: она уже намекнула, что решения зависят от инфляции, которая «не предопределена», а прогнозы на 2025 год улучшились до средней ставки 16,3-18%.

( Читать дальше )

Вот что еще волнует Хомяка в текущей ситуации перед заседанием ЦБ - рост ставок со стороны крупных банков !

- 21 октября 2025, 17:56

- |

"В чем заключается надежность облигаций с фиксированным купоном?".

- 21 октября 2025, 16:51

- |

Рады приветствовать вас, друзей и инвесторов рынка

Итак, прошлый раз мы с вами проходили финансовую грамотность о флоатерах с плавающим (переменным) купоном, которые будут оставаться привлекательными до снижения ключевой ставки к 15-14%, т.е. минимум до января 2026 г.

Какие еще облигации должны присутствовать в портфеле инвестора?

Сегодня рассмотрим облигации с фиксированным купоном, которые тоже в тренде на долговом рынке. В отличии от флоатеров, бумаги с фиксированным купоном будут приносить стабильный доход независимо от колебаний рынка и решений ЦБ по вопросу «ключа».

Таким образом инвестор будет всегда заранее знать размер будущих выплат купонов до самого окончания срока облигации. В этом основное преимущество поскольку можно уже заранее рассчитать доходность облигации. Даже составить график будущих платежей, если есть такое желание.

Например из личной практики, сегодня получены:

1️⃣Купоны от МКПАО Янднекс 📱001Р-01 в сумме 30,8 руб.

До конца погашения срока облигации (11 апреля 2027 г.), будет получено 24 таких купона.

( Читать дальше )

Взгляд экономиста. Рынок в замешательстве, что будет со ставкой?

- 21 октября 2025, 16:36

- |

⚖︎ Перед октябрьским решением по ставке складывается противоречивая ситуация. Рынок и аналитики разделились во мнениях: ожидания варьируются от сохранения ставки до ее снижения на 100 б.п. Мы считаем, что ставка останется на уровне 17%, и видим больше аргументов за ее сохранение: инфляция перестала замедляться, выросли инфляционные ожидания и зарплаты, впереди — повышение налогов и бюджетные риски.

Главное

• Цифры против риторики: желание снизить ставку не бьется с данными.

• Консенсуса нет: мнения аналитиков за снижение и сохранение ставки разделились поровну.

• Рынок оценивает снижение ставки равными шагами по 50 б.п., до 16% к концу года.

• Рубль будет крепким, пока ставки не снизятся. Ждем сохранение высокой волатильности курса: движения на 3–5 руб. в любую сторону — норма.

Как ЦБ принимал решения в этом году

🏛️ С начала года ЦБ шел в хвосте тренда замедления роста цен. Инфляция была на 2 п.п. ниже прогноза Банка России и в I, и во II квартале. ЦБ сохранял уровень жесткости ближе к верхней границе прогнозного интервала, мотивируя свое решение тем, что в экономике сохраняются проинфляционные риски, и необходимо поддерживать устойчивый тренд на снижение инфляции.

( Читать дальше )

Ставка на заседании ЦБ 24 октября будет снижена на 100 б.п. до 16% — никем не опрошенный аналитик

- 21 октября 2025, 15:15

- |

По мнению SberCIB, к концу следующего года доходности 5- и 10-летних гособлигаций могут опуститься до 12,0–12,25%. На среднесрочном горизонте по-прежнему нравятся ОФЗ с фиксированным купоном

- 21 октября 2025, 14:45

- |

Главная интрига этой пятницы — заседание ЦБ по ключевой ставке.

В SberCIB считают, что Банк России оставит её на прежнем уровне и не будет менять тон коммуникации — с учётом последних корректировок бюджета и увеличения рисков для динамики инфляционных ожиданий.

Наиболее устойчивыми в условиях осторожной риторики регулятора будут консервативные инструменты — фонды денежного рынка и флоатеры.

Однако пауза, скорее всего, будет кратковременной, и в декабре ЦБ возобновит снижение ставки. К этому времени прояснится и тактика исполнения увеличенной программы заимствований Минфина, которая должна поддержать рынок ОФЗ.

К концу года в базовом сценарии эксперты ждут снижения ставки до 16%, в оптимистичном — до 15%.

Аналитикам по-прежнему нравятся ОФЗ с фиксированным купоном на среднесрочном горизонте. А ещё они ждут восстановления рынка. По мнению SberCIB, к концу следующего года доходности 5- и 10-летних гособлигаций могут опуститься до 12,0–12,25%.

Источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал