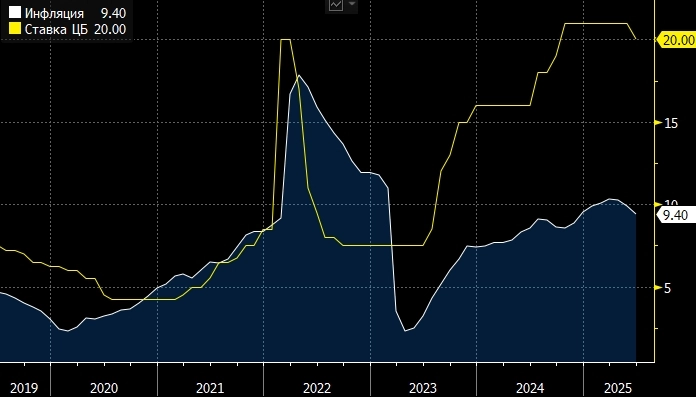

ключевая ставка цб рф

⚡️ Заседание ЦБ уже в эту пятницу — чего ждут аналитики

- 22 июля 2025, 18:17

- |

Не будем томить: в SberCIB считают, что регулятор снизит ставку на 200 базисных пунктов — до 18%.

Всё потому, что базовая инфляция уменьшилась до целевого уровня — в июне она составила 4%. А судя по недельной статистике, базовая инфляция в июле тоже останется невысокой.

😱 При этом аналитики считают, что высока и вероятность снижения сразу на 300 базисных пунктов — до 17%. Всё из-за растущих рисков переохлаждения экономики. А ещё эксперты ждут, что ЦБ даст умеренно мягкий сигнал относительно сентябрьского заседания.

В базовом сценарии SberCIB к концу года ключевую ставку снизят до 16%, в оптимистичном — до 14%.

🔮 А что будет дальше?

Прогноз такой: на конец 2026 года в базовом сценарии ставка будет на уровне 11%, в оптимистичном — 10%. На конец 2027 года — 10 и 9% соответственно.

🐬ВЫЛОЖИЛИ идею, бумага в ближайшие дни взлетит более чем на 40% ПРИБЫЛИ. Всё тут — t.me/+32D3R_GKVSBjOTM6

- комментировать

- 379

- Комментарии ( 1 )

Мнение по решению о ставке на заседании ЦБ 25 июля

- 22 июля 2025, 17:23

- |

В пятницу 25 июля ЦБ выносит решение по ставке. То, что ее снизят с нынешних 20%, известно более менее определенно с конца июня. 30 июня Зампред ЦБ Алексей Заботкин допустил возможность снижение ставки более чем на 100 б.п. 3 июля глава ЦБ Набиуллина подтвердила высокую вероятность снижения ключевой ставки. И тогда же банки стали снижать ставки по вкладам населения. Казалось бы все ясно, но на прошлой неделе банки в таком порядке Газпромбанк, ВТБ, Сбербанк снова произвели понижение ставок по вкладам. То ли возник какой-то инсайд, то ли они подгоняют ставки по вкладам под консенсус аналитических ожиданий снижения ставки сразу на 200 б.п. до 18%. К такому радикальному мнению подталкивают как некоторое замедление показателей инфляции во втором квартале и июле, так и замедление в экономике. Уже долго производители буквально рыдают и ругаются на высокую ставку. Соответственно, на ЦБ оказывается сильное давление политиков-лоббистов. В этих условиях снижать ставку, как на заседании 6 июня, на 100 б.

( Читать дальше )

"Валютные облигации увеличат доходность при падении рубля уже летом".

- 22 июля 2025, 16:51

- |

Приветствуем любимых подписчиков и инвесторов канала.✨

Главной проблемой фондового рынка до сих пор остается слишком крепкий рубль. Однако, именно этот факт является поводом покупок валютных облигаций. Рост международной торговли (особенно с Китаем) продолжит поддержку валютных облигаций. Когда говорим о не рублевых, не значит, что обязательно речь о бумагах в долларах. За 5 месяцев индекс корпоративных облигаций в юанях принес инвесторам 9,5%.

Суть инвест идеи в сценарии ослабления рубля во 2-м полугодии, валютные облигации в долларах и евро станут даже очень привлекательными. Последний вагон облигаций ОФЗ уже раскупили и высоко поднялась стоимость гос.облигаций. А вот для валютных облигаций подходящий момент с приближением даты снижения ключевой ставке с 20% до 18%, ведь большинство компаний до сих пор связаны с валютой.

Чтобы было проще, мы решили разделить ассортимент бумаг на две категории: в юанях и в долларах.

Выпуски облигаций в юанях:

🚩Акрон БО-001Р-07 (Б1Р7)

ISIN: RU000A10B347

( Читать дальше )

25.07.2025г. Прогнозы и сценарии.

- 22 июля 2025, 16:39

- |

Дорогие друзья-инвесторы!

Сегодня поговорим о том, как ключевые экономические события влияют на наши портфели. Что ждёт рынок акций, облигаций и рубль после очередного заседания Банка России, назначенного на 25 июля 2025 года?

Давайте посмотрим на возможные сценарии, составленные ведущими специалистами-аналитиками, работающими на российском рынке.

Сценарий 1: Повышение ключевой ставки

— Акции: Плохие новости – большинство экспертов склоняются к тому, что рынок акций пострадает, особенно уязвимы компании с большими долгами. Возможно падение на 2–5%.

— Облигации: Сложные времена впереди – стоимость облигаций снизится на 1–3%, поскольку повышаются требования к доходности новых выпусков.

— Рубль: Немного порадует – ожидается небольшое укрепление на 0,5–2%, что привлечёт зарубежных инвесторов.

Сценарий 2: Ставка остаётся прежней

— Акции: Спокойствие на рынке – большинство аналитиков придерживаются мнения, что в данном случае акции останутся на своём месте, допускаются колебания в пределах ±1%.

( Читать дальше )

Банки опять заранее готовятся к снижение ставки ЦБ ?

- 22 июля 2025, 16:35

- |

❗️СБЕРБАНК СНИЗИЛ СТАВКИ ПО ВКЛАДАМ НА 1,5-2,5 ПРОЦЕНТНОГО ПУНКТА, МАКСИМАЛЬНАЯ 18% ТЕПЕРЬ ТОЛЬКО НА ВКЛАД СРОКОМ ЧЕТЫРЕ МЕСЯЦА

ПЕРЕД ЭТИМ БАНК СНИЖАЛ СТАВКИ В КОНЦЕ ИЮНЯ, ТОГДА КРЕДИТНАЯ ОРГАНИЗАЦИЯ ПРЕДЛАГАЛА МАКСИМАЛЬНУЮ СТАВКУ В 18% ПО ВКЛАДАМ «ЛУЧШИЙ %» И «СБЕРВКЛАД» НА СРОКИ ЧЕТЫРЕ–ПЯТЬ МЕСЯЦЕВ. СЕГОДНЯ МАКСИМАЛЬНАЯ СТАВКА В 18% ПО ВКЛАДУ «ЛУЧШИЙ %» НА ЧЕТЫРЕ МЕСЯЦА.

ТАКЖЕ, СОГЛАСНО ДАННЫМ ПРИЛОЖЕНИЯ БАНКА, СТАВКИ ПО ЭТОМУ ВКЛАДУ НА СРОК ОТ ПЯТИ МЕСЯЦЕВ ДО ГОДА СНИЗИЛИСЬ НА 1,5 — 2,5 ПРОЦЕНТНОГО ПУНКТА, ТАКИМ ОБРАЗОМ, МАКСИМАЛЬНАЯ СТАВКА ПО ВКЛАДАМ СРОКОМ ОТ ПЯТИ ДО ВОСЬМИ МЕСЯЦЕВ УЖЕ — 15,5%, ОТ ДЕВЯТИ МЕСЯЦЕВ ДО ГОДА — 14%.

МАКСИМАЛЬНАЯ СТАВКА ПО «СБЕРВКЛАДУ» НА СЕГОДНЯШНИЙ ДЕНЬ СОСТАВЛЯЕТ 16,2% СРОКОМ НА ЧЕТЫРЕ МЕСЯЦА, МАКСИМАЛЬНАЯ СТАВКА ПО ВКЛАДАМ СРОКОМ ОТ ПЯТИ ДО ВОСЬМИ МЕСЯЦЕВ -13,7%, ОТ ДЕВЯТИ МЕСЯЦЕВ ДО ГОДА — 12,2%.

Ух, началось? 🤔

Банки опять заранее готовятся к снижение ставки ЦБ ?

Что думаете, братва? Хорошая «подсказка» со стороны банков, или они тоже действуют по принципу «ожиданий»?

( Читать дальше )

Гранд-идея. Как заработать на снижении ставки

- 22 июля 2025, 16:29

- |

Приближается июльское заседание Банка России. Все участники рынка ждут от регулятора снижения ключевой ставки. Однако в последние дни акции и облигации уже заметно выросли. Есть ли ещё потенциал и какие бумаги выбрать — разбираемся в новой Гранд-идее.

Рынок вырос заранее

К заседанию ЦБ 25 июля мы подходим в состоянии, когда часть эффекта от будущего смягчения ДКП уже отыграна в ценах:

- На рынке акций прошёл сезон дивидендных гэпов. Но Индекс МосБиржи не только не снизился, а, напротив, с середины июля устойчиво растёт и вернулся к уровню выше 2800 пунктов.

- На рынке облигаций настоящее ралли. Индекс ОФЗ растёт третий месяц подряд и достиг максимумов с марта 2024 года.

- На валютном рынке, в отличие от акций и облигаций, — полный штиль. Два месяца курсы юаня и доллара к рублю стоят на месте.

Большинство макропоказателей сейчас в пользу снижения ключевой ставки. Экономика и рынок труда охлаждаются, кредитование остаётся подавленным, сезонно скорректированная инфляция — уже вблизи таргета 4%.

( Читать дальше )

- комментировать

- 13.7К |

- Комментарии ( 4 )

О ближайшем знаковом событии - СД ЦБ по ключевой ставке🏛

- 22 июля 2025, 16:21

- |

🗣Если рынок закладывает повышение, то уже становится очевидным, что роста до собрания мы не увидим, так как индекс оттолкнулся уже на 7% от локальных минимумов прошлой недели.

Вариации движений к этому моменту:

1. Снижение🔽

В данном случае, каким бы оно не было, рынок отреагирует с позитивом, так как цикл снижения продолжится, это хороший драйвер не смотря на прочие противовесы.

2. Ставка на месте❌

Явный негатив, который рынок не проглотит и мы будем корректироваться, в этом нет сомнений.

Вы сами знаете формацию движения рынка, где происходит фиксация на факте, поэтому вопросов здесь быть не должно.

Каков ваш расчет в данном случае, покупаете под ЦБ?🤝

t.me/+V2h-CSwLJ29kMTVk — присоединяйтесь, чтобы вместе расти и достигать успеха!

Эксперт ждет снижения ставки на 200 пунктов в пятницу

- 22 июля 2025, 14:55

- |

ЦБ РФ, вероятно, понизит ставку до 18% в июле — инвестбанк «Синара»

Банк России, вероятно, понизит ключевую ставку на 200 базисных пунктов (б.п.) — до 18% годовых, по итогам заседания 25 июля 2025 года, при этом сигнал, скорее всего, останется нейтральным, что негативно скажется на перегретом рынке ОФЗ, говорится в обзоре главного экономиста инвестиционного банка «Синара» Сергея Коныгина.

«Ожидаем минимальных изменений в прогнозах ЦБ РФ и нейтрального сигнала. Мы полагаем, что регулятор сохранит жесткую риторику в своем заявлении, поскольку инфляционные риски во 2П25 могут реализоваться очень быстро (как это произошло во 2П24). Ожидаем „косметических“ корректировок траектории ключевой ставки (ее снижения всего на 0,5 п.п. — до 19-21% в 2025 году), а также прогноза по инфляции на конец 2025 года (снижение также на 0,5 п.п.)», — указывает эксперт. Возможный рост предложения рублевых гособлигаций из-за увеличения дефицита бюджета во 2П25 способен ограничить дальнейшее повышение их цен. «Таким образом, мы считаем, что Банк России охладит рынок ОФЗ, где длинные бумаги сейчас выглядят переоцененными (доходности вблизи 14% при ключевой ставке в 20% слишком низкие)», — пишет Коныгин в материале.

( Читать дальше )

Новый раунд переговоров, ключевая ставка и первичные размещения…

- 22 июля 2025, 14:22

- |

На переговорном треке намечаются движения.

Неизменным местом является Стамбул.

Неделя обещает быть насыщенной на разного рода события.

И нет никакой гарантии, что эти события потянут рынок именно вверх.

Многие эксперты говорят о заложенном уже в индексе росте от предстоящих событий.

Председателем Совета директоров ПАО «НК «Роснефть» избран Мухаммед Бин Салех Аль-Сада.

Интересно, что компании даст этот председатель…

Мосбиржа уменьшает размер лота по акциям Сбера в 10 раз — теперь 1 лот = 1 акция.

Раньше минимальный объем покупки акций Сбера составлял 1 лот (10 акций). После изменений инвесторы смогут покупать от 1 акции, что сделает инвестиции более доступными.

Это упрощает вход на рынок для частных инвесторов с небольшим капиталом.

А если посмотреть с другой стороны, по 1 лоту и так можно было купить. Но чуть дороже.

Здесь по моему есть свои подводные камни. О которых мы узнаем позже.

Портфель постепенно приближается к 20 млн, хотя по плану был новый 2025 год. Думаю наверстаем к началу 2026 года.

( Читать дальше )

Снижение ставки на 200 базисных пунктов уже «полностью заложено в рынок» — Ъ со ссылкой на аналитиков

- 22 июля 2025, 14:02

- |

«Именно такого решения, пожалуй, сейчас ожидают все. Пространство для реакции появится, если Банк России выберет либо более узкий шаг, либо, наоборот, более резкое смягчение. Все, что отклонится от 200 пунктов, будет для рынка поводом это как-то поотыгрывать»,— отмечает экономист.

Фондовый рынок уже заложил в цены высокую вероятность снижения ключевой ставки, соглашается инвестиционный аналитик Skyfort Capital Федор Гильмуллин.

По словам госпожи Малых из «Финама», к концу 2025 года индекс Мосбиржи достигнет отметки 3300 пунктов, то есть вернется к значениям февраля. «К этому времени ставка будет по-прежнему на достаточно высоком уровне — 16%.

Наиболее интересным инструментом в преддверии снижения ключевой ставки остаются облигации с фиксированным купоном средней и длинной дюрации, отмечает господин Гильмуллин из Skyfort Capital.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал