ключевая ставкА

Размещения корпоративных флоатеров - Ренессанс Капитал

- 25 октября 2023, 20:41

- |

МТС в пятницу (20 октября) закрыл книгу заявок на дебютный выпуск флоатера. Объём размещения был увеличен с ₽15 млрд до ₽25 млрд, а спред купона к RUONIA снижен со 150 б.п. (ориентир) до 125 б.п. Размещение прошло с двукратной переподпиской. Это третье размещение флоатера эмитента холдинга Система в октябре – также на прошлой неделе закрылась книга заявок на выпуск МТС-банк 001Р-03 (₽5 млрд, 3 года, RUONIA + 220 б.п.), а в начале октября разместился дебютный флоатер АФК Система (₽15 млрд, 4 года, RUONIA + 190 б.п.).

Киви Финанс на текущей неделе проведёт сбор заявок на размещение дебютного флоатера (4 года / оферта 2 года, ₽8 млрд+, ориентир RUONIA + 340 б.п.). Эмитент две недели назад погасил свой единственный выпуск локальных облигаций, остававшихся в обращении. Рейтинг эмитента от Эксперт РА (ru BBB+) находится в статусе «под наблюдением» с июня 2023 года из-за введения ограничений на ведение отдельных операций для АО КИВИ банк со стороны ЦБ.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Выстрел акций Сургутнефтегаза особенно удивителен на фоне укрепления рубля - Севергазбанк

- 25 октября 2023, 13:55

- |

Рынок акций продолжает консолидироваться сегодня возле максимумов. Индекс голубых фишек MOEX10, увлекаемый привилегированным Сургутнефтегазом, который вчера вырос более чем на 5%, пытается продолжить рост.

Выстрел акций Сургута особенно удивителен на фоне укрепления рубля, которое снижает размер потенциальных дивидендов компании.«Севергазбанк»

Впрочем, сильные движения на рынке будут сглаживаться в ожидании 27 числа, когда ЦБ РФ должен объявить об изменении ключевой ставки. Рубль продолжает укрепляться с утра, и это вносит интригу если не в решение, то в возможную риторику ЦБ РФ.

Последние три дня нефть активно падает, снизившись до 87,5 долларов за баррель, но на росте национальной валюты это пока сказывается не слишком сильно.

Сколько будет стоить доллар к концу недели - Промсвязьбанк

- 25 октября 2023, 10:16

- |

Ожидаем, что сегодня доллар продолжит тяготеть к снижению. Целью на сегодня видим отметку 92.

( Читать дальше )

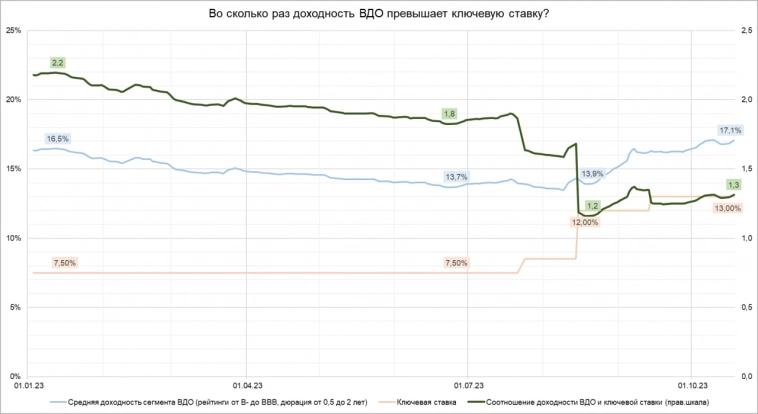

Сравним доходности ВДО и ключевую ставку

- 24 октября 2023, 06:40

- |

Попробуем оценить риск, точнее, его покрытие в ВДО через сравнение их доходности с ключевой ставкой.

Для этого среднюю доходность облигаций с кредитными рейтингами от B- до BBB разделим на значение ключевой ставки. И так во времени.

Сводные данные о доходности ВДО мы собираем с начала 2023 года, поэтому ряд сравнения не длинный. Но и он о чем-то говорит.

В начале года средняя доходность ВДО (на тот момент 16,5%) превышала ключевую ставку (7,5%) в 2,2 раза. Затем превышение сокращалось при неизменной КС, до 1,8 в конце июня. После чего началось скачкообразный подъем ключевой ставки, вплоть до нынешних 13%. А соотношение доходности ВДО при их нынешней доходности чуть выше 17% и ставки опустилось в диапазон 1,2-1,3.

Не щедрое покрытие дефолтного риска. В то время как доходности депозитов медленно, но верно тянутся к искомым 13%, а РЕПО с ЦК давно их дает. Если эту пятницу Банк России отметит еще одним повышением ставки, конкурентоспособность ВДО в борьбе за деньги инвесторов станет еще ниже.

( Читать дальше )

Восстановление рубля поддержит котировки ОФЗ на этой неделе - Промсвязьбанк

- 23 октября 2023, 11:13

- |

Пока фактор грядущего заседания ЦБ 27 октября является ключевым для рынка. Ожидаем повышения ключевой ставки еще на 100 б.п. при сохранении жесткого комментария, что в целом совпадает с консенсусом рынка.

Текущая неделя накануне пятничного заседания – неделя «тишины» в комментариях регулятора относительно ставки и инфляции. В результате, фокус инвесторов, вероятно, сместится на валютный рынок – рубль, вероятно, продолжит укрепление на уплате налогов, что поддержит котировки госбумаг. Ожидаем, что налоговые выплаты позволят рублю закрепиться в диапазоне 90-95 руб./долл., а кривой госбумаг снизиться на 10-15 б.п.

Вместе с тем, стратегически по-прежнему отдаем предпочтение флоатерам пока цикл повышения ключевой ставки не завершен и долгосрочные инфляционные риски остаются повышенными.Грицкевич Дмитрий

«Промсвязьбанк»

КИТ Финанс: 🔍Следим на этой неделе

- 23 октября 2023, 09:16

- |

23 октября (понедельник)

▫️ Лента #LNTA — опер. результаты и фин. показатели за3кв. 2023 г.

▫️ Норникель #GMKN — производственные результаты за 9 мес. 2023 г.

▫️ РусАгро #AGRO — опер. результаты за 3кв. 2023 г.

▫️ РусГидро #HYDR — опубликует опер. результаты за 3кв. 2023 г.

▫️ СмартТехГрупп #CARM — опер. результаты за 3 кв. 2023 г.

24 октября (вторник)

▫️ Газпром #GAZP — заседание СД. В повестке вопросы об инвестпрограмме и бюджете на 2023 год

▫️ ТГК-1 #TGKA — опер. результаты за 3кв. 2023 г.

25 октября (среда)

▫️X5 Group — фин. результаты по МСФО за 3 кв. 2023 г.

▫️На срочном рынке Мосбиржи возобновятся торги поставочными фьючерсными контрактами на акции ВК #VKCO.

26 октября (четверг)

🇪🇺ЕЦБ — заседание по ключевой ставке

🇪🇺Саммит лидеров ЕС

🇺🇸ВВП (кв/кв) (3 кв.)

▫️ Лукойл — заседание СД. В повестке вопрос дивидендов.

▫️ Юнипро — фин. результаты по РСБУ за 3кв. 2023 г.

▫️ Polymetal — опер. результаты за 3 кв. 2023 г.

( Читать дальше )

ЦБ на заседании 27 октября повысит ставку до 14% - консенсус прогноз Ведомостей

- 23 октября 2023, 07:44

- |

Большинство экспертов предсказывают, что ставка увеличится как минимум на 100 базисных пунктов (б.п.) до 14%, а некоторые даже готовы рассмотреть более жесткий вариант – до 15%.

Важными факторами в пользу повышения ставки являются рост инфляции, а также потребительских расходов и кредитования. Недавние данные показывают, что инфляция в России приближается к верхней границе прогноза Банка России на текущий год.

Несмотря на увеличение ставки в предыдущие месяцы, эксперты считают, что дополнительное ужесточение монетарной политики может потребоваться для достижения цели по инфляции в 2024 году, которая составляет 4%. Прогнозы по инфляции близки к оценкам Банка России и правительства, находясь в диапазоне 6-8%.

Источник: https://www.vedomosti.ru/economics/articles/2023/10/23/1001884-konsensus-prognoz-vedomostei

Что поддержит ОФЗ на следующей неделе? - Промсвязьбанк

- 20 октября 2023, 11:52

- |

По итогам четверга котировки ОФЗ изменились незначительно – дальнейший рост доходностей был сдержан позитивной динамикой рубля.

На следующую неделю придется пик конвертации валюты под налоговые выплаты, что поддержит рубль и котировки госбумаг. Вместе с тем, инвесторы будут оценивать масштабы данного укрепления – неспособность рубля уйти ближе к отметке 90 руб./долл., вероятно, будет негативно воспринято инвесторами.

Ключевым событием следующей недели станет заседание Банка России в пятницу 27 октября – на фоне ожиданий повышения ключевой ставки (+100 б.п. по консенсусу) значимого снижения кривой даже в случае развития импульса на укрепления рубля мы не ожидаем.

Сегодня рекомендуем обратить внимание на размещение флоатера МТС (-/ААА) с ориентиром купона RUONIA + 150 б.п.: пока цикл повышения ключевой ставки не завершен рекомендуем сохранять превалирующую долю облигаций с плавающей ставкой в портфеле. По факту закрытия книги заявок ожидаем снижения премии до 130-135 б.п.Грицкевич Дмитрий

( Читать дальше )

Слабый спрос на аукционах Минфина негативно сказался на длинных ОФЗ - Промсвязьбанк

- 19 октября 2023, 11:21

- |

Дополнительным фактором давления на котировки длинных госбумаг стал слабый спрос на аукционах Минфина, в результате чего доходность 10-летки достигла максимума с марта 2022 г. Министерство вчера предложило к размещению 15- и 18-летние выпуски классических госбумаг – суммарный спрос на аукционах составил только 26 млрд руб. при объеме размещения 11 млрд руб.

Рубль также продолжает консолидироваться выше отметки 97 руб./долл., что также пока не дает дополнительного позитивного импульса котировкам госбумаг.

В целом, пока цикл повышения ключевой ставки не завершен продолжаем отдавать предпочтение облигациям с плавающей ставкой при отсутствии идей в классических ОФЗ.Грицкевич Дмитрий

«Промсвязьбанк»

Самый дорогой выпуск ОФЗ с 2015 года размещен 18 октября, но спрос оказался слабым, в связи с ожиданиями роста ставок - Ъ

- 19 октября 2023, 09:04

- |

Министерство финансов России разместило ОФЗ 18 октября с рекордно высокой доходностью. На бумаги с погашением в мае 2041 года была установлена средневзвешенная доходность 12,34% годовых, превышая предыдущий аукцион на 0,51 п. п.

Сложности на долговом рынке связаны с ожиданиями роста ставок и распродажей длинных облигаций. Впервые за год удалось преодолеть рубеж 12% годовых, но Минфин привлек меньший объем средств.

Инвесторы сокращают экспозицию в длинных бумагах из-за неопределенности шагов Центрального банка. Рынок ожидает дальнейшего повышения ключевой ставки. Госзаимствования усложняются, но при профиците бюджета они не несут значительных рисков. Минфин может активнее размещать ОФЗ с плавающим купоном.

Источник: https://www.kommersant.ru/doc/6282882

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал