ключевая процентная ставка

Акции, которые ВЫИГРАЮТ от снижения ключевой ставки

- 25 апреля 2025, 09:28

- |

Рынок не ожидает сюрпризов на сегодняшнем заседании ЦБ — согласно опросу РБК, ставка останется на уровне 21%. Сценарий с сохранением ставки прогнозируют 26 из 30 участников опроса, ещё 4 участника говорят о снижении. Дальнейшее повышение не пророчит никто.

📉Так или иначе, если даже не сегодня, то на одном из ближайших заседаний наверняка случится «переломный момент». В феврале и марте ставка 21% была сохранена, однако дальнейшее охлаждение кредитования, замедление темпов роста инфляции и другие макроэкономические факторы могут смягчить риторику регулятора.

Подписывайтесь на телеграм-канал, где регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

🚀Позитив для рынка акций

Снижение процентных ставок — позитив для рынка акций в целом. Ведь из-за снижения доходностей по вкладам и облигациям, инвесторы больше обращают внимание на дивидендные бумаги, которые за счет этого позитивно переоцениваются.

💸От смягчения ДКП в первую очередь выиграют те компании, у которых большая рублевая кредитная нагрузка. При снижении КС займы с плавающей ставкой становятся более выгодными, а фиксированные кредиты можно рефинансировать под меньший процент.

( Читать дальше )

- комментировать

- 1.4К | ★2

- Комментарии ( 7 )

Аукционы Минфина — спрос восстановился из-за снижения инфляции, ликвидности от ЦБ и укрепления рубля, но план размещения трудновыполним

- 19 апреля 2025, 13:34

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился на уровне выше 108 пунктов (прибавил 3 пункта с последнего аукциона), министерство при росте индекса, вновь, предположило два классических выпуска инвесторам, которые с удовольствием были разобраны (инфляционное давление спало, курс ₽ крепнет, а многие аналитики рекомендуют к покупке ОФЗ), кто бы в это поверил 2-3 неделями ранее, когда спрос иссяк:

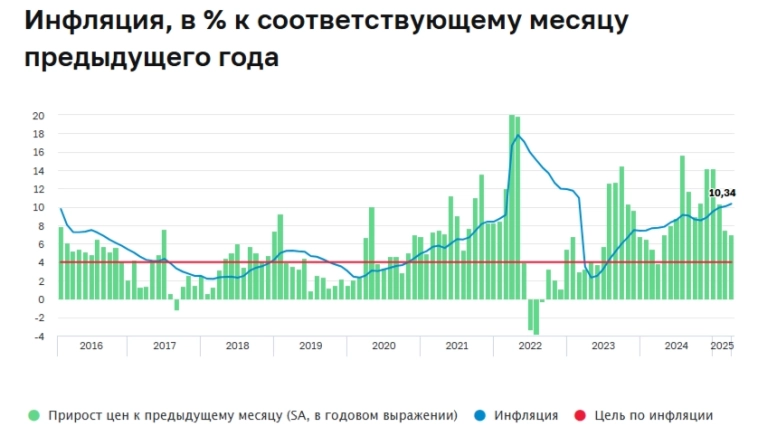

🔔 По данным Росстата, за период с 8 по 14 апреля ИПЦ вырос на 0,11% (прошлые недели — 0,16%, 0,20%), с начала апреля 0,27%, с начала года — 2,99% (годовая — 10,34%). В апреле 2024 г. инфляция составила 0,50%, с такими темпами как в апреле 2025 г. мы можем выйти на плато, что для ЦБ будет положительным сигналом. Но, месячный пересчёт марта оказался выше недельных данных — 0,65% (недельная — 0,55%), о чём я вас предупреждал. Такие данные выводят нас на 9% saar — многовато и не даёт шанс на смягчение ДКП, поэтому большой вопрос какой пересчёт будет в апреле.

( Читать дальше )

Инфляция в середине апреля снижается за счёт укрепления рубля, но это влияет на наполняемость бюджета, в апреле траты увеличились кратно

- 18 апреля 2025, 16:47

- |

Ⓜ️ По данным Росстата, за период с 8 по 14 апреля ИПЦ вырос на 0,11% (прошлые недели — 0,16%, 0,20%), с начала апреля 0,27%, с начала года — 2,99% (годовая — 10,34%). В апреле 2024 г. инфляция составила 0,50%, с такими темпами как в апреле 2025 г. мы можем выйти на плато, что для ЦБ будет положительным сигналом. Но, месячный пересчёт марта оказался выше недельных данных — 0,65% (недельная — 0,55%), о чём я вас предупреждал (недельная корзина включает мало услуг, а они растут в цене опережающими темпами). Такие данные выводят нас на 9% saar (месячная инфляция без сезонных факторов, умноженная на 12) — многовато и не даёт шанс на смягчение ДКП, поэтому большой вопрос какой пересчёт будет в апреле, не зря ЦБ на мартовском заседании предупредил: если динамика дезинфляции не будет обеспечивать достижение цели, ЦБ рассмотрит вопрос о повышении ключевой ставки (напоминание, что по ставке рассматривают 2 варианта: повышение или сохранение). Отмечаем факторы, влияющие на инфляцию:

( Читать дальше )

Рынок недвижимости: труп или просто притворяется мёртвым? �

- 18 апреля 2025, 15:31

- |

Вот вам инсайд с передовой: пока все ноют про «убитую» ипотеку и кризис, умные уже готовят мешки для денег. Послушал Анатолия Клинкова из ГК «А101» – и теперь делюсь сочными выводами. Спойлер: рынок не просто дышит, он хищно щурится в ожидании ваших вложений.

Миф о смерти рынка сильно преувеличен. Да, ставка 21% звучит как шутка плохого комика, но гробов с застройщиками пока не видно. Наоборот – стартуют новые проекты, вылезают хитрые схемы вроде рассрочек, а инвесторы копошатся не только в жилье, но и в ценных бумагах, и в коммерческой недвиге. Кто-то плачет, а кто-то уже пристраивает деньги в перспективные активы.

Но бездумно кидаться в первую попавшуюся стройку – самоубийство. Не все застройщики одинаково полезны: одни держатся на плаву, другие тихо тонут, прикидываясь «устойчивыми». Надо ковыряться в отчётности – смотреть на долги, прибыль, наличку, динамику продаж. Кредитный рейтинг – хорошо, но это не волшебная таблетка. Регион работы тоже важен: где-то бетонят так, что скоро небоскрёбы в чистом поле появятся, а где-то проекты встали колом.

( Читать дальше )

🏛Что будет со ставкой в апреле?

- 14 апреля 2025, 21:34

- |

Совсем недавно мы разбирали основные драйверы, влияющие на решение по ставке ЦБ: инфляцию, производственную активность, потребительские ожидания, расходы бюджета и безработицу в стране.

Однако, текущее неспокойное время быстро вносит свои коррективы. Если брать недельную инфляцию, то мы продолжаем видеть устойчивость в ее проявлении. За период с 1 по 7 апреля инфляция замедлилась до 0,16% с 0,20% с 25 по 31 марта.

🏛Но новые вводные за пределами нашей страны вполне могут повлиять на решение по выбору ставки. Речь конечно же об изменениях в мировой торговли.

Об этом говорит и Эльвира Набиуллина: текущие макро изменения пока сложно проанализировать и понять как те же новые пошлины могут повлиять на характер инфляции. Динамика инфляции пока соответствует прогнозам ЦБ, но ситуация изменчива, надо следить за ее развитием.

ЦБ будет обращать внимание на торговые войны, анализируя сопутствующие риски. Также ЦБ следит за ценами на нефть и если что, бюджетное правило подстрахует бюджет при ухудшении ситуации.

( Читать дальше )

Грузоперевозки по ЖД в глубоком кризисе, из-за курса рубля ФНБ под угрозой, а инфляция ускорилась!

- 12 апреля 2025, 17:03

- |

Тайм коды:

00:00 | Вступление

00:22 | Грузоперевозки по ЖД за март 2025 г. — крутое пике продолжается, не помогает даже низкая база прошлого года. 18 месяцев подряд снижения

06:28 | Объём ФНБ в марте 2025 г. продолжает сокращаться, ликвидная часть под угрозой из-за инвестиций, в том числе в Газпром и дефицита бюджета

11:50 | ЭЛ-Энерго отчиталась за 2024г. — обесценение и проценты по кредитам занизили чистую прибыль, но чистый долг снизился. Перспективы в 2025 г

18:31 | НМТП отчитался за 2024г. — снижение опер. расходов, увеличение % доходов, инвестиции в маржинальный проект. Перспективы в 2025 г. впечатляют

24:00 | Инфляция в начале апреля не оставляется шансов на смягчение ДКП. Наполняемость бюджета страдает из-за курса, в апреле траты увеличились

29:32 | Аукционы Минфина — спрос исчез из-за затянувшихся переговоров/пошлин и инфляционного давления, придётся вспомнить про флоатеры/аукционы РЕПО

33:45 | Заключение

P.S. Если у вас проблемы с Ютубом, то выставляю видео на альтернативных площадках:

( Читать дальше )

Аукционы Минфина — спрос исчез из-за затянувшихся переговоров/пошлин и инфляционного давления, придётся вспомнить про флоатеры/аукционы РЕПО

- 11 апреля 2025, 17:35

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился на уровне ниже 106 пунктов, министерство попыталось разбавить классику линкером, но вышла неудача — застопорившиеся переговоры, игра с пошлинами (хороший блеф, который раскачал рынки, как качели) и инфляционное давление снижают спрос инвесторов на ОФЗ:

🔔 По данным Росстата, за период с 1 по 7 апреля ИПЦ вырос на 0,16% (прошлые недели — 0,20%, 0,12%), с начала апреля 0,16%, с начала года — 2,77% (годовая — 10,25%). В апреле 2024 г. инфляция составляла 0,50%, с такими темпами как в начале апреля 2025 г. мы явно превзойдём данные цифры, да и мартовские 0,55% тоже. Недельный рост на 0,16% по темпам выводит нас на 8% saar, как итог — темпы выше прошлого года и предыдущего месяца, не зря ЦБ на мартовском заседании предупредил: если динамика дезинфляции не будет обеспечивать достижение цели, ЦБ рассмотрит вопрос о повышении ключевой ставки.

( Читать дальше )

Инфляция в начале апреля не оставляется шансов на смягчение ДКП. Наполняемость бюджета страдает из-за курса, в апреле траты увеличились

- 11 апреля 2025, 07:09

- |

Ⓜ️ По данным Росстата, за период с 1 по 7 апреля ИПЦ вырос на 0,16% (прошлые недели — 0,20%, 0,12%), с начала апреля 0,16%, с начала года — 2,77% (годовая — 10,25%). В апреле 2024 г. инфляция составляла 0,50%, с такими темпами как в начале апреля 2025 г. мы явно превзойдём данные цифры, да и мартовские 0,55% тоже (вопрос остаётся в месячном пересчёте, он в большинстве случаев выше, потому что недельная корзина включает мало услуг, а они растут в цене опережающими темпами). Недельный рост на 0,16% по темпам выводит нас на 8% saar (месячная инфляция без сезонных факторов, умноженная на 12), как итог — темпы выше прошлого года и предыдущего месяца, не зря ЦБ на мартовском заседании предупредил: если динамика дезинфляции не будет обеспечивать достижение цели, ЦБ рассмотрит вопрос о повышении ключевой ставки (напоминание, что по ставке рассматривают 2 варианта: повышение или сохранение). Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин подорожали за неделю на 0,24% (прошлая неделя — 0,05%), дизтопливо осталось неизменным 0,09% (прошлая неделя — 0,01%), динамика цен повысилась (вес бензина в ИПЦ весомый ~4,5%).

( Читать дальше )

Аукционы Минфина — во II кв. хотят разместить 1,3 трлн руб., но при таком спросе в классике, придётся вспомнить про флоатеры и аукционы РЕПО

- 05 апреля 2025, 10:59

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам один классический выпуск. При его проведении индекс RGBI находился на уровне 109 пунктов, министерство продолжает верить в классику, забыв напрочь про флоатеры, но застопорившиеся переговоры, пошлины Трампа (обрушили сырьё и соответственно рынки) и ускорившиеся инфляция усилили давление на индекс (опустился ниже 108 пунктов):

🔔 По данным Росстата, за период с 26 по 31 марта ИПЦ вырос на 0,20% (прошлые недели — 0,12%, 0,06%), с начала марта 0,55%, с начала года — 2,61% (годовая — 10,24%). В марте 2024 г. инфляция составила 0,39%, мы с запасом превзошли данные цифры. Мартовские 0,55% выводят нас на 7,5% saar, также в уме необходимо держать месячный пересчёт (он в большинстве случаев выше, потому что недельная корзина включает мало услуг, а они растут в цене опережающими темпами). Как относится к этим данным большой вопрос, ибо на одной чаше снижение темпов относительно прошлого месяца (так и было в прошлом году, март был с самой низкой динамикой перед выборами), а на другой темпы выше прошлого года. ЦБ на мартовском заседании предупредил: если динамика дезинфляции не будет обеспечивать достижение цели, ЦБ рассмотрит вопрос о повышении ключевой ставки.

( Читать дальше )

🛍Отголосков снижения ставки все больше?

- 04 апреля 2025, 19:14

- |

Помимо снижения ожиданий от бизнеса и домохозяйств, мы несколько отчетов к ряду видели снижение недельной инфляции. Сам ЦБ стал более мягок в ястребином настрое, а количество вакансий продолжает снижаться.

💡Зампред ЦБ Алексей Заботкин, также делает акцент на умеренной рост кредитования, опираясь на оперативные данные за март. Плюс, мы все видели рост расходов бюджета за первый квартал.

По словам зампреда, в марте есть все основания полагать что расходы придут в норму, в формате обычной сезонности. Кстати, из-за возросших расходов, динамика корпоративных кредитов и показывала основное снижение в январе.

Советник председателя ЦБ Кирилл Тремасов отметил, что вероятность следующего шага ставки вниз, гораздо выше чем вверх, на текущий момент. Аналогичные вещи говорила и глава ЦБ Эльвира Набиуллина.

💡Отдельно отметим индекс производственной активности PMI в России. Напомним, при значениях выше 50 пунктов, можно говорить о росте активности. Ниже 50 пунктов — о сокращении.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал