Блог им. svoiinvestor

Минфин вышел на рынок внутреннего долга и не нашёл покупателей ОФЗ. Очередной провал на фоне отсутствия флоутера.

- 28 сентября 2023, 13:18

- |

Минфин провёл аукцион ОФЗ и предложил инвесторам 2 выпуска. На сегодняшний день у частных инвесторов есть несколько причин требовать премию в ОФЗ:

🔹Инфляционная спираль раскручивается, её хотят погасить с помощью повышения ключевой ставки, но рынок ОФЗ почему-то до сих пор не отреагировал адекватно (13% это не предел)

🔹Частые заимствования средств Минфином и непонятная ситуация с бюджетом РФ

🔹Лучшая доходность в безрисковых инструментах, вклады можно открыть под +12% и не платить налог с купонов

Идёт борьба между частными инвесторами и Минфином, регулятор не хочет уступать инвесторам, поэтому иногда случаются провалы. Единственным спасением регулятора является — флоутер, купон изменяется в зависимости от среднего значения ставки RUONIA. Как только данный вид ОФЗ отсутствовал в предложении, то объёмы средств были не слишком привлекательными, а на этот раз и вовсе выпуски были не реализованы в связи с отсутствием заявок по приемлемым уровням цен. Не так давно ЦБ опубликовал статистику по портфелю облигаций банковского сектора: в течение августа часть ОФЗ была погашена (~90₽ млрд) или продана на вторичном рынке (~90₽ млрд, преимущественно с постоянным купонным доходом). Этот объём был замещён новыми выпусками ОФЗ (~180₽ млрд, ~80% с плавающим купоном). Делаем выводы, что банки с удовольствием избавляются от классики и делают ставку только на флоутеры. Нереализованные 2 выпуска:

▪️ Классика: ОФЗ — 26243 (погашение в 2038)

▪️ Линкер: ОФЗ — 52005 (погашение в 2033, с индексируемым номиналом), номинал изменяется в зависимости от инфляции

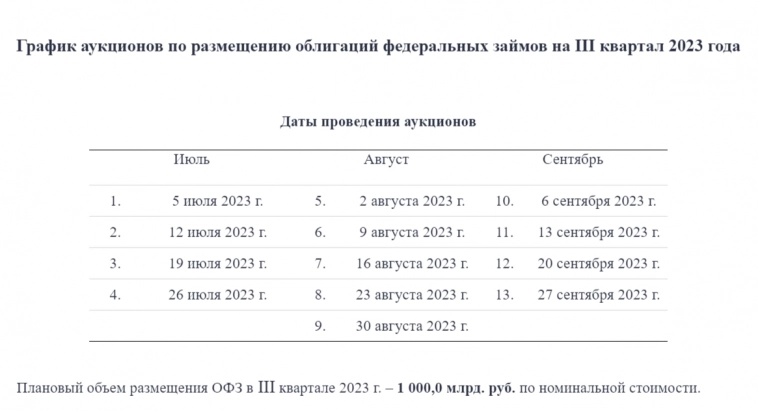

Согласно плану Минфина за III квартал необходимо было привлечь — 1₽ трлн, получилось выполнить эту задачу всего на 70%. Данный аукцион даёт чётко понять, что без флоутера или повышения премии в ОФЗ регулятору не справиться с намеченными планами, если данных действий не выполнять, то пострадает бюджет РФ (надежда есть на нефтегазовые доходы, что они закроют данную брешь). Сейчас средняя доходность ОФЗ — 12% и уже виден отрицательный наклон, когда краткосрочные ставки больше долгосрочных (расчёт на то, что ключевую ставку снизят на ближайших заседаниях, но ЦБ дал чётко понять, что высокая ставка с нами надолго).

📌 Пока я не очень сильно могу понять рынок ОФЗ, да и облигаций тоже, когда вклады по доходности обгоняют ОФЗ и некоторые выпуски облигаций (учитывайте ещё 13% налога по купонам). Как вы понимаете очередное повышение ставки не сильно повлияло на рынок ОФЗ, видимо, необходимо время или очередное октябрьское повышение, поэтому я на сегодня не вижу смысла вкладываться в данный вид бумаги, где доходность в принципе не впечатляет.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- доходы бюджета

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс

Понимаете, что ОФЗ вы можете продать через месяц с НКД? А депозит, досрочно закрытый — НОЛЬ дохода.

ps. и это парадоксально, иметь нормальную динамику/буфер из неНГД, но при этом вербально ставить акцент на обратное (, якоря «традиционные ожидания»

«Регулярно (принимаем участие в аукционах по размещению ОФЗ — ИФ). Конечно. С удовольствием. Мы просто всегда говорили Минфину, что мы берем только флоатеры, вот единственное», — сказал Костин журналистам в кулуарах международного банковского форума в Сочи...

На рынке ОФЗ бал правят институционалы (банки, фонды, НПФ и т.д.). Они вообще не смотрят на доходность по вкладам и НДФЛ на купоны. А в корпоратах ликвидность может быть низковата, продать удастся только с убытком, многим физикам проще держать, чем фиксировать убыток и перекладываться во вклады.