капитал

Тезисы статьи Говарда Маркса "Неопределенность"

- 25 мая 2020, 14:04

- |

Говард Маркс — основатель Oaktree Capital, под управлением которой около 125 млрд.долл., автор книги «The most important thing», когда-то удостоился от Уоррена Баффетта комплимента по поводу своей книги: «Почти все книги по инвестициям — бесполезны или вредны. Эта — приятное исключение».

Маркс регулярно публикует материалы по поводу того, что происходит на рынках, и в мае вышла его статья по поводу экстремально неясной ситуации в экономике.

Что касается текущей ситуации на рынке, мы имеем 4 неизвестных:

— Масштаб пандемии

— Экономическая рецессия

— Падение цен на нефть

— Реакция на все вышеперечисленное регуляторов и прежде всего ФРС

Причины:

1. Экономика — неточная наука, нет строгой логической взаимосвязи «если — тогда следует», есть паттерны, которые повторяются, но не обязательно. Но точно такой же ситуации в прошлом не было, и опереться не на что. Поэтому Вы не можете иметь знание, как все будет происходить дальше .

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

ПОЧЕМУ СЛЕДУЕТ ЗАРЕГИСТРИРОВАТЬ САМОЗАНЯТОСТЬ ЧЕРЕЗ СБЕРБАНК?

- 21 мая 2020, 11:03

- |

С января 2019 года в России введен специальный налоговый режим для самозанятых граждан. К этой категории относятся физлица, которые занимаются изготовлением товаров или предоставлением услуг напрямую заказчикам без привлечения наемных сотрудников. В отличие от ИП, для самозанятых граждан документооборот сведен к минимуму, а налог в размере 4-6% от уровня дохода потребуется вносить каждый месяц (4% при сотрудничестве с физическими и 6% при оказании услуг юридическим лицам). Сразу отметим, возможность зарегистрироваться в налоговой в качестве самозанятого предусмотрена на текущий момент не во всех регионах России. С 2019 года специальный налоговый режим был введен в Москве и области, а также в Татарстане. С 2020 года этот перечень дополнился следующими регионами:

- Санкт-Петербург

- Воронежская область

- Волгоградская область

- Ленинградская область

- Нижегородская область

- Омская область

- Ростовская область

- Самарская область

- Сахалинская область

- Свердловская область

- Тюменская область

- Немецкий автономный округ

- Ханты-Мансийский автономный округ-Югра

- Ямало-Ненецкий автономный округ

- Республика Башкорстан

( Читать дальше )

Почему вложения в индивидуальные акции - это почти всегда провал

- 18 мая 2020, 14:56

- |

На этой неделе на нашем клубе разбирал портфель одного из потенциальных клиентов.

У нас есть такая услуга — второе мнение, и мы иногда делаем “демо-версию” такого разбора. Обычно инвесторам интересно узнать независимое мнение по какому-то портфелю. Может, некоторые бумаги есть и в Вашем портфеле :)

Цель портфеля была — умеренный рост капитала, структура ( доли были разные, но для простоты будем считать, что равные) была такой:

Акции:

Beyond Meat

CannTrust Holding

Carnival

Curaleaf

Global Trans

Macy’s

Nio

Occidental Petroleum

Евробонды:

Ralph Lauren

Mexarrend

Transocean

Valaris

Я не настаиваю на том, что я глубоко разбираюсь в каждой из представленных выше компаний.

Более того, я считаю, что почти никто, даже среди профессионалов, в них не разбирается настолько, чтобы иметь возможность с их помощью получить доходность выше той, что дает обыкновенный индекс S&P.

Я не знаю, сколько точно потерял клиент в этих инвестициях (капитал был больше 1 млн.долл., но не суть), главное что больше 40% инвестированного капитала.

Ниже я опишу свое субъективное мнение по их перспективам (естественно, это не рекомендация), но каким бы мое мнение не было, одно точно могу сказать: чтобы обыгрывать индекс, нужно иметь сочетание нескольких вещей: великолепное понимание (сильно выше среднего) бизнеса компании, дисциплину и смелость купить акции/бонды в моменты рыночной неэффективности (паники), и мозги и удачу продать в моменты рыночной неэффективности (на “хайпе” или иррациональном оптимизме, как сейчас). А это почти невозможно сделать на длинном горизонте (если убрать фактор случайности, почти все, даже Баффетт, проигрывают обычному индексу). Поэтому намного выгоднее заниматься своим делом, а инвестиции оставить в простом пассивном режиме.

( Читать дальше )

Друг Черчилля и одного известного биржевого спекулянта Нью-Йорка

- 15 мая 2020, 05:46

- |

Авторская биография крупного американского финансиста, серого кардинала Белого дома.

Цитата:

Хотя профессор Ньюкомб никогда не согласился бы с некоторыми популярными в наши дни экономическими теориями. Он усиленно вдалбливал законы о закупке и сбыте и требовал, чтобы мы верили в них.

Именно на его занятии я впервые услышал: «Когда цены идут вверх, начинаются два процесса, а именно избыточное производство и недостаточное потребление. Результатом будет постепенное падение цен. Если цена слишком падает, то снова начинается два процесса: недостаточное производство, так как человек не будет производить себе в убыток, и одновременно повышенное потебление. Именно две эти тенденции ведут к установлению нормального баланса.»

Через десять лет, вспомнив об этих словах, я разботагел.

Конец цитаты.

Автор книги упоминался в книге «Воспоминания биржевого спекулянта» поскольку он был его другом и ровесником.

Автобиграфия написана легко, не грузит экономическими терминами, и определенно вызовет удовольствие от повторного прочтения.

Как сохранить капитал?

- 08 мая 2020, 16:38

- |

Как и обещал, начинаю серию статей посвященных этому вопросу. Конечно, надо уточнить, что чтобы полноценно ответить на этот вопрос, нужно иметь множество «вводных»: горизонт, цели, риски, имеющиеся активы, страна проживания и т.д. Поэтому речь пойдет про основные правила и принципы, которыми стоит руководствоваться.

Какая главная проблема на сегодняшний день? Это финансовая инфляция. Все финансовые активы стоят дорого, и если вы трансформируете их в деньги, вы получаете покупательскую способность Х. Но что будет завтра? Сколько покупательской способности вы сможете получить завтра за те активы, которые у вас есть? И происходит так по причине действий центральных банков, которые печатали и продолжают печатать очень много денег, большая часть которых идет не в реальную экономику (там то, как раз мы видим очень умеренную инфляцию), а идет на финансовые рынки, что и создает финансовую инфляцию. Из этого процесса вытекают два основных риска:

• Риск снижения стоимости активов

( Читать дальше )

Эмитенты с отрицательным капиталом. Насколько плохи у них дела?

- 26 апреля 2020, 18:10

- |

Акции с отрицательным значением цены на Мосбирже.

И провести более детальный анализ.

Вот эти эмитенты с аномалией. (ссылка и картинка из предыдущей статьи)

smart-lab.ru/q/shares_fundamental2/?field=bv_share&type=MSFO

+

( Читать дальше )

Акции с отрицательным значением цены на Мосбирже.

- 23 апреля 2020, 14:52

- |

smart-lab.ru/q/shares_fundamental2/?field=bv_share&type=MSFO

Смотрим на нижнюю часть таблицы.

Видим Это

( Читать дальше )

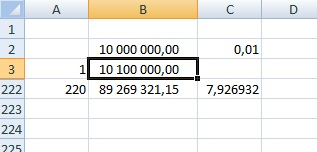

Если зарабатывать 1% каждый день, то через год вы увеличите свой капитал в 8 раз!

- 14 апреля 2020, 19:09

- |

ТОП-5 дивидендных аристократов с растущими котировками

- 25 марта 2020, 16:48

- |

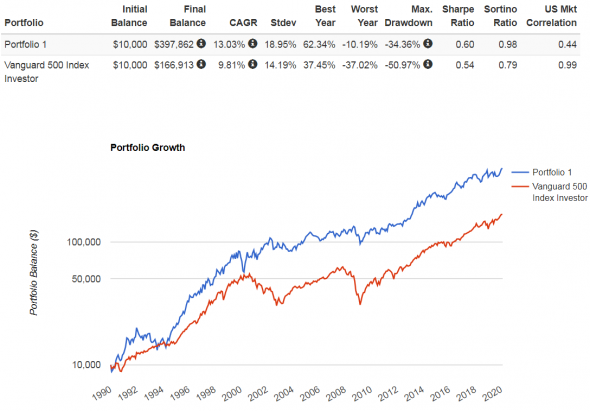

Мне иногда говорят, что дивидендные аристократы (крупные компании, которые регулярно платят дивиденды и увеличивают их из года в год) – растут хуже рынка. Либо вообще не растут. А только ради дивидендов 2-5% в долларах нет смысла их покупать.

⠀

Поэтому сегодня я приведу пример из 5 компаний США, котировки которых растут в течение 30 лет лучше индекса S&P 500. Они стабильно платят и увеличивают дивиденды более 25 лет подряд, являясь дивидендными аристократами.

⠀

На изображениях в карусели можно посмотреть полную доходность каждой акции (рост котировки + дивиденды) в сравнении с индексом S&P 500 (тоже с учетом дивидендов).

⠀

Даты 01.01.1990 – 01.01.2020

Единоразовое инвестирование: $10 000

⠀

JOHNSON & JOHNSON

JNJ

⠀

Лекарства, фармацевтика, потребительские товары.

* Темп роста дивидендов за 20 лет 10%

* ДД 2,8%

* P/E 16

* Прибыль и выручка растут за последние 7 лет

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал