италия

Италия:

- 14 июля 2022, 18:40

- |

Согласно их данным, акции Италии и банковский долг привели к региональным потерям, в то время как доходность по 10-летним государственным облигациям резко выросла, увеличив разрыв с немецкими ставками — показатель риска — до максимума за месяц.

Трейдеры теперь будут следить за тем, уйдет ли Драги в отставку в четверг после того, как его партнер по коалиции заявил, что бойкотирует вотум доверия, объявленный правительством.

Индикатор риска для итальянских облигаций поднялся до самого высокого уровня за месяц. Быстрая распродажа долга в прошлом месяце привела к тому, что ЕЦБ пообещал новый инструмент, чтобы остановить любой необоснованный рост доходности, и теперь существует риск того, что чиновникам будет труднее брать на себя смелые обязательства, которые можно интерпретировать как больше связанные с внутренней политикой, чем с денежно-кредитной политикой.

( Читать дальше )

- комментировать

- 394

- Комментарии ( 0 )

Фермеры в Польше и Италии присоединились к протестам Нидерландских коллег

- 08 июля 2022, 19:54

- |

Протесты фермеров, которые наблюдаются в Польше и Италии, происходят после того, как забастовки в Нидерландах привели к тому, что во многих супермаркетах закончились продукты, поскольку антиправительственное движение продолжается.

Фермеры протестуют из-за своего возмущения новыми правительственными постановлениями, которые заставят их сократить использование азотных удобрений, что приведет к сокращению поголовья скота и в конечном итоге приведет к банкротству семейных предприятий.

euroweeklynews.com/2022/07/08/watch-farmers-in-poland-and-italy-join-netherlands-in-mass-european-protests/

Обострение обстановки на западе Европы. Фермеры подняли бунт в Нидерландах, втором по величине экспортере сельхозпродукции в мире

Протесты фермеров в Нидерландах остаются незамеченными большей частью Европы, пишет Advance. А ведь речь идет о крупнейшем экспортере сельхозпродукции. Из-за требований Брюсселя по сокращению выбросов азота треть фермерских хозяйств ждет банкротство.

( Читать дальше )

Кстати, как там себя чувствуют бонды Греции и Италии без европейского QE?

- 15 июня 2022, 10:50

- |

Бонды Греции упали к минимумам за 5 лет, доходность 4.67%. За год доходность выросла в 7 раз!

Доходности по бондам Италии выросли до 4% — тоже в 7 раз за год.

И это ЕЦБ еще повышать ставку не начал!

Суровая правда в том, что Италия не может самостоятельно обслуживать свои долги. Эта проблема была с 2012 года, тогда ее не решили, а залили деньгами, выкупая все облигации Греции, Италии, Испании и Португалии на баланс ЕЦБ.

( Читать дальше )

Срез по экономике Италии 2022 года

- 13 июня 2022, 18:15

- |

1. Дефицит торгового баланса Италии за март 2022 составил 84 млн. евро. Скорее всего дефицит увеличится за апрель и май.

( Читать дальше )

Это только начало.

- 13 июня 2022, 12:34

- |

#BONDS #IT10Y

Это только начало.

Доходность 10-летних гособлигаций Италии продолжает экспоненциальный рост. На прошедшем заседании ЕЦБ озвучил сроки начала сворачивания программы QE и повышения ключевой ставки. Оба события приходятся на следующий месяц. А это значит, что распродажи продолжатся, и смотреть в сторону европейских рынков еще очень рано.

Напомню, что госдолг Италии более 150% от ВВП! Ставка долго была на нуле и экономика прекрасно функционировала на «бесплатных» деньгах. Но за все приходится платить.

Технически, цена стремится к сильному уровню сопротивления (4,5-4,7%), но, учитывая фундаментальную картину, допускаю пробой зоны и продолжение роста доходности ближе к 6%.

«Такую цену Европа платит за самоубийственную санкционную политику.» ©

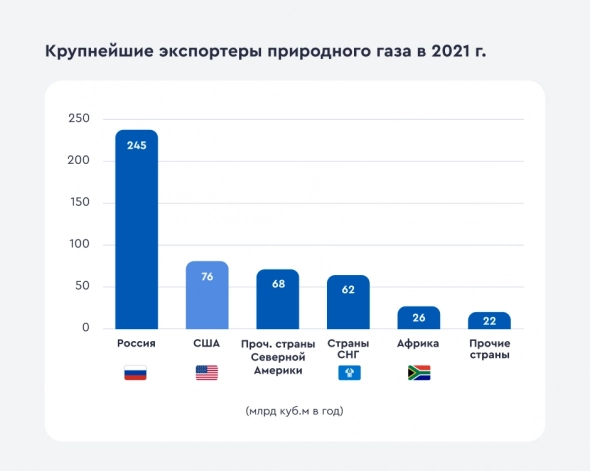

Природный газ на экспорт

- 08 июня 2022, 14:16

- |

Россия является крупнейшим в мире экспортером природного газа. В 2021 году страна добыла 762 млрд м3 природного газа, из которых 203,5 млрд м3 экспортированы на зарубежные рынки по магистральным газопроводам и 40 млрд м3 — морскими газовозами в сжиженном виде (СПГ).

Исторически добыча была сосредоточена в Западной Сибири, но в последнее десятилетие инвестиции сместились на Ямал, Восточную Сибирь и Дальний Восток, а также на шельф Арктики. Газпром и НОВАТЭК являются основными производителями газа в России, но многие российские нефтяные компании, в том числе Роснефть, также эксплуатируют объекты по добыче газа.

( Читать дальше )

Доходность 10-летних итальянских гособлигаций достигла целевых уровней.

- 06 мая 2022, 09:17

- |

#BONDS #IT10Y

UPDATE:

Доходность 10-летних итальянских гособлигаций достигла целевых уровней.

Почему повышение ключевой ставки так негативно влияет на обеспечение долга? Ведь долг вроде один… один раз взял и что дальше?

Хитрость заключается в том (как мы писали в статье про кризис ликвидности), что денег, которые необходимы для погашения своих обязательств, в моменте нет. Они где то в системе (а может и нет…).

Чтобы погасить свои обязательства нужно искать пути рефинансирования (новый займ). Чем он дороже, тем сложнее по своим предыдущим долгам. И это работает на всех уровнях: от компаний, которые сейчас используют большие кредитные плечи для своей работы, до государственных долгов стран. К примеру, если американские трежерис дают уже 3% (на минуточку, самая ликвидная и надежная бумага — бенчмарк мировой экономики), то корпоративный сектор должен давать ставку выше, чтобы была определенная премия за риск.… Остается ждать, когда закредитованность сектора будет вызывать проблему с рефинансированием и обслуживанием долга.

( Читать дальше )

Июль-2021 (мои итоги)

- 31 июля 2021, 20:21

- |

Как там у Ильфа и Петрова (чуть по привычке не написал – у Боширова и Петрова, ох, уж эти Петровы, они повсюду):

«Инда взопрели озимые. Рассупонилось солнышко, расталдыкнуло свои лучи по белу светушку. Понюхал старик Ромуальдыч свою портянку и аж заколдобился».

Как у классиков, у меня не получится, ибо я не одессит, но попробую.

«Как ныне лето раскочевряжилось, да погодами своими разъерепенилось. Солнца диск вздумал куражиться, обжигающий воздух заколобродил в кисельной жаре. Разглядывая витиеватую казуистику графиков, старик Каракольский понюхал свою подмышку и аж глазами затаращился, да загривком вздыбился».

...

От жары в голову лезет всякая чушь. Все мысли о ледяном квасе из холодильника, или о холодном пиве оттуда же. На одном форуме предложили охлаждённое шампанское запивать мандариновым соком. Как видите, тут уже не до трейдинга и какого-то, прости Господи, мани-менеджмента. Последнее слово вообще напоминает ругательство на иностранном языке. Придавленная жарой, напрочь увяла волатильность, застыли скользящие средние, помер стохастик. В голову назойливо лезет пустыня Сахара, неужели там есть жизнь? Солнце-кукловод нагло перешло все красные линии, принялось глумиться и палить по площадям. От такой пальбы и палева даже облака на небе в панике разбежались кто куда. Хуже было только в далёком 2010-м году, когда Москву густой пеленой окутал смог от горящих торфяников. Хорошо помню, как я лежал под мокрой простынёй на полу, и бледными губами молил Господа о том, чтобы он не торопился забирать мою жизнь. Ведь я ещё не успел найти Грааль!

Я был тогда относительно молод, но, главное, я находился в активных поисках Грааля. С божьей помощью я тогда выжил, а вот с Граалем всё сложилось не так кучеряво. Но об этом позже.

Интересная штука, но та давняя история повторилась вновь. С одним отличием – если тогда я влачил жалкое существование под мокрой простынёй, то сейчас с комфортом страдал под кондиционером :-)

Жара стояла такая, что не выдержал даже градусник и треснувши, серебристыми шариками ртути осчастливил подоконник. Невидимые ртутные пары начали планомерно воздействовать на мой вспотевший мозг. И я впал в детство. Точнее, вспомнил, как будучи второклассником, впервые узнал про ртуть. Сосед этажом выше и двумя классами старше поведал мне любопытнейший факт: если этой самой ртутью натереть латунную 5-копеечную монету, то она станет серебриться так, как серебрится настоящее серебро. И её будет не отличить от медно-никелевой 50-копеечной монеты. Для тех, кто не был рождён в СССР, картинки:

( Читать дальше )

Марио Драги и растущие европейские фондовые индексы. Несколько идей по итальянским ETF

- 03 февраля 2021, 16:17

- |

Европейские фондовые индексы и покупка итальянских гособлигаций растут поскольку ожидается, что президент Сергио Матарелла попросит Марио Драги сформировать правительство.

Последние две недели итальянская политическая система в сильной неопределенности — правящая коалиция утратила абсолютное большинство в верхней палате парламента ( из нее вышла партия экс-премьера Маттео Ренци) на фоне чего премьер министр Джузеппе Конте подал в отставку. Назначение бывшего главы ЕЦБ на должность премьер-министра может не только снизить политическую неопределенность в Риме и добавить позитивного настроения, но сделать Италию отличным дополнением к Франции и Германии в проведении нынешних европейских реформ, повысив шансы на более продуктивные государственные инвестиции в пострадавшем от рецессии блоке. Марио Драги или “Супер Марио” известен как ключевая фигура в помощи блоку ЕС в выходе из долгового кризиса еврозоны, а также именно под его контролем ЕЦБ также снизил ставку по депозитам ниже нуля в 2014 году.

( Читать дальше )

По итогам июля, Япония купила рекордное количество итальянского долга...

- 09 сентября 2020, 13:28

- |

Самой Японии кто бы помог, с её то долгом в 250% от ВВП и непонятками с транзитом власти...

www.bloomberg.com/news/articles/2020-09-08/japan-funds-buy-record-amount-of-italian-debt-after-eu-stimulus

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал