инфляция

Рушим миф о гиперинфляции в России

- 03 декабря 2025, 16:28

- |

«Росстат врет, правительство врет, официальная инфляция ненастоящая! Людей обманывают из года в год!» - каждый из вас видит эти слова в интернете примерно каждую неделю.

Это правда или миф? Внимательно посмотрим вооружённым взглядом.

Сначала назовем вещи своими именами. Классическое определение гиперинфляции, данное в 1956 году Филиппом Каганом в книге «Денежная динамика гиперинфляции», — это ежемесячный рост цен более, чем на 50%. В России она наблюдалась во время Гражданской войны и в начале 90-х годов после распада СССР. К событиям последних 30 лет применять этот термин просто смешно.

Идем дальше. Находим в интернете (в совершенно открытом доступе) цены на базовые товары в 2000 году и раскапываем данные Росстата за 25 лет, согласно которым средняя инфляция в России с 2000 по 2024 годы составляла 9,1%. На основе собранных материалов сочиняем табличку в Excel, где сопоставляем, насколько сильно врет нам Росстат.

В верхней строчке — цены 2000 г. Ниже стоит формула ежегодного роста цен на 9,1%. Смотрим табличку и сравниваем виртуальный рост с фактическим.

( Читать дальше )

- комментировать

- 369 | ★1

- Комментарии ( 4 )

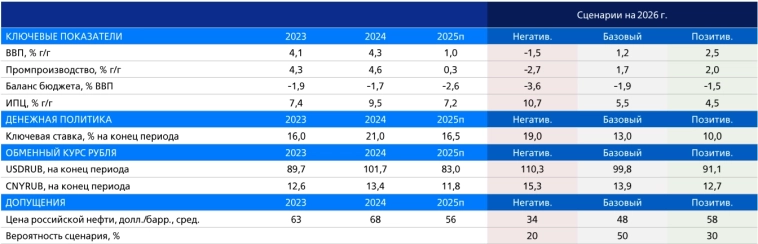

Ожидаем рост ВВП в базовом сценарии в 2026 году на уровне 1,2%, инфляцию в 5,5%, ставку на конец года - 13% — стратеги ВТБ Мои Инвестиции на инвестиционном форуме ВТБ «РОССИЯ ЗОВЕТ!»

- 03 декабря 2025, 15:10

- |

- Ожидаем рост ВВП в базовом сценарии в 2026 году на уровне 1,2%,, инфляцию в 5,5%, ставку на конец года — 13%

- Российская экономика перешла к плавному охлаждению после ударного роста в 2023-2024гг.

- Замедление произойдет как под влиянием жесткой ДКП, так и благодаря консервативной бюджетной политике. Свой вклад вносит и внешняя конъюнктура.

- Рабочая сила в дефиците, зарплаты продолжают расти быстрее, чем производительность труда.

В 2026 году ожидаем среднюю цену Brent на уровне $61,7 за барр (-10% г/г), прогноз по золоту на конец 2026г — $3850 за унцию

В ноябре 2025г дисконты на российские сорта нефти расширились. В 4кв 2025г дисконт на Urals составит $16,5 за барр.

Спрос на нефть продолжает увеличиваться. Считаем, что цены на нефть продолжат снижение в ответ на увеличение дополнительного предложения.

Мы пересмотрел вверх свои ожидания по цене металла в 2026г. Цена золота будет оставаться на повышенных уровнях, т.к. риски в глобальной экономике и потоки в золоте остаются смещенными в позитивную для драгоценного металла сторону.

( Читать дальше )

Чистая прибыль банковского сектора в октябре 2025 г. — снизилась из-за переоценки иностранной валюты и выплаты дивидендов.

- 03 декабря 2025, 12:54

- |

💳 По данным ЦБ, в октябре 2025 г. прибыль банков составила 310₽ млрд (-10,9% г/г, в сентябре — 367₽ млрд), по сравнению с прошлым годом снижение — 348₽ млрд в октябре 2024 г. Также отмечаю, что доходность на капитал в октябре снизилась с 23,1 до 19,2%. Теперь приступим к интересным фактам из отчёта:

🟣 Основная прибыль (состоит из ЧПД, ЧКД, операционных расходов и чистого доформирования резервов) выросла до 373₽ млрд (в сентябре 300₽ млрд), положительно повлияло повышение ЧПД (+36₽ млрд) и сокращению отчислений в резервы (-36₽ млрд по сравнению с прошлым месяцем).

🟣Неосновные (волатильные) доходы снизились до 7₽ млрд (в сентябре 107₽ млрд). Снижение обусловлено: убытками от переоценки инвалюты (-25₽ млрд после +31₽ млрд в сентябре) из-за укрепления курса ₽ и меньшими дивидендами от дочерних компаний (22₽ млрд после 59₽ млрд в сентябре).

🟣 За 10 месяцев банки заработали 3₽ трлн чистой прибыли, что немного ниже прибыли за аналогичный период прошлого года (3,1₽ трлн).

( Читать дальше )

Визуализация снижения покупательной способности доллара США

- 03 декабря 2025, 12:19

- |

На этом графике Маркус Лу из Visual Capitalist отслеживает снижение покупательной способности доллара США с начала 1900-х годов, иллюстрируя, как инфляция подорвала его стоимость.

На этом графике Маркус Лу из Visual Capitalist отслеживает снижение покупательной способности доллара США с начала 1900-х годов, иллюстрируя, как инфляция подорвала его стоимость.( Читать дальше )

Пара слов про инфляцию в России

- 03 декабря 2025, 11:12

- |

Что ж, посчитаем на этих данных, какова у нас инфляция по этой услуге за 20 лет

Причем стоит обратить внимание, что услуга комплексная, тут задействована и техника, и топливо, и расходники, и зарплата сидит, а главная — она вполне конкурентная и цена на нее не регулируется государством, то есть ценообразование вполне себе рыночное, без каких-то административных искажений.

Вот что получается — по стоимости обучения инфляция (с учетом сложного процента, естественно) выходит 10,67%, а по доп. оплате за час 8,89% годовых.

( Читать дальше )

Глава ВТБ Костин уверен, что при 4% инфляции ключевая ставка в в России могла бы снизиться до однозначного значения

- 03 декабря 2025, 10:44

- |

— Вчера президент сказал, что мы видим позитивный тренд по снижению инфляции. В декабре мы ожидаем, что она составит 6%, это даже лучше ожидаемых показателей. Значит, в следующем году вполне может быть показатель 4%. Вообще даже 12-13%, мне кажется, высоковата при этом. Она могла бы быть и в пределах одной цифры, будем на это надеяться, — отметил Костин.

Ну так зубки скрежетали когда это произносил)))

- 02 декабря 2025, 19:42

- |

17:35. Путин назвал снижение инфляции важным достижением 2025 года. Она снизилась до 7%, а к концу года составит ниже 6%. ВВП России по итогам 2025 года вырастет на 0,5-1%, это соответствует прогнозам. Путин при этом предупредил о дисбалансах в российской экономике. «Это не может устраивать», – сказал президент.

«Напомню, что в декабре прошлого года перед правительством России и Центральным банком были поставлены принципиальные задачи, а именно обеспечить переход к модели сбалансированного роста, сохранить низкий уровень безработицы и инфляции, и при этом запустить структурные изменения в экономике с учётом курса на её обеление», – сказал президент.

Читайте подробнее: www.vedomosti.ru/economics/articles/2025/12/02/1159922-vistuplenie-putina?from=copy_text

Инфляция по итогам 2025 года понизится до 6%

- 02 декабря 2025, 19:04

- |

Президент России Владимир Путин важным достижением 2025 года назвал снижение инфляции, которая к концу декабря может снизиться до 6%. Напомним, что по итогам октября 2025 года, согласно данным Росстата, годовая инфляция в России снизилась до 7,7%, хотя ещё в марте текущего года превышала 10,3%.

Недельная инфляция в ноябре колебалась в коридоре от 0,09% до 0,14%, что было очень незначительной величиной и говорило о тенденции к замедлению потребительских цен. Сезонно сглаженная инфляция (без учёта сезонных и единовременных факторов) вышла на уровень около 4% в год, то есть почти на целевой уровень Банка России.

По итогам ноября, данные за который будут опубликованы Росстатом в середине декабря, инфляция может снизиться, по нашей оценке, до 6,5-6,9%. Соответственно, если ноябрьские тенденции к замедлению роста потребительских цен продолжатся и в декабре, к концу года будет вполне реально, по нашему мнению, увидеть годовую инфляцию на уровне 6%.

В том, что инфляцию в России в этом году

( Читать дальше )

Силуанов - долг или НДС: Увеличение долга - давление на инфляцию - высокие ставки для экономики - меньший рост - хуже для бюджета, изъятие денег через налог лучше для экономики

- 02 декабря 2025, 14:46

- |

%%-е расходы на обслуживание долга уже очень большие

В октябре 2025 г. корпоративное кредитование значительно ускорилось, уже даже рыночная ипотека по выдаче выше, чем в 2024 г.

- 02 декабря 2025, 13:15

- |

По данным ЦБ, в октябре 2025 г. портфель кредитов физических лиц увеличился на 335₽ млрд и составил 38,3₽ трлн (0,9% м/м и 4% г/г, в сентябре +263₽ млрд). В октябре 2024 г. он увеличился на 192₽ млрд (существенное отличие). Кредитование значительно ускорилось: выдачи в автокредите пошли в рост за счёт скидок/льгот от автопроизводителей/утильсбора, ипотека из-за господдержки и снижения ставки третий месяц подряд превышает по выдаче уровни прошлого года (рыночная ипотека превысила показатели прошлого года). В корпоративном кредитовании значительное повышение относительно прошлого года и месяца:

🏠 Темпы роста ипотечного портфеля в октябре увеличились на 1,4% (в сентябре 1%), кредитов было выдано на 490₽ млрд (404₽ млрд в сентябре), в октябре 2024 г. выдали 367₽ млрд. Выдача ипотеки с господдержкой составила 370₽ млрд (313₽ млрд в сентябре), почти вся выдача приходится на семейную ипотеку — 329₽ млрд (в сентябре 271₽ млрд). Рыночная начала оживать — 120₽ млрд (92₽ млрд в сентябре), уровни прошлого года превышены (117₽ млрд), снижение ставки не проходит бесследно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал