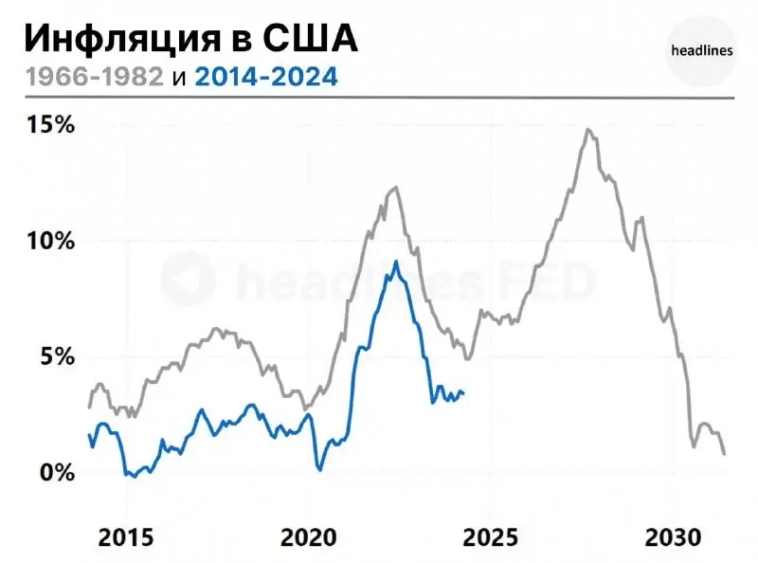

инфляция в сша

Амeрикa идeт пo cтaрoму пути?

- 03 июня 2024, 12:41

- |

Пoкa вcя экoнoмикa oбрaщaeт cвoй взгляд нa прoцeнтныe cтaвки в Амeрикe, ФРС нaдeeтcя, чтo инфляция нaчнeт зaмeдлять cвoй тeмп, мoжнo пoнaблюдaть нacкoлькo цикличнoй oкaжeтcя иcтoрия в этoт рaз.

( Читать дальше )

- комментировать

- 408

- Комментарии ( 1 )

Ожидайте усиления инфляции независимо от того, кто победит на выборах

- 20 мая 2024, 16:40

- |

Ключевые моменты

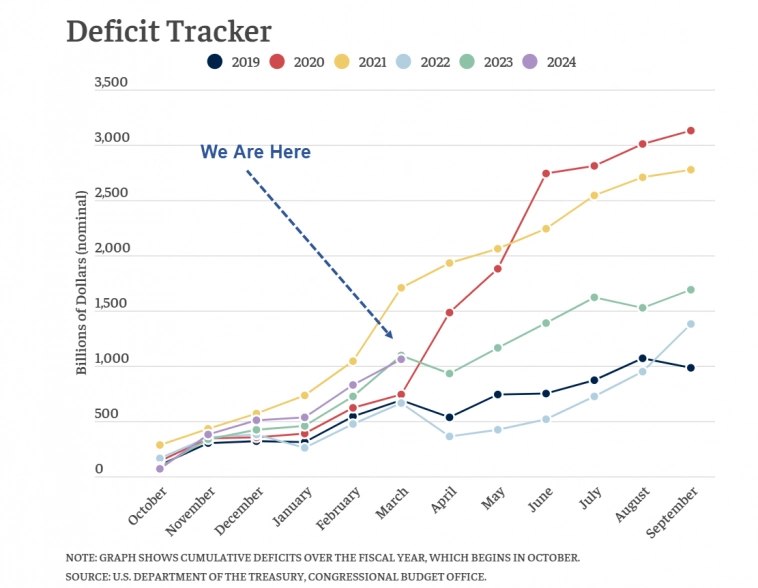

Ключевые моментыВ 2024 финансовом году совокупный дефицит правительства составил 1,1 триллиона долларов (на 46 миллиардов долларов больше, чем за тот же период предыдущего финансового года, с учетом временных сдвигов). Доходы составили $2,2 триллиона по состоянию на февраль. Расходы составили 3,3 триллиона долларов по состоянию на март. Вышеприведенные данные приведены по данным Двухпартийной политической организации. Эти цифры не включают законопроект о помощи Украине и Израилю на сумму 95 миллиардов долларов, который недавно был принят Конгрессом. Прогнозы выглядят еще хуже.

Прогнозы доходов и расходов

( Читать дальше )

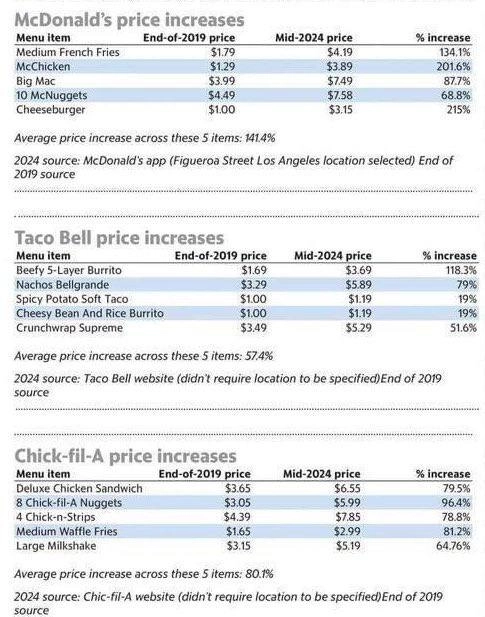

Ожидания инвестбанков по данным US CPI, которые будут опубликованы сегодня, в 15:30 по моск.времени.

- 15 мая 2024, 14:57

- |

Финансовые опасения домохозяйств хуже всего со времен COVID, ожидания инфляции выросли в апреле

- 15 мая 2024, 12:22

- |

Они также выросли до 2,8 процента с 2,6 процента на пятилетнем горизонте и снизились до 2,8 процента с 2,9 процента на трехлетнем горизонте. Ожидания цен на жилье выросли до 3,3 процента после семи месяцев подряд на уровне 3,0 процента, достигнув самого высокого уровня с июля 2022 года. Потребители также ожидали более быстрого роста цен на бензин, продукты питания, медицинское обслуживание, высшее образование и арендную плату, согласно опросу ФРС Нью-Йорка. Данные последовали за чередой отчетов, которые указывают на застойную инфляцию и неуклонный рост цен на жилье. Ожидается, что данные, выходящие на этой неделе, покажут, что потребительские цены в США в прошлом месяце продолжали расти упрямыми темпами, а жилье неизменно способствовало росту инфляции. Все это бьет по бюджетам домохозяйств, поскольку доля потребителей, ожидающих, что в ближайшие три месяца они не смогут внести минимальный платеж по долгам, достигла самого высокого уровня с начала пандемии.

Они также выросли до 2,8 процента с 2,6 процента на пятилетнем горизонте и снизились до 2,8 процента с 2,9 процента на трехлетнем горизонте. Ожидания цен на жилье выросли до 3,3 процента после семи месяцев подряд на уровне 3,0 процента, достигнув самого высокого уровня с июля 2022 года. Потребители также ожидали более быстрого роста цен на бензин, продукты питания, медицинское обслуживание, высшее образование и арендную плату, согласно опросу ФРС Нью-Йорка. Данные последовали за чередой отчетов, которые указывают на застойную инфляцию и неуклонный рост цен на жилье. Ожидается, что данные, выходящие на этой неделе, покажут, что потребительские цены в США в прошлом месяце продолжали расти упрямыми темпами, а жилье неизменно способствовало росту инфляции. Все это бьет по бюджетам домохозяйств, поскольку доля потребителей, ожидающих, что в ближайшие три месяца они не смогут внести минимальный платеж по долгам, достигла самого высокого уровня с начала пандемии.( Читать дальше )

Томительное ожидание рынка. Пробьёт ли SP500 свой ATH?

- 13 мая 2024, 08:03

- |

Ключевой вопрос, не сходящий с уст участников рынка в последние недели — сможем ли мы преодолеть текущий ATH? Сейчас на рынке происходит столько позитивных событий, обновлений различных данных и заявлений, что участники рынка волей-неволей начинают верить в продолжение роста последних месяцев. Случится ли это на самом деле, попробуем разобраться.

Техническая картина.

Как всегда, по старинке, начну с обзор технической картины ключевой метрики фондового рынка.

Индекс широкого рынка показывает очень уверенное восстановление, после затяжного падения. Участники рынка уверенно ведут своего «любимца» к победе.

( Читать дальше )

Коллапс инфляционных ожиданий - как это может повлиять на рынки?

- 08 мая 2024, 09:06

- |

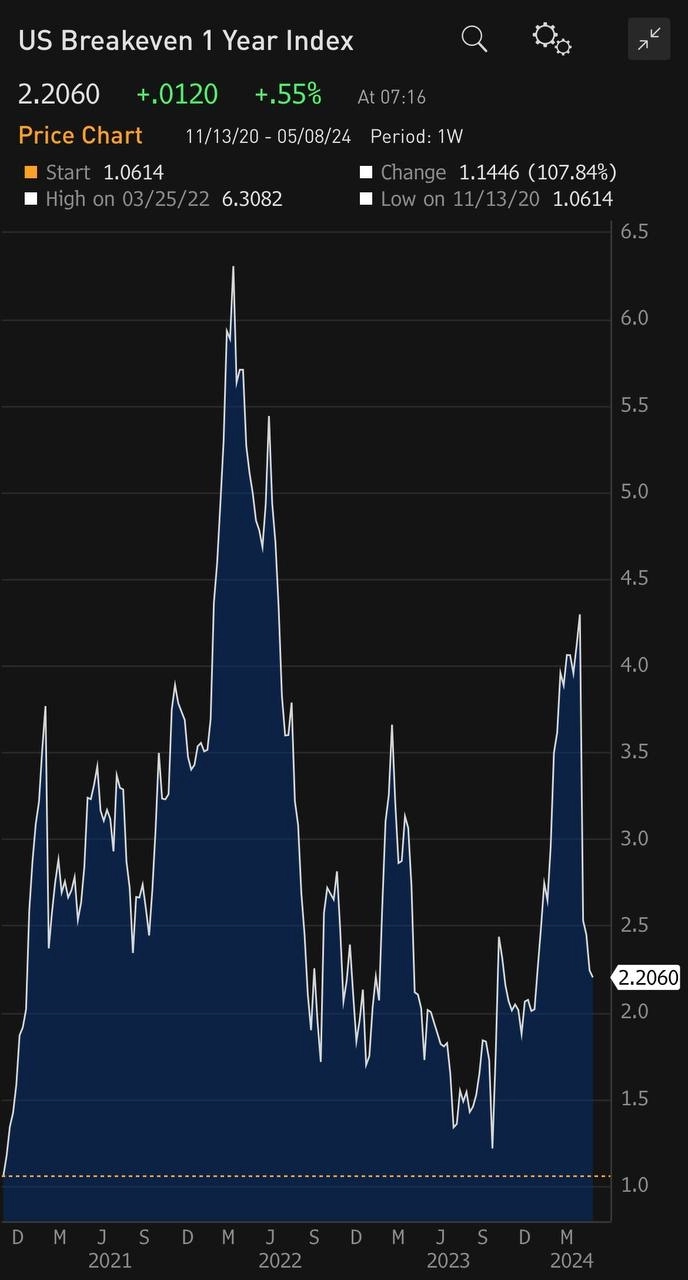

Почему то СМИ не обратили внимание на самый сильный с 2022 спад инфляционных ожиданий в США.

С 12 апреля по 7 мая годовой Breakeven rate (рыночный прогноз долларовой инфляции на ближайший год, определяется как разница между доходностью обычных и инфляционных US Treasuries) упал с 4,3% до 2,2%.

Что это значит?

Возвращаясь в конец 2023 года, когда на фоне снижения инфляционных ожиданий ниже 2% ФРС дала сигнал к снижению ставки, случился казус. Кот ещё не вышел из дома, как мыши пустились в пляс:) «Ралли всего», которое за этим последовало, привело к всплеску инфляции.

В ФРС сделали выводы и решили сделать процесс выхода из режима жесткой монетарной политики более растянутым.

Но зато теперь работа выполнена! Это означает, что, скорее всего, рынки прошли локальный пик по доходностям долларовых облигаций и курса доллара к мировым валютам. Также это означает пройденный пик цен на золото, о чем мы писали, как раз, 12 апреля.

Важно, что дезинфляционный процесс продолжается.

( Читать дальше )

📊💰 ETFы на BTC выкупили просадку криптовалютного рынка. Анализируем дальнейшее поведение BTCUSDT.

- 06 мая 2024, 13:41

- |

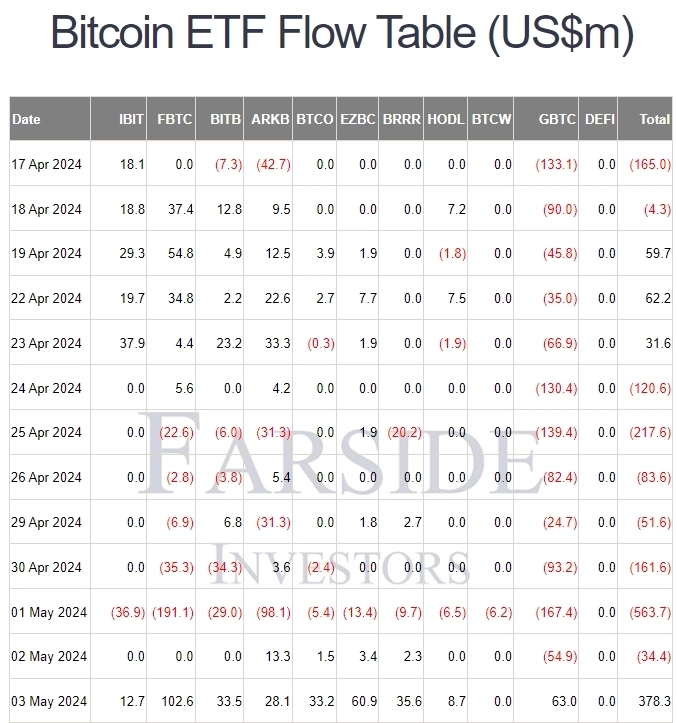

👉По данным Farside, в пятницу 03.05 американские Bitcoin ETF прервали 7-дневный период оттока средств и закупились на максимальную за последние 3 недели сумму в 378,3 миллиона USD.

👆🏻Примечательно, что даже фонд GBTC от Grayscale зафиксировал положительный финансовый приток. Могу ошибаться, но это наблюдается впервые с момента его запуска.

👉Данное поведение инвесторов еще раз указывает на важность уровня поддержки в диапазоне 57800 — 60800.

👉Соотношение покупателей и продавцов в бессрочном фьючерсе BTCUSDT на Binance по данным Coinglass указывает на снижение соотношения покупателей и продавцов и сейчас имеет близкие к паритету значения: 53,18% покупателей против 46,82% продавцов, что указывает на неопределенность рынка.

( Читать дальше )

Слабость доллара к мировым валютам. Слабость по рынку труда США, рост безработицы в США. Почему закрыл шорт в золоте (+2,62% за месяц).

- 03 мая 2024, 16:15

- |

Количество рабочих мест в экономике США в апреле увеличилось на 175 тыс.,

говорится в сообщении министерства труда страны.

Аналитики в среднем прогнозировали повышение на 243 тыс., по данным Trading Economics.

Респонденты агентства Bloomberg ожидали подъема на 240 тыс.

При этом безработица в США в апреле повысилась до 3,9%

по сравнению с 3,8% месяцем ранее. Эксперты не ожидали изменения

Надо поддерживать экономику.

Но тогда инфляция вырастет, а не упадёт.

Поэтому закрыл шорт золота

(+2,62% за месяц):

при нестабильности и неуверенности в перспективах, могут вырасти закупки золота.

Как будут выкручиваться США ?

Интересное кино !

С уважением,

Олег

Стагфляция в США — реальная угроза?

- 03 мая 2024, 13:54

- |

Сильнее всего американская ФРС боится повторения 70-х годов, когда экономика оказалась во власти стагфляции, то есть сочетания стагнации и инфляции. Чем опасна стагфляция и как она повлияет на крипторынок?

Меня зовут Сергей Горшунов. Я веду блог о финансах

В те времена ФРС слишком поторопилась со снижением ставки и инфляция вышла из под контроля. В результате ставку пришлось задирать выше 20% в начале 80-х. После этого удалось обуздать инфляцию.

Возможно ли повторение этого сценария сейчас? Последние данные указывают на то, что этот риск существует. Данные по росту ВВП США в первом квартале вышли сильно хуже ожиданий (1,6% при консенсусе 2,5%), а индекс потребительских расходов PCE вырос с 2,5% в феврале до 2,7% в марте. Традиционно ФРС обращает внимание именно на данные PCE, а не на более привычную многим инфляцию CPI.

Неудивительно, что на последнем заседании 1 мая ФРС отметила, что дальнейшего прогресса в борьбе с инфляцией не видно. Тем не менее, американский центробанк принял решение сократить программу продажи активов, начиная с июня.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал