инфляция в сша

Снижение ставки ФРС: сначала процентные ставки, а ФРС следует за ними (перевод с elliottwave com)

- 27 сентября 2024, 11:12

- |

Наша давняя модель, которая основана на этом социономическом предписании, просто применяет доходность краткосрочных ценных бумаг Казначейства США, чтобы предсказать, что Федеральная резервная система США будет делать в отношении ставки по федеральным фондам. Как объясняет Социономическая теория финансов, «История показывает, что рынок казначейских векселей движется первым, а изменения процентной ставки ФРС следуют за ним». Мы показали пример в реальном времени в сентябре 2007 года, когда мы предсказали, что ФРС собирается резко снизить ставку по федеральным фондам. Приведенный ниже график является версией графика, который мы опубликовали тогда.

Наша давняя модель, которая основана на этом социономическом предписании, просто применяет доходность краткосрочных ценных бумаг Казначейства США, чтобы предсказать, что Федеральная резервная система США будет делать в отношении ставки по федеральным фондам. Как объясняет Социономическая теория финансов, «История показывает, что рынок казначейских векселей движется первым, а изменения процентной ставки ФРС следуют за ним». Мы показали пример в реальном времени в сентябре 2007 года, когда мы предсказали, что ФРС собирается резко снизить ставку по федеральным фондам. Приведенный ниже график является версией графика, который мы опубликовали тогда.( Читать дальше )

- комментировать

- 1.5К

- Комментарии ( 0 )

💰📈📉Bitcoin не смог взять 200-дневную скользящую среднюю. Локальный и глобальный прогноз цены BTCUSDT.

- 20 сентября 2024, 17:11

- |

На фоне общего позитива в рисковых активах после снижения ставки ФРС и других мировых ЦБ цена первой криптовалюты прибавила +21,5% от локального минимума 6 сентября и достигла 200-дневной скользящей средней, которая расположилась рядом с уровнем сопротивления в диапазоне 64200 — 64800.

Из интересного:

По данным Farside, положительный фин. поток в BTC ETF восстановился и на этой неделе уже составил +568,4 млн. USD.

Так же Microstrategy привлекла с помощью выпуска облигаций $1 млрд. для покупки BTC и уже приобрела BTC на $720 млн.

BlackRock продолжает «пиарить» инвестиции в BTC и выпустил обзор, где BTC рассматривается в качестве «уникального диверсификатора» в моменты нестабильностей везде и во всем. Так же BlackRock заявил, что готовится к возможному долговому кризису СШАС и считает, что на фоне кризиса, BTC привлечет еще больший интерес институциональных инвесторов.

Но так же есть некоторый негативный момент — сегодня взломали биржу BingX. По предварительной информации — средства трейдеров не пострадали и ущерб составил 30 млн. USD, что, по заявлениям биржи, «не существенно» для их бизнеса. Будем надеяться, что все действительно будет не так плохо — но стоит помнить, что котировки криптовалют достаточно негативно реагируют на проблемы у бирж.

( Читать дальше )

‼️ ФРС продавили и она пошла на снижение ставки сразу на 50 б.п. до 4.75-5.00%.

- 19 сентября 2024, 09:16

- |

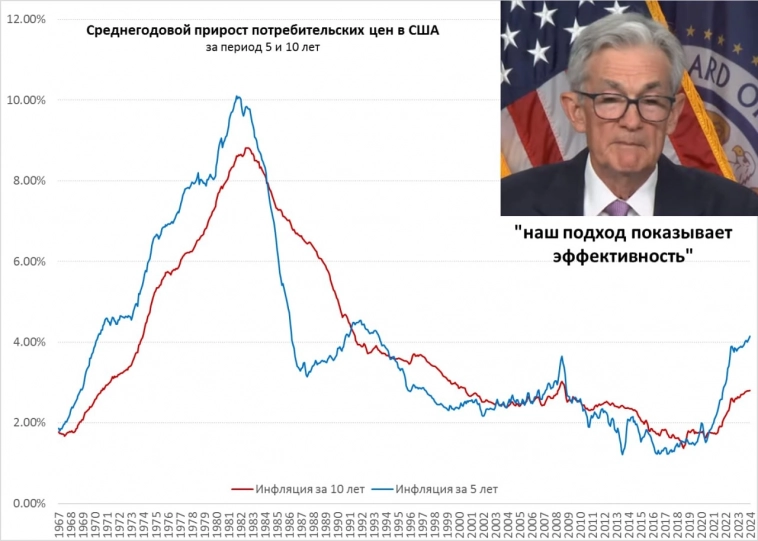

Рынок очень старался продавить более резкое снижение, хотя объективных экономических факторов для такого шага не было при инфляции вот уже который год выше цели и таки додавил Джерома.

❗️Michelle W. Bowman голосовала против понижения на 0.5% .

✔️ Прогноз ФРС по ставке на 2024 год пересмотрен с 5.1% до 4.4%, на 2025 год — с 4.1% до 3.4%, зато оценка нейтральной долгосрочной ставки повышена с 2.8% до 2.9%.

✔️ Прогноз ФРС по инфляции на 2024 год пересмотрен с 2.6% до 2.3%, на 2025 год — с 2.3% до 2.1%, по базовой инфляции на 2024 год понижен с 2.8% до 2.6%.

✔️ Прогноз ФРС по безработице на 2024 год пересмотрен с 4.0% до 4.4%, на 2025 год — с 4.2% до 4.4%.

( Читать дальше )

Ставка ФРС и инфляция при Картере и Рейгане

- 12 сентября 2024, 13:49

- |

Картер

Год Инфляция Ставка ФРС

1977 6.70% 6.50%

1978 9.00% 10.00%

1979 13.30% 12.00%

1980 12.50% 18.00%

Рейган

Год Инфляция Ставка ФРС

1981 8.90% 12.00%

1982 3.80% 8.50%

1983 3.80% 9.25%

1984 3.90% 8.25%

1985 3.80% 7.75%

1986 1.10% 6.00%

1987 4.40% 6.75%

1988 4.40% 9.75%

Ну S&P500 можете сами посмотреть. При Картере — «нулевая пила»:

— плюс-минус 7%,

+2% с декабря 1976 к моменту объявления первого прогноза о будущей победе Рейгана,

+7% с декабря 1976 по декабрь 1980, когда Рейган уже победил.

при Рейгане — рост, какого не было после 1929-го, с обвалом в 1987-м, какого тоже не было со вступления Рузвельта в должность президента, если убрать 1941-1942 года.

Инфляция в США в августе замедлилась до 2,5%, это минимум с февраля 2021 года

- 11 сентября 2024, 15:49

- |

Таким образом, темпы роста замедлились по сравнению с 2,9% в июле и были минимальными с февраля 2021 года.

Аналитики, опрошенные Bloomberg, в среднем ожидали ослабления инфляции в августе до 2,5%, респонденты Trading Economics — до 2,6%.

www.interfax.ru/business/981554

Пресс-конференция Банка Канады: был достигнут решительный консенсус в пользу снижения на 0,25%. Технический и фундаментальный анализ USDCAD

- 04 сентября 2024, 18:25

- |

Основные тезисы от управляющего Маклема и старшего заместителя управляющего Роджерс после принятия решения по процентной ставке:

-Был достигнут решительный консенсус в пользу снижения на 25 б.п.

-Мы обсуждали сценарии, в которых было бы целесообразно снижать более медленными темпами или на 50 базисных пунктов

-Если экономика была значительно слабее или инфляция была значительно слабее, возможно, было бы целесообразно предпринять более масштабный шаг

-Мы собираемся принимать решения по одному за раз

-Инфляция по-прежнему выше нашего целевого показателя

-Мы ожидаем некоторого ускорения роста, но есть некоторые риски снижения

В общем, прогнозы — довольно туманны, но подчеркнули, что готовы снижать ставку более резкими темпами в случае резкого охлаждения экономики. Если мы увидим снижение ИПЦ и рост безработицы в Канаде выше ожиданий — рынок начнет это закладывать.

Соотношение покупателей и продавцов в паре USDCAD хоть и скоректировалось, но все еще имеет перевес последних, что указывает на вероятность восходящей тенденции. Но, учитывая коррекцию показателя — вероятность уже более низкая.

( Читать дальше )

Финансовый прогноз недели. Инфляция снова в центре внимания.

- 26 августа 2024, 09:49

- |

OnFin. Подготовьтесь к насыщенной торговой неделе! 🚀

Впереди последняя неделя августа, под занавес которой будет опубликовано много важных макроэкономических данных. Однако в центре внимания, традиционно, остаются данные по инфляции: ИПЦ еврозоны и американский индекс PCE.

🎥 Не упустите возможность присоединиться к нашему эфиру на YouTube с подробным анализом главных трендов! Начало в 11:00 мск.

Ваш финансовый компас на неделю:

🗓 Понедельник, 26.08.2024.

В период европейской сессии исследовательская группа CESifo опубликует немецкие индексы IFO. По предварительным данным, индекс деловых ожиданий должен снизиться до 86,5 пункта (минимальное значение с февраля этого года), как и индекс делового климата — до 86,5 (предыдущее значение — 87,0).

В период американской сессии состоится релиз данных по июльскому объему заказов на товары долгосрочного пользования. Общий объем заказов должен увеличиться на 4,0% после сокращения на 6,7% в июне. Показатель заказов без учета транспорта должен остаться на нулевом уровне.

( Читать дальше )

💰 BTC выглядит слабо на фоне успехов S&P500 и золота.

- 20 августа 2024, 19:14

- |

В то время, как индекс S&P500 почти подобрался к историческому максимуму, а золото и вовсе продолжает устанавливать новые исторические максимумы, первая криптовалюта Bitcoin продолжает оставаться в 25% от своего максимума, установленного еще 14 марта этого года.

При этом в новостях все довольно оптимистично. Аналитики отчитываются о «капитуляции» майнеров, что исторически совпадало с локальным дном рынка. Так же приходят данные о покупках крупных кошельков. Ну и думаю вы заметили, что про Mt Gox все уже давно забыли.

Последние крупные ликвидации покупателей прошли уже 2 недели назад и сейчас соотношение покупателей и продавцов в бессрочном фьючерсе BTCUSDT по данным Binance имеет перевес первых: 63,5% покупателей против 36,5% продавцов, что так же может свидетельствовать о вероятности продолжения нисходящего движения.

Ну а со стороны американских спотовых BTC ETF пока сильного интереса нет. После откупа 7-8 августа финансовые притоки утихли. Но я бы отметил, что они все же демонстрируют рост в последние 3 торговых дня.

( Читать дальше )

Обречена ли экономика США на рецессию?

- 19 августа 2024, 00:20

- |

Шесть ключевых индикаторов рецессии, за которыми стоит следить

С середины июля мировые фондовые рынки стали свидетелями повышенной волатильности, при этом основные индексы откатились на 10-20% от своих недавних максимумов. Турбулентность еще больше усугубилась, когда неожиданный скачок уровня безработицы в США до 4,3% в июле спровоцировал глобальную распродажу. В связи с этим вновь появились опасения по поводу экономической рецессии. Действительно ли рецессия на горизонте? В этой статье представлены шесть индикаторов, которые могут помочь вам оценить, когда может наступить рецессия, рассматривая различные аспекты экономики.

- Индикатор 1: Индикатор рецессии по правилу Сахма

- Индикатор 2: Снижение показателей рецессии NBER в США

- Индикатор 3: Вероятность рецессии ММ для США

- Индикатор 4: Индекс вероятности рецессии SPF Федерального резервного банка США (Филли)

- Индикатор 5: Вероятность рецессии из-за избыточной премии по облигациям ФРС США

- Индикатор 6: Вероятность рецессии в США через год (модель 10Y-3M)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал