инфляция в США

Про забаву в России считать «реальную» инфляцию! И не только в России!

- 12 января 2024, 12:32

- |

Среди российских граждан очень любят считать «реальную» инфляцию. Делают обычно это в очень упрощённом виде: берут один, два или три товара, которые подорожали больше всего, смотрят насколько они подорожали, потом считают среднее арифметическое и говорят — вот она реальная инфляция. Конечно, это полный бред не только с точки зрения экономики, но и с точки зрения простой математической логики. Прежде всего стоит чётко зарубить себе на носу — что никакой «реальной» инфляции не существует! Каждый человек может рассчитать личную инфляцию, которая напрямую зависит от корзины его потребления. При этом, когда он попытается её посчитать, то в процессе столкнётся с очень интересными вопросами для себя. Например, как учесть в личной инфляции товары среднесрочного и долгосрочного пользования. Но даже если человек захочет посчитать личную продуктовую инфляцию, то и в этом случае расчёт по трём товарам с максимальным ростом будет просто абсурдом. Давайте я приведу пример, наглядно демонстрирующий этот эффект.

( Читать дальше )

- комментировать

- 1.1К | ★1

- Комментарии ( 22 )

Темп укрепления рубля может замедлиться перед выходными - Промсвязьбанк

- 12 января 2024, 10:41

- |

Также вчера Минфин России озвучил планируемые с понедельника объемы продажи валюты и золота из ФНБ в размере 4,1 млрд руб. в день. Начиная с 9 января Минфин ежедневно продает валюту на 08-0,9 млрд рублей. При увеличении предложения валюты со стороны Минфина до 5 млрд рублей это составит текущему курсу 405 млн. юаней или 3,5% от среднедневного оборота пары CNYRUB_TOM. Оценивая изменение предложения валюты со стороны государства, нужно учитывать особенности взаимодействия между ЗВР и ФНБ, но во второй половине месяца существует вероятность укрепления рубля до уровня ноябрьских минимумов (87,5 руб./долл. США).

( Читать дальше )

Инфляция в США выросла на 0.3% м/м (0.31% для базовой инфляции), что соответствует среднегодовой тенденции.

- 12 января 2024, 10:33

- |

Инфляция в США выросла на 0.3% м/м (0.31% для базовой инфляции), что соответствует среднегодовой тенденции.

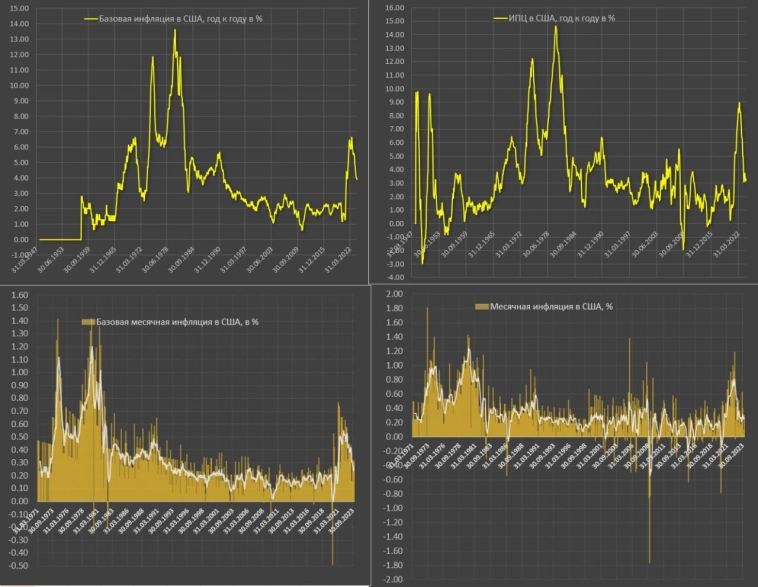

В период с 2015 по 2019 нормой считался рост цен на 0.15% в месяц для общего индекса потребительских цен и 0.17% для базовой инфляции. Аномалию 2020-2022 можно не брать в расчет, т.к. от дефляции резко перешли в рекордную за 40 лет инфляцию, а за последний год можно рассмотреть результаты.

ИПЦ в 2023 рос в темпах 0.27% в месяц, а базовая инфляция – 0.32%, а последние полгода получилось 0.27% и 0.26% соответственно, а за последние три месяца 0.15% (за счет фактора энергии) и 0.27% для базовой инфляции.

О чем это говорит? Нет существенного прогресса в замедлении инфляции. Резкое снижение годовой инфляции в полной мере обусловлено эффектом высокой базы 2022, но при оценке базовой инфляции замедление присутствует (0.38% среднемесячного прироста в первое полугодие 2023 и 0.26% во второе полугодие 2023), но в 1.5-1.6 раза выше нормы.

( Читать дальше )

США. Данные по инфляции за декабрь.

- 11 января 2024, 19:00

- |

#ФРС #SnP

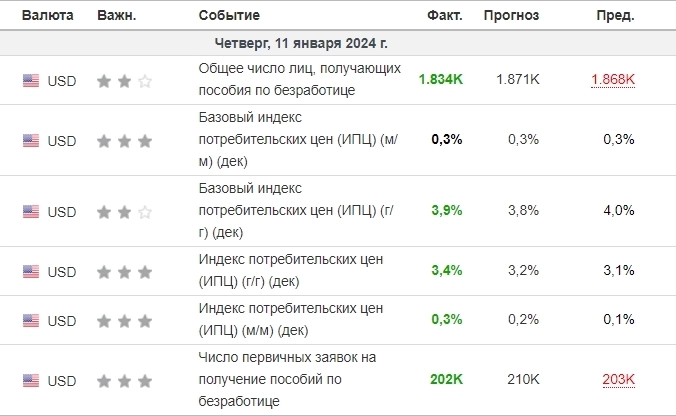

Вышли данные по инфляции за декабрь.

Базовый индекс потребительских цен (ИПЦ) г/г 3,9% прошлый показатель 4,4%, а ожидания были 3,8%

Индекс потребительских цен (ИПЦ) м/м 0,3%, ожидания были 0,2%, прошлый показатель 0,1%

Базовый уровень инфляции за декабрь г/г 0,3% прошлый показатель 0,3%

Уровень инфляции выше 3,1-3,2% — S&P500 — вниз!

🔼Инфляция в США в декабре оказалась выше ожиданий. Фундаментальный и технический анализ индекса доллара DXY.

- 11 января 2024, 17:17

- |

👉Не смотря на снижение цены на нефть, категория «энергия» в прошлом месяце вышла в плюс, причем сразу на +0,4%. Последние 2 месяца при этом сильно растет цена на электричество (+1,4% в ноябре и +1,3% в декабре).

👉Рост цен в услугах никак не хочет останавливаться и снова демонстрирует прирост +0,4% м/м.

( Читать дальше )

Инфляция в США в декабре ускорилась до 3,4%, ожидалось 3,2%

- 11 января 2024, 16:41

- |

Инфляция ускорилась по сравнению с 3,1% в ноябре.

Консенсус-прогноз, который приводит Trading Economics, предполагал менее значительное усиление инфляции — до 3,2%.

Всё в порядке - падаем...

- 11 января 2024, 16:40

- |

ru.investing.com/economic-calendar/cpi-733

ИПЦ США: предварительные данные указывают на позитивный сюрприз

- 11 января 2024, 16:05

- |

Валютный рынок и рынок гособлигаций США пребывает в нерешительности, движение цен заключено в диапазонах или напоминает затухающие колебания, что говорит о том, что вся важная информация вышедшая недавно учтена в ценах:

Большие надежды в определении дальнейшего тренда возлагаются на сегодняшний отчет по инфляции в США. Общая инфляция, как ожидается, незначительно ускорится: c 3.1% в ноябре до 3.2% в декабре. В то же время, базовая инфляция (которая исключает цены на продукты питания, топливо и другие волатильные компоненты), согласно консенсус прогнозу продолжит замедляться и составит 3.8% против 4% в предыдущем месяце. Рынки более чувствительны к сюрпризам в базовой инфляции, так как ее изменения сильнее влияют на политику ФРС: на это не раз указывали представители ЦБ, включая главу Пауэлла. Все дело в том, что, если основывать монетарную политику на данных с высокой степенью изменчивости, очевидно, что возрастет и изменчивость процентной ставки и других параметров политики ФРС. Ясно, что эта волатильность будет передаваться и в экономику, и на финансовые рынки, что точно не в интересах ЦБ, задача которого – наоборот, сглаживать колебания. Ниже представлен график общей и базовой инфляции: первая напоминает колебания вокруг тренда, который представляет собой базовая инфляция:

( Читать дальше )

Последние данные по инфляции будут опубликованы в четверг в 8:30 утра по восточному времени

- 11 января 2024, 14:08

- |

Поскольку инвесторы ищут подсказки о том, когда Федеральная резервная система начнет снижать процентные ставки.

Ожидается, что декабрьский индекс потребительских цен покажет небольшое увеличение годовой общей инфляции до 3,2% по сравнению с увеличением на 3,1%, наблюдавшимся месяцем ранее. Но если исключить волатильные категории продуктов питания и энергоносителей, экономисты ожидают, что «базовая» инфляция упадет до 3,8% в годовом исчислении с 4,0% месяцем ранее.

Результаты будут иметь решающее значение для инвесторов, которые со времени последнего отчета по индексу потребительских цен (ИПЦ) все чаще оценивают шансы на мягкую посадку – когда инфляция снизится до 2% без экономического спада. Такой результат может означать, что кампания центрального банка по повышению процентных ставок окончена и что он может начать снижать ставки, снижая стоимость заимствований для бизнеса и потребителей.

Экономисты Bank of America ожидают, что показатели общей и базовой инфляции немного превысят консенсус-прогноз. Но, по мнению экономической группы BofA, даже «базовый» индекс потребительских цен на уровне 3,9% в декабре может оставить дверь открытой для снижения ставки ФРС в марте.

( Читать дальше )

Брокер Стрифор: Индекс доллара пока остается в канале

- 08 января 2024, 11:56

- |

Неделя началась с хорошей новости по США. Байден объявил, что Конгресс США достиг соглашения, которое предотвратит шатдаун правительства. Демократы и республиканцы сумели договориться и согласовать бюджет в размере $1.59 трлн, но дополнительное финансирование, которое запрашивал Байден, в бюджет не вошло.

Другая важная новость этой недели – данные по инфляции по США. На этой неделе опубликуют цифры по индексу потребительских цен и индексу цен производителей, которые прогнозируются с небольшим ростом.

Прошлая неделя показала, что в Европе инфляция после многих месяцев снижения в декабре снова ускорилась на полпроцента. Так как базовая инфляция при этом снизилась, то можно сделать вывод, что основной вклад в рост цен внесло удорожание энергоносителей. Кроме того, из-за атак хуситов на суда в Красном море, стоимость морских перевозок из Азии в Европу в декабре возросла на 40%, что не могло не сказаться на потребительских ценах в регионе.

Но если на Европу влияют проблемы судоходства в Суэцком канале, то США страдают от другой напасти.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал