инфляция в России

Индекс потребительских цен в России снизился на 0,19% с начала августа, инфляция замедлилась до 4,16% с начала года. ЦБ на заседании 12 сентября может вновь сократить ставку на 1–2% — Ведомости

- 21 августа 2025, 07:27

- |

С 12 по 18 августа индекс потребительских цен (ИПЦ) снизился на 0,04%, продолжив дефляционный тренд, начавшийся в июле. С начала месяца цены упали на 0,19%, а годовая инфляция составила 4,16%. По оценке Минэкономразвития, в годовом выражении рост цен на 18 августа достиг 8,46%.

Наибольшее влияние оказало удешевление продовольствия: в среднем цены снизились на 0,2%. Существенно подешевели плодоовощи – на 3,7%, включая «борщевой набор»: картофель (-8,9%), помидоры (-7,4%), лук (-6,7%), свекла (-6,3%), капуста и морковь (-6,2%). Подешевели также масло, яйца и мука. Исключением стали огурцы, подорожавшие на 5,2%.

Непродовольственные товары, напротив, выросли в цене на 0,1%. При этом бытовая химия, стройматериалы и медикаменты продолжили дешеветь (на 0,06–0,1%). Услуги подорожали на 0,06%, главным образом за счет бытовых работ, тогда как санаторные и гостиничные услуги подешевели или остались на прежнем уровне.

Экономисты отмечают, что августовская дефляция носит сезонный характер, связанный с удешевлением плодоовощной продукции. По оценкам экспертов, снижение цен в августе составит около 0,25%. Последний раз аналогичный период продолжительной дефляции наблюдался летом 2022 года, когда цены снижались 11 недель подряд.

( Читать дальше )

- комментировать

- 252

- Комментарии ( 0 )

Ожидания цен вверх: сезон овощей маскирует картину

- 21 августа 2025, 06:53

- |

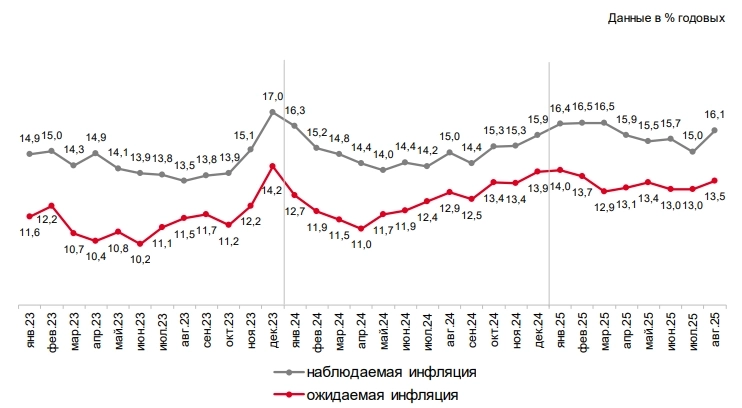

Вчера вышли свежие данные по инфляционным ожиданиям и наблюдаемой инфляции. Обе кривые вверх.

Фактическая инфляция последние месяцы, наоборот, показывала снижение: в недельных данных Росстата даже фиксировалась дефляция. На первый взгляд всё выглядело позитивно. Но если убрать сезонный фактор плодоовощей, которые сейчас резко дешевеют, картинка меняется: по прошлой неделе инфляция ускорилась до 0,12% против 0,09% неделей ранее. В услугах и не только рост цен продолжается — именно это и чувствуют люди, отсюда и разрыв между статистикой и ожиданиями.

Вывод простой: текущая дефляция — временная. Осенью, когда сезонный фактор уйдёт, проявится реальная динамика. Рынок уже почувствовал риск: вчера длинные ОФЗ с большой дюрацией просели больше чем на 1% за день (чуть ранее уже делал пост про хрупкую стабильность длинных ОФЗ: t.me/anti_trend/519).

Для ЦБ это сигнал. Инфляционные ожидания могут заставить регулятора взять паузу или снижать ставку более осторожно. Следующее заседание уже 12 сентября.

( Читать дальше )

Статистика, графики, новости - 21.08.2025 - снижение цен 5-ю неделю подряд

- 21 августа 2025, 05:20

- |

— Дефляция за неделю на 0,04%

— Трамп назвал Пуэлла слоупоком

— Что думают большие деньги про сентябрьскую ключевую ставку

— Индекс стоимости жизни в городах США. И где там Москва?

Доброе утро, всем привет!

Четверг. А значит, инфляция. А значит, завтра пятница.

( Читать дальше )

⚡️ Дефляция 5-ую неделю подряд, но есть нюанс...

- 21 августа 2025, 02:29

- |

Недельная инфляция (12–18 августа): −0,04% н/н

Недельная инфляция (12–18 августа): −0,04% н/н🔘Драйверы недели:

Овощи тянут вниз, но 🥒 огурцы +5,2% н/н выбиваются из сезона.

Бензин +0,4% н/н, с начала года +5,7% — риск для инерции цен.

🔘А вот и нюанс:

Инфляционные ожидания — 13,5% в августе (с 13,0% в июле)

Наблюдаемая инфляция — 16,1% (с 15%).

🗣️Фактическая инфляция охлаждается, но ожидания растут — это очень плохая комбинация для быстрого смягчения ДКП. ЦБ на основе таких данных может подождать с понижением ключевой ставки.

Приглашаю вас в свой Телеграм канал:

t.me/liqviid

Инфляция. Отдых в Турции. Отпуск в Турции за три года подорожал на 31,2%.

- 20 августа 2025, 23:13

- |

Аналитики сравнили средний чек на путевки для двоих на 7–10 ночей в мае-июле 2023, 2024 и 2025 годов. «Если в 2023-м средний чек на путевку за двоих составлял 120,8 тыс. руб., то в следующем году он вырос на 22,15% — до 147,5 тыс. руб., а в 2025-м — до 158,6 тыс. руб.», — говорится в исследовании.

В пятерку самых популярных у россиян турецких курортов вошли города Кемер и Аланья, поселки Бельдиби и Конаклы, а также регион Белек на южном побережье Средиземного моря.

t.me/rbc_news/128079

Статистика недельной инфляции Дефляция пятую неделю подряд

- 20 августа 2025, 21:06

- |

Статистика недельной инфляции

Дефляция пятую неделю подряд

С 12 по 18 августа дефляция 0,04%

с 5 по 11 августа дефляция 0,08%

с 29 июля по 4 августа дефляция 0,13%

c 22 по 28 июля дефляция 0,05%

с 15 по 21 июля дефляция 0,05%

с 8 по 14 июля 0,02%

с 1 по 7 июля 0,79%

(тарифная неделя, рост ЖКХ,

год назад инфляция за тарифную неделю была 0,66%)

с 24 по 30 июня = 0,07%

с 17 по 23 июня = 0,04%

с 10 по 16 июня = 0,04%

с 3 по 9 июня = 0,03%

с 27 мая по 2 июня = 0,05%

с 20 по 26 мая = 0,06%

с 13 по 19 мая = 0,07%

с 6 по 12 мая = 0,06%

с 29 апреля по 5 мая = 0,03%

с 22 по 28 апреля = 0,11%

с 15 по 21 апреля = 0,09%

c 8 по 14 апреля = 0,11%

с 1 по 7 апреля = 0,16%

с 25 по 31 марта = 0,20%

с 18 по 24 марта = 0,12%

с 11 по 17 марта = 0,06%

с 6 по 10 марта = 0,11%

ГОДОВАЯ ИНФЛЯЦИЯ В РФ НА 18 АВГУСТА ЗАМЕДЛИЛАСЬ ДО 8,49% С 8,58% НА 11 АВГУСТА,

СЛЕДУЕТ ИЗ ДАННЫХ РОССТАТА

Инфляция в июле 0,57%

Источник:

Росстат

Страна считает, что дефляция.

А у населения инфляционные ожидания выросли с 13,0 до 13,5%

Рост инфляционных ожиданий населения — это один из основных показателей,

( Читать дальше )

Инфляция сэр

- 20 августа 2025, 19:01

- |

Добавьте посту до 15 плюсов, если он достоин первой страницы. Стоит подписаться:

smart-lab.ru/my/master1/ почитайте, кстати.

Годовая инфляция в РФ на 18 августа замедлилась до 8,49% с 8,58% на 11 августа. Дефляция в РФ с 12 по 18 августа составила 0,04% против дефляции 0,08% неделей ранее — Росстат

- 20 августа 2025, 19:00

- |

Росстат — Инфляция в РФ

📉 Годовая инфляция в РФ на 18 августа замедлилась до 8,49% с 8,58% на 11 августа

📉 Дефляция в РФ с 12 по 18 августа составила 0,04% против дефляции 0,08% неделей ранее, с начала года цены выросли на 4,16%

Инфляционные ожидания инвесторов упали до минимума с 2020 года.

- 20 августа 2025, 17:51

- |

Сегодняшняя новость о росте инфляционных ожиданий населения с 13% до 13,5% стала одной из причин коррекции на рынке ОФЗ.

На этом фоне стоит обратить внимание, что за последний месяц рыночный индикатор инфляционных ожиданий – 3Y Breakeven rate резко снизился до минимума с середины 2020 года. 12 августа он опускался ниже 3% годовых.

Что такое breakeven rate?

Breakeven Rate (BEI) — это рыночный индикатор того, какую инфляцию в среднем ожидают участники рынка на определенный срок (2, 5, 10 лет), определяемый как разница между номинальной доходностью обычных и реальной доходностью инфляционных государственных облигаций с одинаковым сроком до погашения.

Например, доходность номинальных ОФЗ серии 26212 с погашением в начале 2028 года ~ 13% годовых. Реальная доходность по инфляционному выпуску ОФЗ 52002 ~10%. Держатели инфляционных выпусков помимо реальной доходности получают инфляционную индексацию. Если средняя инфляция до 2028 года окажется выше 3%, то совокупный доход держателей инфляционной серии окажется выше 13% годовых, т.е. больше чем по фиксированным ОФЗ, если ниже – то наоборот.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал