индекс доллара

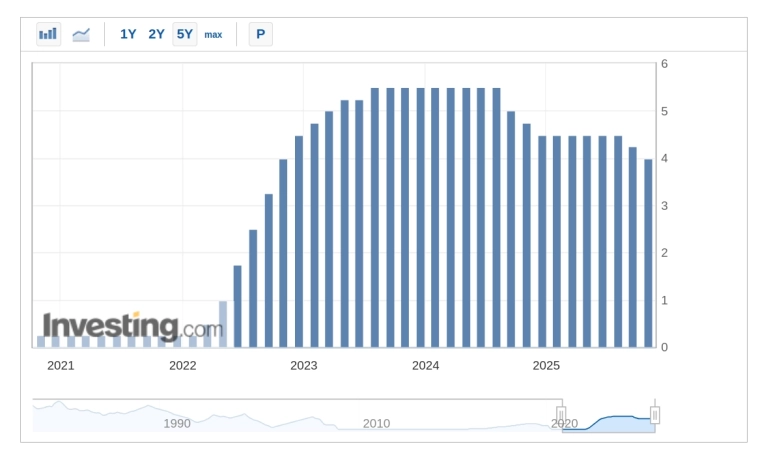

DXY у ключевой поддержки: шорт-сквиз или новый этап распродажи?

- 04 декабря 2025, 19:05

- |

Индекс доллара DXY плавно дрейфует в область месячного минимума в районе 98,50. Однако ослабление доллара на FX неравномерно: EURUSD стоит около цены открытия дня, фунт лишь слегка прибавляет, а наибольший прогресс показывают JPY и AUD. Динамика подсказывает, что рынок больше учитывает в ценах локальные истории — от японской «нормализации» политики, до переоценки инфляции в Австралии и бюджетных рисков в Великобритании.

Американская макростатистика при этом противоречива: первичные заявки на пособие по безработице неожиданно снизились до 191К за неделю против ожиданий 220К. Но параллельно ADP показал сокращение рабочих мест на 32К в частном секторе в ноябре при консенсусе 5К. Индексы активности, например PMI от ISM в сфере услуг вырос до 52,6 пункта, хотя от него ждали снижения до 52,1 с предыдущих 52,4. Если это не создает интригу по поводу предстоящего решения американского ЦБ 10 декабря, то по крайней мере оставляет под вопросом, какую коммуникацию выберет ФРС по поводу траектории монетарной политики в новом году.

( Читать дальше )

- комментировать

- 3.1К

- Комментарии ( 0 )

Метод Геллы. Зима пришла! (DXY, индекс $)

- 01 декабря 2025, 12:02

- |

гражданин начальничок!

Всем привет и трям!!! Ура, пришла ЗИМА! Сегодня 1 декабря! Плавно заходим на последний месяц в этом году. Всё, через 30 дней наступит 2026 год. Закрываем год, подводим итоги, и делаем задел на следующий год. Ну пра, не одним же днем живем. То, что посеем сегодня, «урожай» начнем собирать уже через пару месяцев. Поэтому не расслабляемся — отработаем этот месяц в полную силу!

ПОГНАЛИ!!!!

ЛИРИКА.

А знаете что, не так то плохо этот год и прошел. Хоть все и троллят Донни, и ржут над ним, но всё-таки он молодец. Он реально расшевелил мировое болото. При том ВЕЗДЕ. Да, понятно, у него свой интерес. Денежный. Он ни разу не мать Тереза. Хотя, как читала, Тереза еще та меркантильная с**а была.(( Тут хоть не скрывает свои интересы. Всё честно, открыто и доступно.

И что мы имеем на конец года? На БВ — затишье и относительный мир. РФ/Украина — подходим к мирному договору. Может не так быстро, как хочется, но движуха пошла. Если не будут тормозить отдельные товарищи, то через полгода ± план примут, и все мы выдохнем. Сейчас активно работают над пунктами: сокращая, добавляя, изменяя. По слухам, сократили до 19 пунктов.

( Читать дальше )

Индекс доллара может потерять еще 13,5% за оставшийся срок президентства Трампа к уже потерянным 7% в 2025 г. — Стивен Джен, глава лондонской Eurizon SLJ Capital

- 12 ноября 2025, 11:07

- |

Несмотря на недавнее укрепление, доллар сохраняет нисходящий тренд, считает Стивен Джен, автор «теории долларовой улыбки». По его оценке, к уже потерянным 7% в 2025 году индекс доллара может потерять еще 13,5% — это худший результат за восемь лет.

«Следующее крупное движение доллара будет вниз», — уверен Джен. Стимулом для ослабления станет ускорение роста экономик за пределами США, а также мягкая политика ФРС и непредсказуемая торговая стратегия Трампа.

Ослабление доллара соответствует модели «улыбки»: валюта слабеет, когда рост в США умерен на фоне других стран. «В прошлом году наш прогноз был преждевременным, но теперь Европа демонстрирует восстановление, а Китай остается сверхконкурентоспособным», — пояснил он.

Джен также полагает, что администрация Трампа заинтересована в слабом долларе для поддержки экспорта. Одновременно снижение доверия к резервным валютам подпитывает спрос на золото и биткоин, и этот тренд, вероятно, продолжится.

( Читать дальше )

Конец бычьего цикла в BTCUSD

- 07 ноября 2025, 16:17

- |

( Читать дальше )

Доллар может упасть на 40% как это было в 2001-2008 гг — RBC Capital Markets

- 07 ноября 2025, 10:23

- |

По данным RBC Capital Markets, трейдеров ждет продолжительная распродажа доллара, которая может напоминать цикл интернет-пузыря, когда поддерживающие факторы развернутся в противоположную сторону.

В этом году доллар уже пострадал от политической неопределённости вокруг Дональда Трампа, но поддержан ростом фондового рынка и притоком капитала в американские активы от международных инвесторов, в основном крупных пассивных фондов.

Валютный стратег RBC Ричард Кочинос отмечает, что эти игроки два десятилетия предпочитали дорожающие американские активы, особенно акции, что укрепляло доллар. «Эта стратегия была успешной, но сейчас создаёт риски. Значительное изменение спроса может серьёзно повлиять на валютный рынок», — подчёркивает он.

После шока капитал начнёт диверсифицироваться, как после сдувания интернет-пузыря в 2000 году, что предвещает глубокий спад доллара, сопоставимый с падением на 40% в 2001-2008 гг.

Кочинос также указывает на высокие оценки активов, меняющиеся торговые парадигмы и смещение зон безопасности как на факторы давления на доллар. «Долгосрочное управление рисками должно стать главным приоритетом, когда мы войдём в 2026 год», — отмечает он.

( Читать дальше )

Инвесторы, стремящиеся получить прибыль когда американские акции растут, а потери на рынке казначейских облигаций остаются под контролем, могут рассмотреть стратегию игры на понижение доллара

- 22 октября 2025, 09:26

- |

Инвесторы, стремящиеся получить прибыль в условиях, когда американские акции растут, а потери на рынке казначейских облигаций остаются под контролем, могут рассмотреть стратегию игры на понижение доллара, согласно новому исследованию, опубликованному Morgan Stanley.

В ходе анализа восьми сценариев, включающих взаимосвязь американской валюты с ежедневной доходностью индекса S&P 500 и эталонных 10-летних казначейских облигаций, Morgan Stanley обратил внимание на динамику доллара по отношению к другим активам. В начале года доллар упал вместе с акциями, отклонившись от своей традиционной роли валюты-убежища. Однако с тех пор отрицательная корреляция между долларом и акциями вернулась: индекс S&P 500 достиг нового рекорда в начале текущего месяца, несмотря на слабую динамику американской валюты.

«Корреляция доллара с риском и процентными ставками со временем менялась», — отмечают Молли Николин и Эндрю Уотрус в отчёте от 20 октября. «Идентификация повторяющихся паттернов позволяет инвесторам выявлять закономерности в макроэкономических циклах».

( Читать дальше )

Внешний фон Рост инфляционных ожиданий в США Рост индекса доллара

- 09 октября 2025, 18:37

- |

Внешний фон

США

Сырьё

EURUSD

На год вперед американцы ждут инфляцию уже в 3.38% vs 3.2% и 3.09% двумя месяцами ранее, а на три года вперёд ИО после некоторой паузы вновь стали расти, и составили до 3.05% vs 3.0% и 3.0%.

У ФРС таргет по инфляции 2%

Интересно,

как ФРС собирается снижать ставку ?

Чтобы превратить доллар США в зимбабвийский доллар ?

Трамп мечтает о ставке 1%.

Т.к. каждый процент ставки — это экономия $360 млрд на обслуживании долга

Очень помогла бы коррекция в США.

Обычно, во время коррекций в США падает и сырьё.

Ближайшие заседания ФРС

28 — 29 октября

9 — 10 декабря

Растёт индекс доллара

EUR/USD уже 1,1565

Раньше рост индекса доллара — это был признак опасности на фондовом и сырьевом рынках !

Капитализация публичных компаний США / ВВП США > 200%

Исторический максимум

Индекс доллара (eur-usd) . Долгосрочный разворот.

- 09 октября 2025, 16:37

- |

В последнем обновлении 3 месяца назад делался такой вывод : «Сделали цель 1.175, однако скорее всего рост на этом не закончился. Ожидается локальная коррекция и движение на 1.19. Разворот рассматривается пока только как альтернатива. » . После продолжительного движения в боковике быстро сделали 1.1919 и пошли вниз.

Долгосрочный график не изменился. Сделали ожидаемую цель, протестировали верхнюю границу коррекционного канала, после началось ожидаемое снижение. Для подтверждения разворота важно, чтобы выполнилось несколько условий.

1.Четкий импульс вниз с пробитием 1.14. Если это произойдет, то его вероятность серьёзно увеличится. 2. Следующая важная зона в районе паритета, это уровень 1.0643 и нижняя граница канала. При закреплении ниже основной целью станет отметка 0.739 ( промежуточная 0.9124) .

С точки зрения циклического анализа формирование долгосрочного минимума по индексу доллара 17.09 выглядит почти идеально т.к. совпали минимумы всех циклов от краткосрочного до 4-летнего. В будущем, развитие циклической картины в краткосроке и среднесроке станет сигналом для подтверждения .

( Читать дальше )

Доллар готовится к сильной неделе с начала августа, так как устойчивые данные из США заставили трейдеров пересмотреть прогнозы по снижению ставок ФРС

- 26 сентября 2025, 14:53

- |

Доллар готовится к самой значительной неделе с августа благодаря устойчивым данным из США, заставившим трейдеров пересмотреть прогнозы по снижению ставок ФРС. Bloomberg Dollar Spot Index вырос на 0,7% за неделю, а доходность двухлетних облигаций может показать максимальный рост с июля. После сильных данных по занятости и экономике шансы на два снижения ставки до конца года стали неопределенными. В пятницу ждут индекс цен PCE, ключевой для ФРС.

Стратеги Danske Bank прогнозируют дальнейший рост доллара и доходности облигаций. Неожиданный скачок PCE может усилить восходящий тренд доллара.

«Для давления на доллар нужны негативные данные», — отметил Дэвид Форрестер из Credit Agricole. Рынки опционов показывают оптимизм по доллару, а хедж-фонды снижают попытки сдерживать его рост. Доллар достиг максимумов с мая против канадского доллара, с апреля против новозеландского и почти за два месяца против иены.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал