инвестиции

Куда идет РФ рынок?

- 30 мая 2024, 19:21

- |

❌ Фундамент сломлен. Закрытие индекса под 3300.

За все время коррекции индекс, на основной торговой сессии ни разу не закрывался ниже 3300, однако сегодня именно тот случай. ПЕРВОЕ закрытие под 3300. В этом ничего хорошего нет.

➕ Плюс ко всему, закрытие красной свечой, распродаваемой под закрытие, так еще и с фитилем сверху. Смотря же чуть шире, на дневном графике есть и медвежье поглощение. (То есть вчерашнюю единственную зеленую свечу съели сегодняшней красной), что также является признаком слабости.

Если вечерняя сессия не исправит ситуацию, то с огромной вероятностью будет коррекция ММВБ до «Золотых отметок» 3200 — 3240, где как по мне уже нужно будет закупаться.

📝 Ситуация динамичная, а значит быстро меняется, отсюда есть два варианта. Сидеть, ждать или подстроиться. Я жду коррекцию по индексу до ключевых отметок 3200 — 3240, там уже посмотрим по ситуации.

Всем отличного вечера! 🤝

Этот пост Я взял из своего телеграм канала, который находится только тут — t.me/TraderWB

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Обновленный портфель. Добавил новую компанию. Акции РФ

- 30 мая 2024, 16:36

- |

Салют, мои маленькие любители инвестиций!

Недавно делал обзор на свой портфель с комментариями по позам (более подробно) тут: smart-lab.ru/blog/1019168.php

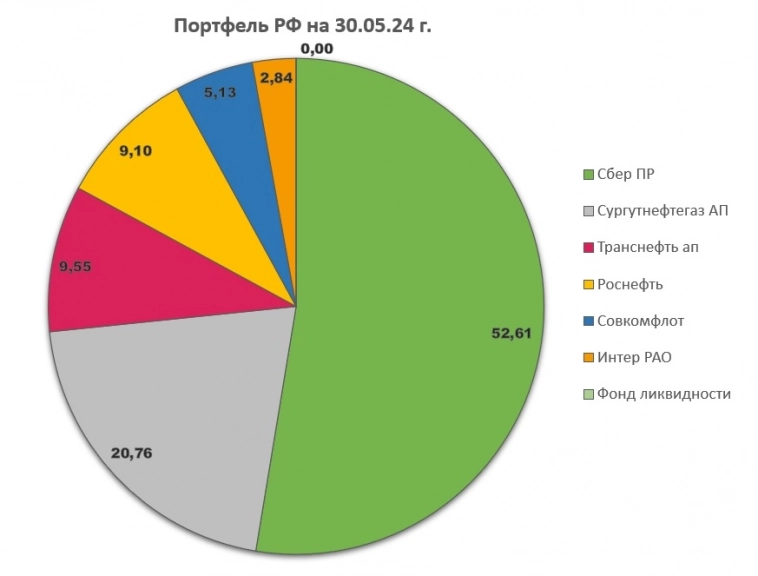

Сейчас, в моменте он выглядит так:

Зарезал 🔪, как писал и планировал 19.05.24 г., последнюю МРСКашку (дочку Россетей) в портфеле на рекомендации дивов.

Префы Сбера и Сургута самые старые позы, набранные по вкусным цена на проливах, повторяться не буду, писал в прошлом обзоре про них..

Спекулятивные деньги от продаж МРСКашек, как писал о своих покупках на днях тут: smart-lab.ru/blog/1022242.php

перекладывал в крепкие компании (кроме Сбера и СНГ — их давно не докупаю), покупал (в том посте все есть) Транснефть, Роснефть и Совкомфлот

Так в префах Транснефти увеличена поза к предыдущей почти в 3,5 раза, теперь доля от рюкзака составляет 9,55%

В Роснефти в 1,9 раз, доля теперь — 9,1%

В Совкомфлоте в 1,75 раза, доля — 5,13%

По Роснефти и Совкомфлоту с тех пор рекомендованы давно посчитанные и ожидаемые дивы 29 и 11,27 руб. на акцию соответственно (ушло по 50% от ЧП без сюрпризов)

( Читать дальше )

ФосАгро отчиталась за I кв. 2024г. — экспортные пошлины продолжают проедать FCF, как итог дивиденды заплатят в долг. Повышение НДПИ — выход.

- 30 мая 2024, 14:17

- |

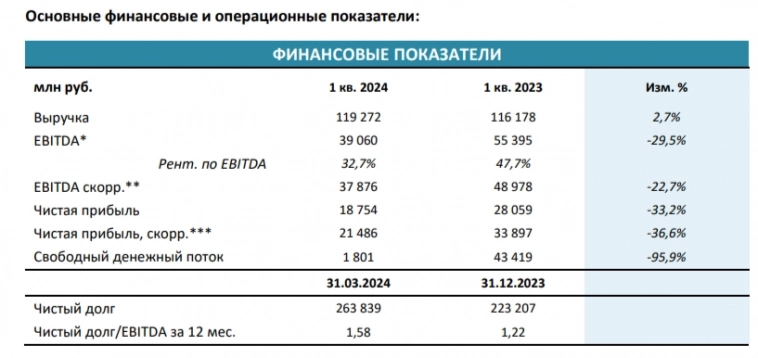

🌾 ФосАгро отчиталась за I кв. 2024 г. по МСФО, в данном отчёте наглядно можно увидеть, как экспортные пошлины (ввели после взлёта цен на удобрения, но вот беда, цены скорректировались) негативно влияют на компанию:

🔵 Выручка — 119,3₽ млрд (+2,7% г/г) немного подросла, отражая стабилизацию цен на продукцию и роста объёма продукции. А вот операционная существенно снизилась — 29,8₽ млрд (-37,3% г/г) из-за подскочившей себестоимости реализации — 73,1₽ млрд (-29,1% г/г), куда входит экспортная пошлина (также стоит отметить подскочившую зарплату).

🔵 Снижение чистой прибыли не должно у вас вызывать удивление — 18,7₽ млрд (-33,2% г/г). Надо отметить, что убыток по курсовым разницам сократился в 3, на это влияют долги, номинированные в валюте. Но ахово растёт обслуживания долга — 3₽ млрд (+87,5% г/г), как вы понимаете чистый долг продолжил свой рост и составил 263,8₽ млрд (+18,2% г/г), всему виной CAPEX и дивиденды. Соотношение чистый долг/EBITDA — 1,58х.

( Читать дальше )

Портфельные инвестиции как торговая система для самых ленивых

- 30 мая 2024, 14:08

- |

В продолжении разговора о пассивных инвестициях без розовых очков ( smart-lab.ru/blog/1020818.php и smart-lab.ru/blog/1021425.php ).

Есть такая известная штука, как ребаланс в пассивных портфельных инвестициях. Считается, что он дает дополнительную денежку. Дополнительную к чему?

Например, у вас портфель 33% акций, 33% облигаций, 33% золото. Допустим, акции дают 4% годовых реальной (сверх инфляции) доходности, облигации 2%, золото 0%. Каждый год мы возвращаем портфель к этим же пропорциям. Доходность такой конструкции вроде бы (4+2+0)/3=2%. Но считается, что ребаланс даст еще немного сверх, или много. При мне называли разные цифры, от 1% (похоже на правду) до 10% (явная упоротость, но на истории можно подогнать и под это).

Дает или нет? Честно скажу — не знаю. На истории вроде бы да, но… С точки зрения математики, слишком мало данных. Вот этот ребаланс, если говорить языком трейдинга, по сути контртрендовая система на годовом таймфрейме. На российском рынке это 30 операций, слишком мало, чтобы судить. На американском побольше, но все равно до 100. Алгошники на таком количестве данных просто не берут систему в работу, слишком мало.

( Читать дальше )

Вызов брошен!! Или куда вложить миллион начав инвестировать прямо сейчас....

- 30 мая 2024, 12:56

- |

- НЛМК

- Сургутнефтегаз (преф.)

- Северсталь

- Лукойл

- СБЕР

- Газпром нефть

- Татнефть

- МТС

- Транснефть

- Роснефть

- Совкомфлот

- Магнит

- Московская биржа

- Ростелеком

Единственная предложенная альтернатива была выдвинута Дмитрием Романовым. Туда вошли: Полюс, МТС, Русаква, Х5, Россети, МТС банк, БСП, Сбер, Роснефть, Лукойл, Татнефть(преф), Сургут (преф), Северсталь, Элемент.

Учитывая что сейчас Х5 и Элемент еще не торгуются в составе портфеля был оставлен денежный резерв вложенный в LQDT, который при открытии торговли будет разделен между Элементом и Х5

( Читать дальше )

ВТБ отчитался за апрель 2024г., прибыль возросла на десятки % по сравнению с 2023г., но это обманчиво. Ждём продажу заблокированных активов

- 30 мая 2024, 12:32

- |

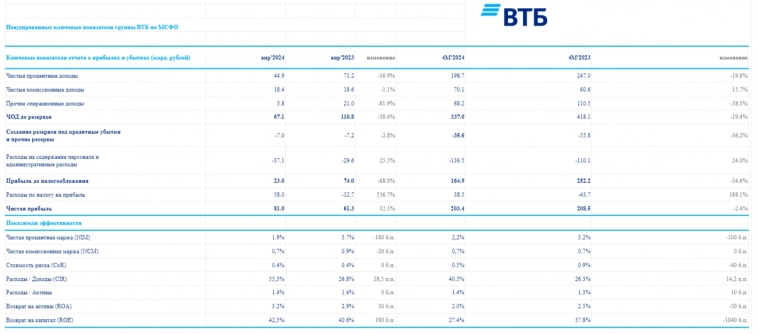

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за апрель 2024 г. и они оказались занимательными (заложенные разовые эффекты по увеличению прибыли начали происходить). Если рассматривать чистую прибыль за 4 месяца относительно прошлого года, то, естественно, она снизилась (-2,4%, всё ещё впереди), потому что сейчас мы имеем несколько «ограничений» для заработка в финансовом секторе:

💳 Высокая ключевая ставка остудила спрос на вторичную ипотеку, корректировка же параметров льготных ипотечных программ помогла сделать эту льготу более адресной, но всё ещё впереди, с 1 июля льготную ипотеку всё-таки свернут, а значит, прибыль должна уменьшиться от данного сегмента.

💳 Как не странно, ужесточение макропруденциальных лимитов/надбавок и высокая ключевая ставка влияет на различные банки по-разному, если рассматривать в целом банковский сектор, то в потреб. кредитовании и автокредитовании за последние 2 месяца спрос усилился, но ВТБ в данном сегменте не показало какой-то сверх прибыли. Дальше больше, ЦБ повышает с 1 июля 2024 г. надбавки к коэффициентам риска по необеспеченным потребительским кредитам и устанавливает надбавки по автокредитам, помимо этого в июне будет обсуждаться повышение ставки (базовый сценарий 1%, но могут накинуть 2-3%).

( Читать дальше )

Совокупные активы лизинговых компаний в 2023 году составили 7,1 трлн руб. Основной объем бизнеса сконцентрирован в топ-10 компаниях, входящих в крупнейшие банковские группы - Ъ

- 30 мая 2024, 08:44

- |

Согласно отчету «Эксперт РА», совокупные активы лизинговых компаний по новым стандартам бухгалтерской отчетности в 2023 году составили 7,1 трлн руб. Активы, переданные в операционную аренду, выросли на 50%, достигнув 4,8 трлн руб. Прибыль отрасли составила 224 млрд руб. Основной объем бизнеса сконцентрирован в топ-10 компаниях, входящих в крупнейшие банковские группы.

Согласно отчету «Эксперт РА», на конец 2024 года ожидается снижение темпов роста инвестиций и активов. Концентрация совокупного объема инвестиций в лизинг и активов в топ-10 участников рынка составляет 77%. Прирост прибыли отрасли за 2023 год составил около 16%, достигнув 224 млрд руб. Средняя рентабельность активов составила 3,6%, рентабельность капитала — 19%.

Источник: www.kommersant.ru/doc/6730430?from=doc_lk

Венчурный фонд Восход в партнерстве с Альфа-банком и Тинькофф запустил фонд pre-IPO на 4 млрд руб - Ведомости

- 30 мая 2024, 07:30

- |

Венчурный фонд «Восход» (группа «Интеррос»), совместно с Альфа-банком, УК «Альфа-капитал», банком «Тинькофф» и ООО «Тинькофф капитал» запустил фонд pre-IPO размером 4 млрд руб. Об этом сообщил управляющий партнер фонда Руслан Саркисов.

Фонд будет инвестировать в технологические компании, которые уже доказали свою эффективность и планируют выход на публичный рынок в течение 2-4 лет. Средний объем инвестиций в одну компанию составит около 400 млн руб., что позволит фонду включать не менее 10 проектов. Управляющие планируют приобретать 5-10% акционерного капитала.

Выходы из инвестиций предполагаются на этапе IPO. Инвестиционный цикл составит минимум шесть лет, однако возможны более ранние выплаты по мере выхода из капитала портфельных компаний.

В фокусе фонда – направления с высоким коммерческим потенциалом, такие как новая мобильность, образовательные технологии, медицинские и биотехнологии, агротехнологии, робототехника, кибербезопасность и промышленное ПО. Средства фонда сформированы из вкладов клиентов «А-клуба» (закрытое деловое сообщество Альфа-банка), УК «Альфа-капитал», клиентов банка «Тинькофф» и средств фонда «Восход».

( Читать дальше )

Удивительно, но 💯 % факт со сложным процентом Лукойла.

- 29 мая 2024, 20:07

- |

Давайте разберёмся вместе.

Сложный процент (капитализация процентов) — это начисление процентов не только на первоначальную сумму, но и на проценты, начисленные за прошедшие периоды времени. Иными словами, это постепенное присоединение накопленных процентов к основной сумме для дальнейшего начисления процентов.

Давайте разберёмся на примере акций Лукойла, как работает сложный процент.

В декабре 2023 года, аккурат под новый год 🎄 Лукойл выплатил дивидендами 285 тысяч рублей.

А уже в мае 2024 года получил 350 тысяч рублей. А вот прогноз на декабрь 2024 года уже составляет 416 тыс рублей.

Но около 200 тыс майских дивидендов на данный момент не инвестированы в Лукойл. Они лежат в облигациях. Жду повышения ключевой ставки и возможно буду инвестировать.

Но уже по этим цифрам понятно, Лукойл несёт сложный процент. И если взять промежуток времени с декабря 2023 по декабрь 2024 года, то дивидендами получается 1 млн 51 тыс рублей. ЗА ГОД!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал