инвестиции

Инвестиции. часть 2.

- 19 июля 2021, 16:43

- |

На текущий момент согласовал, с корректировками.

Опубликую, согласованную ТС, чтобы не вводить народ в заблуждение и не было лишних вопросов.

1. Лимиты.

Общий лимит по активам 500 тыс единиц. Под единицей понимается, как бакс, так и евро.

Все что выше 500 тыс единиц, уходит в недвижимость и предметы потребления.

По мимо общего лимита, есть лимит по активам, в зависимости от срока — до 6 мес и расходные, до 1,5 года, до 2,5 лет, до 3,5 лет.

2,5 года это ОФЗ-н, 3,5 года это ОФЗ.

И по типу, акции — до 100 тыс, ОФЗ (ОФЗ-н) — до 200 тыс, вклады и наличка — без ограничения. ИИС — строго под вычет.

Так же есть лимиты по банкам и брокерам. По основным контрагентам лимит до 100 тыс единиц/банк (брокер) на 3 физиков.

2. Валюта.

Валюту закупаю, при разнице ставок по рублевым и валютным вкладам менее 10% годовых (чистыми). Разница исчисляется исходя из роста курса от среднего значения 5 лет назад к текущему курсу. Сейчас это 8% годовых. Но взяли минимальную 10% годовых.

( Читать дальше )

- комментировать

- ★20

- Комментарии ( 13 )

Обзор рынка акций за неделю (ФГ "ФИНАМ"). Ухудшение потребительских настроений привело к коррекции на рынках

- 19 июля 2021, 13:38

- |

Минувшая неделя ознаменовалась коррекцией на подавляющем числе мировых фондовых площадок. Главными факторами ухудшения настроения инвесторов стали скачок заболеваемости Covid-19 в ряде стран и растущая потребительская неуверенность на фоне высоких значений инфляции. Альянс ОПЕК+, тем временем, пришел к соглашению по темпам наращивания добычи нефти, а Джей Пауэлл вновь заверил Конгресс США в том, что ФРС прекрасно осведомлена о ценовых рисках и готова прибегнуть к широкому арсеналу инструментов для их митигации в случае необходимости.

По итогам недели Dow Jones Industrial Average снизился на 0,88%, индекс широкого рынка Standard & Poor's 500 стал легче на 1,31%, а Nasdaq Composite упал на 2,08%. Немецкий индекс DAX, в свою очередь, опустился на 1,58%, британский FTSE 100 ослаб на 1,65%, и лишь китайский CSI 300 завершил неделю умеренным ростом, на 0,50%. Долларовый индекс DXY закрылся на уровне 92,66 пункта, выиграв за неделю 0,58%, а валютная пара EUR/USD ослабла на 0,51% до 1,1812.

Доходность 10-летних облигаций США за неделю упала на 9,4 б. п. до 1,269%, британских 10-летних Gilts – на 3,4 б. п. до 0,627%, 10-летних немецких бондов – на 5,9 б. п. до -0,351%.

( Читать дальше )

Обзор долгового рынка за неделю (ФГ "ФИНАМ"). Российские евробонды – на полугодовых ценовых максимумах

- 19 июля 2021, 12:59

- |

Обзор российского рынка

За исключением Турции, рынки долларовых еврооблигаций развивающихся стран провели прошлую неделю достаточно спокойно, поддерживаемые в целом позитивной динамикой в сегменте UST. Доходности американских трежерис продолжают находиться у февральских минимумов.

Petropavlovsk объявил тендер по выкупу бондов с погашением в 2022 году на сумму до $200 млн. Цена выкупа – 102,5% от номинала. Кроме того, компания предлагает премию в $30 на облигацию номиналом $1000 за раннее согласие на участие в тендере. Прием заявок на участие в тендере – до 9 августа; ранний дедлайн – 26 июля.

Позитив на рынке трежерис ослабляет давление на рынки долларовых евробондов развивающихся стран. Российские евробонды – на полугодовых ценовых максимумах. Впрочем, все это пока касается только суверенных бумаг – «сезон отпусков» в корпоративном сегменте в самом разгаре.

Recommendation list (российский риск)

Ниже приведены наиболее интересные, на наш взгляд, текущие идеи в российском сегменте еврооблигаций с точки зрения сочетания риска и доходности.

( Читать дальше )

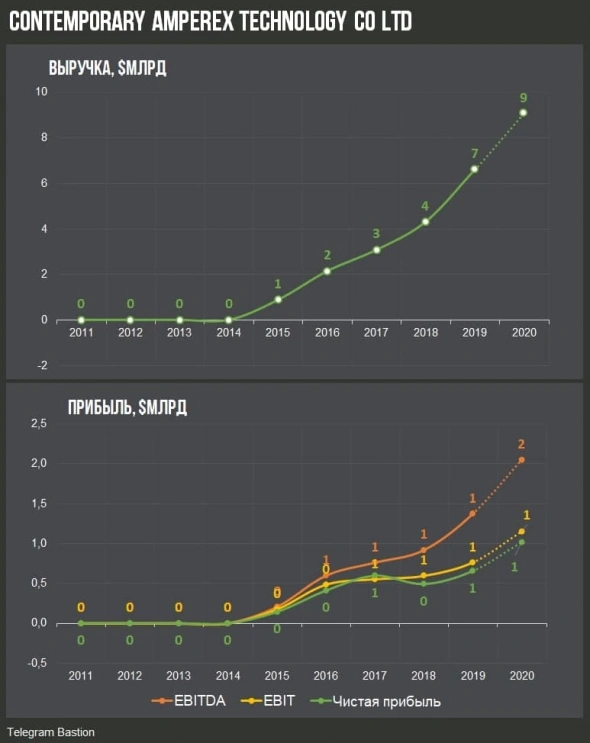

Кто делает батареи для электромобилей Tesla? Китайская CATL достигла стоимости в $200 млрд.

- 19 июля 2021, 11:15

- |

В этом году акции китайского производителя батарей для электромобилей Contemporary Amperex Technology (CATL) выросли на 62%, а капитализация достигла $200 млрд. Компания стала самой дорогой в секторе поставщиков EV-компонентов. Тем не менее, ее имя до сих пор мало известно широкой публике. Несколько наблюдений о CATL на основе статей в The Wall Street Journal и Bloomberg:

1. CATL основана 2011 году инженером Цзэн Юйцюнем в городе Ниндэ. Почти всю свою карьеру Цзэн Юйцюнь проработал в компании Amperex Technology или ATL, китайском подразделении японской TDK, производившей аккумуляторы для бытовой электроники. Предприниматель уловил настроения китайских властей, которые в следующее десятилетие стали щедро субсидировать отрасль электромобилей.

2. На текущий момент CATL занимает 1-е место в мире по количеству установленных батарей на электромобилях. Она является основным поставщиком для китайских производителей NIO, XPeng и Li Auto. Недавно компания продлила соглашение с Tesla, по которому будет поставлять аккумуляторы на завод в Шанхае до 2025 года. CATL также будет основным поставщиком батарей для электромобилей Mercedes-Benz.

( Читать дальше )

Годовой отчет ОВК. Что интересного в кейсе вагоностроителя

- 19 июля 2021, 06:55

- |

Подводя итоги ушедшего 2020 года, компания выделяет, в том числе следующее:

1. НПК «Объединенная Вагонная Компания» вышла на железнодорожный рынок Азербайджана, подписав два договора на поставку первых для железных дорог Азербайджана вагонов тихвинского производства на тележках 25 тс с операторами «Союзконтакт-Транс» и «АТУ ТРАНС»

Эта важная информация, так как экспортное направление деятельности позволяет снизить зависимость производства от внутреннего рынка. Но дело в том, что «русская колея» это, колея которая установлена, как правило, в странах бывшего СССР.

Но в 2019 году у Азербайджана появилось желание стать «коридором» для железнодорожных перевозок между Россией, Турцией, Средиземноморья и Юго-Восточной Европы. Вот ссылка на статью из Спутника. И вот уже свежая

( Читать дальше )

Сколько реально стоят кредиты бизнесу в США?

- 18 июля 2021, 21:43

- |

Я недавно писал восторженный отзыв про мега-юникорн Pipe, который сразу дает SaaS-стартапам денег за год подписной выручки вперед со скидкой 9-10%.

Т.е. они покупают $1M будущей годовой выручки за $900k, а эквайринг переключают на свой счет.

Я все думал: где же собака зарыта, ну не может работать небанковское кредитование по таким низким ставкам. И сравнил графики платежей по кредитам:

1. Обычный Pipe в формате покупки выручки за год вперед за минус 9-10%.

( Читать дальше )

При инвестировании вы оглядываетесь на свои принципы/ на имидж и репутацию компании?

- 18 июля 2021, 15:31

- |

При инвестировании вы оглядываетесь на свои принципы/ на имидж и репутацию компании?

1) я люблю облигации, но не хочу держать ОФЗ — спонсировать бюджет государства

2) я не буду покупать акции ExxonMobil, так как у компании плохая репутация в Мире и среди экологов

Трейдинг или Инвестиции

- 17 июля 2021, 19:46

- |

Прибыль TSMC не оправдала ожидания Wall Street

- 17 июля 2021, 19:37

- |

Taiwan Semiconductor Manufacturing Company Ltd. (TSMC) в четверг опубликовала отчёт за 2 кв. 2021 г. (2Q21). Чистая выручка выросла на 19,8% до 372,15 млрд тайваньских долларов (TWD). В долларах США выручка выросла на 28% и составила $13,29 млрд. Чистая прибыль в расчёте на 1 акцию 5,18 TWD в сравнении с 4,66 TWD во 2Q20. Аналитики в среднем прогнозировали выручку 371,7 млрд TWD и EPS 5,23 TWD.

Выручка в разбивке по технологиям: 5нм — 18% (0% годом ранее), 7нм — 31% (36% во 2Q20), 16нм — 14% (18% годом ранее). Выручка по платформам: смартфоны 42% (47% во 2Q20), высоко производительные вычисления 39% (против 33% годом ранее), интернет вещей 8% (без изменений). География продаж: Северная Америка 64% (58% во 2Q20), Азиатско-Тихоокеанский регион 15% (10% годом ранее), Китай 11% (21% во 2Q20), регион “Европа, Африка и Ближний Восток” 6% (без изменений), Япония 4% (5% годом ранее).

Денежные средства и к/с фин.вложения составили 870,8 млрд TWD, чистый долг отрицательный. Свободный денежный поток (FCF) составил 20,47 млрд TWD по сравнению с 43,64 млрд TWD во 2Q20. Валовая прибыль (gross margin) 50%, тогда как аналитики прогнозировали 51%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал