инвестиции

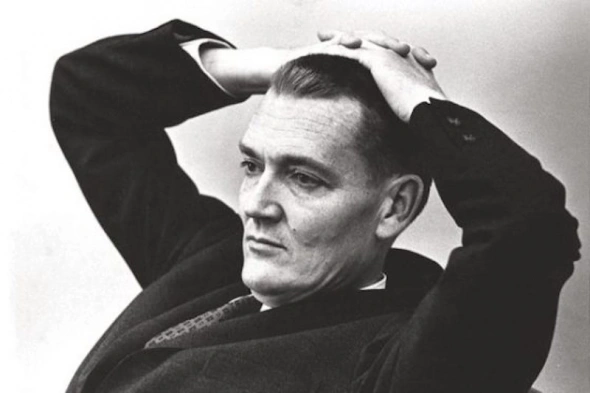

10 самых умных мыслей об инвестировании от Джона Богла

- 18 октября 2021, 11:36

- |

Джон Богл создал первый, широко доступный, индексный фонд (Vanguard 500 Index Fund) и неустанно работал над снижением инвестиционных затрат, вынудив другие паевые инвестиционные фонды последовать его примеру. Не будет преувеличением сказать, что Богл сделал для индивидуальных инвесторов больше, чем кто-либо из когда-либо живших.

Вот что о нем говорил Уоррен Баффет:

«Если когда-нибудь будет воздвигнута статуя в честь человека, который больше всего сделал для частных инвесторов, очевидным выбором будет Джон Богл. На протяжении десятилетий Джон призывал инвесторов вкладывать средства в индексные фонды со сверхнизкой стоимостью. В своем «крестовом походе» Джон часто подвергался насмешкам со стороны представителей индустрии управления инвестициями. Однако сегодня он с удовлетворением знает, что помог миллионам инвесторов получить гораздо большую прибыль от своих сбережений, чем они могли бы заработать в противном случае. Он герой для них и для меня».

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 2 )

10 правил для безопасной торговли криптовалютой.

- 18 октября 2021, 11:24

- |

- криптовалюта — это цифровые или электронные деньги, не обеспеченные правительством или банком.

- чтобы защитить учетную запись, нужно хранить криптовалюту в цифровом кошельке, предпочтительно в автономном режиме на компьютере, флэш-накопителе или мобильном устройстве.

- криптовалюты чрезвычайно изменчивы по стоимости, рискованны и ими легко манипулировать.

Если не передумали торговать криптовалютой — давайте поговорим о безопасности.

Откройте счет на проверенной торговой платформе

Например Binance, StormGain или BitMEX. Есть и другие платформы, но с чего-то нужно начинать. Эти хорошо известные и надежные биржы будут выполнять работу до тех пор, пока не научитесь отделять хорошее от плохого.

Категорически избегайте новомодных онлайн-брокерских контор или криптобирж. Многие из них являются мошенническими сайтами, предназначенными для использования неопытности новичков. Пожалуйста, проведите фундаментальное исследование и никогда не передавайте деньги неизвестным компаниям.

( Читать дальше )

Выручка Wells Fargo по-прежнему не восстановилась до уровней 2019 г.

- 17 октября 2021, 19:53

- |

Продолжаем разбирать отчёты за 3 квартал 2021 г. (3q21) компаний финансового сектора США.

14 октября Wells Fargo (WFC) опубликовал отчёт за 3q21. Чистая выручка снизилась на 2,5% до $18,83 млрд. По отношению к 3q19 снижение составляет 14,4%. Чистая прибыль в расчёте на 1 акцию с учётом размытия (Diluted EPS) $1,17 против 70 центов в 3q20. Аналитики, опрошенные FactSet, в среднем ожидали, соответственно, $18,2 млрд и $0,99. Чистые процентные доходы просели на 5% до $8,9 млрд.

На прибыль повлияло высвобождение из резервов $1,65 млрд (+$0,30 к EPS). Во 2q21 банк сократил резервы на $1,64 млрд. Средний размер кредитного портфеля в 3q21 сократился на 8,3% г/г до $854 млрд (во 2q21 было $854,7 млрд). По отношению к 2019 г. кредитный портфель упал на 10%. Резервы на возможные потери по кредитам по итогам квартала $14,7 млрд или 1,7% от кредитного портфеля. В предыдущем квартале показатель был равен 1,9%. Средний размер депозитов вырос на 3,7% и составил $1,45 трлн ($1,44 трлн во 2q21). Непроцентные расходы сократились до $13,3 млрд по сравнению с $15,2 млрд годом ранее. Рентабельность вещественного акционерного капитала (ROTCE) 13,2%. Достаточность капитала 1 уровня 11,6%

( Читать дальше )

Семь лет в Тибете

- 17 октября 2021, 17:26

- |

Я бы и не вспомнил об этом, если бы случайно не наткнулся в ворохе документов на распечатку, сделанную мною в терминале TWS в тот день. Честно говоря, я уже и позабыл о ней, так много событий произошло с тех пор. Недаром китайская поговорка гласит: «Самые плохие чернила лучше, чем самая хорошая память».

В тот период я только пришёл на рынок и искал подходящие компании для инвестиций. В то время меня интересовала, например, Alibaba (они готовились выйти на IPO). Представитель брокера рассказывал историю о том, как один из клиентов хотел вложиться в Tesla, но пока оформляли договор, открывали счёт и заводили деньги, акция улетела вверх. Эх, знал бы тот клиент, как Tesla будет расти в будущем, он бы не отказался тогда от этой инвестиции.

Я же просматривал акции разных технологических компаний, и моё внимание привлекла Advanced Micro Devices. Они торговались очень дёшево, т. к. дела у компании шли плохо. Но именно в тот момент я пронюхал, что идёт разработка процессоров на новой архитектуре Zen, и начал следить за этой бумагой. В сентябре 2014 произошёл мощный пролив, который убедил меня, что бумага упала достаточно сильно и что негативные новости уже в цене. Помню, в stocktwits янки матерились что сил, т. к. многие надеялись что бумага всё же отскочит с $4 до $8. Короче говоря, была паника. Я же решил действовать и первые мои покупки были в районе $2.70. Я предполагал сидеть в бумаге довольно долго, и специально распечатал позицию и отметил стрелочками точку покупки:

( Читать дальше )

3 основных принципа моих инвестиции/спекуляций

- 17 октября 2021, 16:26

- |

Здравствуйте, сегодня хочу поделиться 3 принципами с помощью которых я принимаю инвестиционные решения.

Принцип 1. Фундаментал.

Под фундаменталом я подразумеваю разбор финансового состояния предприятия, а также его операционных показателей.

При оценке фин. отчетности компании, я для себя выделяю 2 основных критерия:

2.– Тренд финансовых показателей. Для первоначальной оценки компании я беру 3 годовых отчета, (прим.: 2020г., 2018г., 2016г.)

и рассматриваю динамику фин. показателей за 6 лет.

Далее рассмотрим пример на мой взгляд хорошей инвестиции:

( Читать дальше )

Игра на выживание для инвесторов начнется в ноябре

- 17 октября 2021, 13:09

- |

В новом выпуске на нашем YouTube-канале «Деньги не спят» разбираемся во всем происходящем на рынках и делаем выводы с прицелом на неделю следующую.

— Масштабный отток капитала с рынка долга и растущая инфляция — говорим о том, как на это реагировать инвесторам

— Анализируем отчеты компаний в поиске новых инвестидей — банки, авиа и ритейл

— И обсуждаем ситуацию в Китае и динамику нефти, от которой напрямую зависит российский рынок

Приятного просмотра и воскресенья :-)

Таймлайн:

00:27Теханализ по индексам и спекулятивный портфель Васи

08:48Типа инвестиционный портфель Васи

12:59

( Читать дальше )

Рейтинг фондового рынка по странам

- 17 октября 2021, 12:49

- |

Поведаю в одном сообщении сразу о двух интересных темах. О рейтингах и месте в них российского фондового рынка.

В ближайшее время, чтобы посмотреть в зеркало, нам, похоже, придется искать новые рейтинги. Going Business – громко хлопнул дверью. Другой популярный рейтинг – Глобальной конкурентоспособности (GCR) стран Всемирного экономического форума пока пребывает в коме. Во время пандемии он не составлялся в полной мере, а возродится ли в этом году на фоне скандала с DB, не знаю. Но в любом случае, в GCR показатели конкурентоспособности финансовых рынков долгое время выхолащивались. Сначала ВЭФ прекратил составлять отдельный Рейтинг конкурентоспособности финансовых систем. Затем и из GCR стали странным образом выпадать показатели, характеризующие финансовые рынки, где Россия, мягко говоря, отставала (защита миноритарных акционеров, глубина финансовых рынков, эффективность регулирования бирж). Наверное, это было просто совпадение. Но в любом случае, даже если GCR выйдет из комы, для оценки эффективности финансового рынка в России он давно бесполезен.

( Читать дальше )

Заработать на еду или работать в минус

- 16 октября 2021, 23:47

- |

К концу года обещают огромное подорожание все прогнозисты, экономисты, бабки у подъезда, прочие ванги-предсказатели. И я с ними могу согласиться.

Китай (China) встанет — все подорожает. Они видите ли захотели зеленую энергетику, на российском газе и электричестве в рай въехать.

Поэтому остальным остается заработать на росте рынка или его падении. И пока на бирже не начнут господствовать отрицательные цены. Надо спешить. Я до сих пор не понимаю, что это такое, и как можно будет заработать на продукты, используя минус 500 рублей за акцию? Или минус миллион на счету. Возможно, кончено, если картошка будет стоить минус 500 рублей за кило, будет понятный гешефт.

И тут возникает сразу вопрос, если дорожает все на 50% в год, то сколько надо зарабатывать? Стоит ли рисковать? Как заработать много и не рисковать? Гуры рынка, кто в облиги, офз и прочую муть вкладывает с умным видом, это все те,

( Читать дальше )

Акции Citigroup прибавили 3% после публикации квартального отчёта

- 16 октября 2021, 23:15

- |

Citigroup ( C ) отчиталась за 3 кв. 2021 г. (3q21) 14 октября. Чистая выручка снизилась на 0,9% до $17,15 млрд. Снижение к 3q19 составляет -7,6%. Скорректированная прибыль на 1 акцию с учётом возможного размытия (diluted EPS) $2,15 против $1,36 в 3q20. Аналитики, опрошенные Refinitiv, в среднем прогнозировали выручку $16,97 млрд и EPS $1,65. Рентабельность вещественного акционерного капитала (ROTCE) 11%.

Банк высвободил из резервов $1,2 млрд. Резервы на возможные потери по кредитам составили $17,7 млрд или 2,7% от кредитного портфеля, в сравнении с 2,8% во 2q21. Кредитный портфель сократился на 1,8% ко 2q21 и составил $664,8 млрд. Депозиты выросли на 2,8% до $1,35 трлн. Достаточность капитала 1 уровня 11,7%.

В годовом выражении кредитный портфель сократился на 0,3%, а к уровню 3q19 – на 3,9%. При этом кредиты населению снизились на 5,6% г/г до $264,25 млрд, к 3q19 падение составляет 11%. В то же время, кредиты бизнесу выросли на 3,5% г/г и составили $400,5 млрд, к уровням 3q19 рост 1,6%.

Результаты по сегментам. Выручка розничного бизнеса (“Global Consumer Banking”, GCB) снизилась на 12,7% до $6,26 млрд, ко 2q21 снижение 8,2%. В основном из-за сворачивания бизнеса в развивающихся странах, о котором было объявлено ранее. Доля GCB в структуре выручки Citi 36,5%, тогда как годом ранее было 41,5%. При этом карточный бизнес просел на 3,4% и принёс $4,1 млрд выручки. Выручка ритейл банкинга обвалилась на 26,4% и составила $2,15 млрд. Активы под управлением подскочили на 15% г/г до $229 млрд, но снизились ко 2q21 на 1,3%.

( Читать дальше )

Про инвестиции: для тех кто хочет стать и оставаться богатыми

- 16 октября 2021, 15:43

- |

1. Успешный инвестор разбирается в бизнесе компании и часто рассматривает свою инвестицию именно как миноритарную долю в бизнесе. Это позволяет ему спать спокойно, когда рынок нерационально оценивает компанию

2. Изучение различных бизнесов даёт человеку знания, которые зачастую очень полезны в жизни

3. Я встречал мало профессиональных спекулянтов, которые при приличном капитале могут показывать стабильную доходность наравне с профессиональными инвесторами. Об этом стоит задуматься каждому.

4. Цели должны быть более амбициозные чем «вода, хлеб, соль, свет да туалетная бумага ...» но и конечно же реалистичные. Например, обогнать среднюю годовую доходность Индекса на хх% на отрезке в 5 лет

5. Несколько точных выстрелов и сложный процент зачастую гораздо эффективней чем «ежедневный онанизм» на графиках и новостной ленте с помощью 4-х мониторов

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал