инвестиции

Верите ли вы в =ЧИСТВНДОХ()? Я тут расчитал доходность, так годовая составила 25,48%, а за 237 дней инвестирования - 16,5%, с учетом издержек. Доходность взвешенная по деньгам(учитывает ввод/вывод)

- 27 марта 2023, 14:21

- |

- ответить

- Ответы ( 7 )

Есть ли смысл инвестировать в акции, если депозит в банке даёт 9-12% годовых?

- 27 марта 2023, 11:37

- |

Похожий вопрос мне задал один подписчик в телеграме на пост о «Топ-10 банковских вкладов по доходности весной 2023г».

Очень хороший вопрос, попробую ответить на него со своей субъективной точки зрения, основываясь на трехлетнем опыте инвестирования на российском фондовом рынке.

В посте я сделал подборку из самых крупных банков в России по объему средств вкладчиков, которые предлагают высокие ставки по депозитам.

Вот список банков:

( Читать дальше )

Безопасная стратегия инвестирования для неопытных инвесторов

- 27 марта 2023, 09:30

- |

Стратегия инвестирования на фондовом рынке исключительно для неопытных и пассивных инвесторов.

Основана на рекомендации Бенджамина Грэма, автора разумного инвестора. Адаптировал ее на фонды, вместо отдельных активов.

1. Покупаем:

На 50% капитала фонд на индекс Мосбиржи. Например SBMX (от Сбера) или EQMX (от ВТБ).

На 25% фонд на государственные облигации ОФЗ, например SBGB (от Сбера).

На 25% государственные облигации ОФЗ-ИН 52003 или 52004 (линкеры на инфляцию)

2. Раз в полгода перебалансируем портфель. Если вырос фонд на акции, то продаем, чтобы доля осталась 50%, на денежные средства в равных долях докупаем фонд на облигации и ОФЗ-ИН.

Если выросли облигации, то наоборот продаем их, и докупаем фонд на акции.

На мой взгляд, одна из самых безопасных стратегий на российском фондовом рынке для неопытных инвесторов. Не ИИР.

Указанные фонды повторяют индекс акций и облигаций и комиссия в год около 0.8%

О некотором отставании фондов от индекса я знаю, но пассивным и неопытным инвесторам проще с фондами, чем с отдельными акциями.

( Читать дальше )

Универсальная концепция инвестиций

- 26 марта 2023, 12:03

- |

мне всегда было интересно каким образом создается богатство, особенно большое. И сегодня мой жизненный опыт позволяет дать системный ответ на этот вопрос. Богатство (благосостояние) — это всегда производная от активов, которые вы смогли приобрести / создать и одновременно которыми вы смогли воспользоваться.

И так, какие активы мы можем приобрести или создать? Я их разделил на отчуждаемые и неотчуждаемые.

Во-первых отчуждаемые — это те активы, которые вы можете реализовать только с потерей прав на них, ну или их можно отнять помимо вашей воли, неотчуждаемые активы не могут быть у вас отняты (есть исключения), но их можно уничтожить или потерять.

Во-вторых отчуждаемые активы могут работать на вас с вашим минимальным участием, то есть в отношении них возможно наемное управление, а неотчуждаемые активы обычно (есть исключения) работают за счет ваших личных усилий.

Чтобы получить активы, в них нужно что-то инвестировать: деньги, усилия, время. Так у нас получается схема сбалансированных инвестиций в полезные активы:

( Читать дальше )

Российско-китайское 合作.

- 26 марта 2023, 08:07

- |

1. Китай если не абсолютный технологический лидер сегодня, то можно смело сказазать, что во многих областях имеет компетентность и способность конкурировать с развитыми экономиками ориентированными исключительно на эти самые области.

2. Российско-китайское сотрудничество повышается, углубляется и расширяется благодаря текущей политической ситуации и расстановке сил. Оно не сиюминутно, а скорее долгосрочно. Первый международный визит Си после переизбрания на третий срок — в Россию. В 2019 году российско-китайские отношения официально были определены сторонами как «отношения всеобъемлющего партнерства и стратегического взаимодействия, вступающие в новую эпоху».

3. Россия, очевидно, отстающая во многом страна, отчаянно нуждающаяся в технологиях вроде той же планарной литографии. Производстве современных полупроводников, микросхем, электроники в целом. Огромная потребность российских войск на поле боя в высокотехнологичном, хоть и гражданском DJI Mavic от молодой китайской компании, кажется одновременно чем-то нелепым и удручающим. Менее нелепым, но всё же, является отсутствие компонентов иностранного пр-ва для танкового прицела ПНМ «Сосна-У» для Т-72Б3.

( Читать дальше )

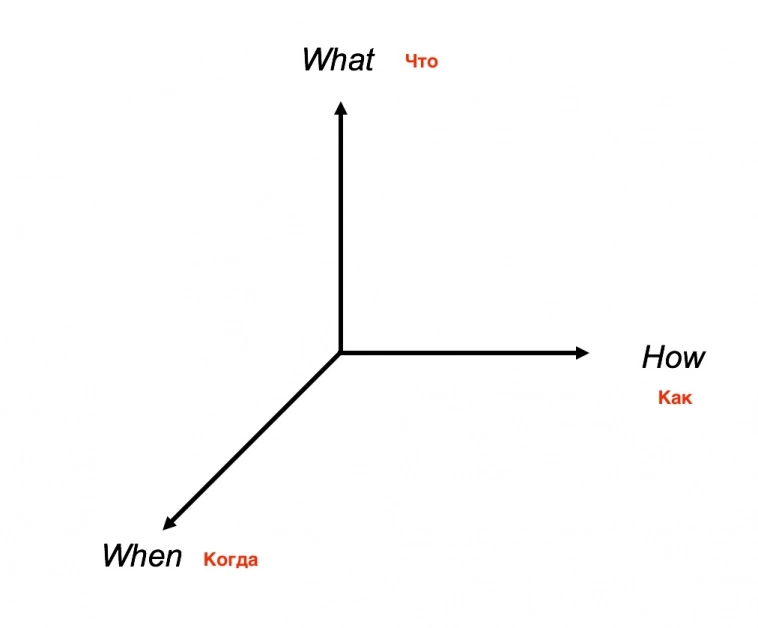

Диверсификация 3D

- 25 марта 2023, 18:26

- |

В этой заметке я хочу порассуждать о диверсификации с точки зрения трехмерной модели, которую я подглядел вот в этой статье.

Мы привыкли думать о диверсификации линейно: как о разнообразии инструментов. Не покупайте только одну акцию, даже если это Apple, Сбербанк или Газпром. Купите корзину акций.

Но это только одна из осей диверсификации: ось «что». Диверсификация между активами.

Давайте немного поговорим об оси «что». Многие ограничиваются покупкой нескольких десятков акций и считают, что их портфель разнообразен. Это типичная ошибка, потому что акции — это просто акции. Тем более акции одной страны. Между ними достаточно высокие корреляции. В периоды кризиса эти корреляции стремятся к единице, что означает, что весь ваш портфель падает.

Современная теория распределения активов Asset Allocation считает хорошей диверсификацию между множеством активов и рынков

- акции

- облигации

- альтернативные активы

Самая простая реализация этой модели предложена Сергеем Спириным в его «лежебоке».

( Читать дальше )

Август на российском рынке. Часть 1

- 25 марта 2023, 10:45

- |

Дивиденды Сбера, приезд Си Цзиньпина и рывок “Красного октября” / Фондовый рынок России

Вчера на канале Finversia вышла первая из пяти запланированных передач про российский фондовый рынок с участием ФБ Август. Я достаточно частый гость у Яна, но это первый раз когда я выступаю под именем ФБ Август, где являюсь управляющим активами и веду стратегии ДУ «Инвестинг» и «ATRUST».Первая передача вышла в записи. И лично мне очень понравился монтаж, вставки и многое другое. Очень профессионально.Но есть общее стремление перейти к прямым эфирам. Они проходят живее и есть возможность пообщаться с аудиторией. Но и текущий диалог получился живой и интересный

Мы: Ян Арт, Игорь Исаев — акционер ФБ Август, Алексей Бачеров — управляющий активами ФБ Август обсудили:

- лидеров роста и падения и почему ни одного из них не стоило бы рассматривать обычному инвестору

- ликвидность и риски связанные с ней

- российский портфель Яна Арта и над какими эмитентами стоит еще подумать

( Читать дальше )

Итоги недели 20 - 24 марта 2023 года с Еленой Кожуховой

- 24 марта 2023, 18:22

- |

Итоги недели 20 — 24 марта 2023 года с Еленой Кожуховой

— Российский рынок не удержался у новых максимумов

— Банк «Санкт-Петербург» и ИнтерРАО обещают итоговые дивиденды за 2022 год

— Зарубежные регуляторы не могут вернуть веру в банковский сектор

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000. Адрес: 123610, Россия, Москва, Краснопресненская набережная, дом 12, подъезд 7, этаж 18. Телефон: +7 (495) 258-19-88. veles@veles-capital.ru. Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Больше инвестиционных идей, прогнозов и аналитики фондового рынка читайте в телеграм-канале: t.me/+MuV2g_PQpdBlMWUy

( Читать дальше )

Вот так надо инвестировать!

- 24 марта 2023, 16:37

- |

«Каждый рубль из бюджета, вложенный в строительство Большой кольцевой линии метро, принесёт почти в 7 раз больше инвестиций. Город потратил на строительство линий и станций метро, а также прилегающих инфраструктурных объектов 778 млрд руб., а частные инвесторы вложат в объекты вокруг новых станций больше 5,2 трлн руб». — Сергей Собянин, мэр Москвы

для контраста:)

Дерипаска прокомментировал проблемы в экономике США словами «не выдержит кобылка»

Бизнесмен Олег Дерипаска считает, что в экономике США сложилась «проблемная ситуация». По его словам, к этому, в частности, привели инициированные Вашингтоном санкционные ограничения.

Американские банки теряют сотни миллиардов долларов. За последний год депозиты в коммерческих банках сократились на полтриллиона, что составляет ~3%. Это делает финансовую систему более хрупкой.

Агентство Moody's предупреждает, что потрясения в банковской сфере США невозможно сдержать.

Крах США неизбежен…

( Читать дальше )

Стоит ли инвестировать в компании ЛГБТ?

- 24 марта 2023, 15:32

- |

ЛГБТ — это:

Почему это стоит делать?

В 2023 году самокаты — это скорее не про весело покататься в парке (хотя и это можно), а про добраться из пункта А в пункт Б. Это самостоятельный вид транспорта в городской среде наравне с автомобилем, автобусом или метро. Такая трансформация в России произошла благодаря развитию сервисов кикшеринга в конце 2010-х. Под кикшерингом понимается аренда электросамокатов с помощью мобильного приложения (от англ. kick scooter — «самокат», sharing — «совместное пользование»). Одним из пионеров этой индустрии стал стартап Whoosh, который вышел на улицы Москвы весной 2019-го.

Выручка операторов кикшеринга в России в 2021–2024 гг. вырастет почти в 7 раз – с 9 млрд до 60,4 млрд руб., говорилось в обзоре рынка кикшеринга консалтинговой компании Б1 (бывшая EY).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал