инвестиции

Пассивные инвестиции - кому они добродетель, а кому грех?

- 24 мая 2024, 13:53

- |

Возвращаясь к реплике о пассивных инвестициях ( smart-lab.ru/blog/1020818.php ), мне тут попеняли, что я воюю с соломенным чучелом. Мол, накидал себе образ какого-то чудака, пассивного-агрессивного, и ну его опровергать…

Давайте все-таки уточним про образы, один мне мил, другой нет. Причем даже не с прагматической, а с этической колокольни. Ибо один преисполнен смирения, а другой гордыни. И да, оба практикуют пассивные портфельные инвестиции, у них портфель может быть 1 в 1, но различия типажей огромны.

Один честно говорит: инвестиции, тем более спекуляции — не совсем мое. Я не получаю от этого особого удовольствия, не чувствую лютого интереса. Однако у меня есть деньги и я должен с ними что-то делать. Я не намерен все прожирать немедленно, а значит, я в игре. Меня не спрашивали, хочу ли я в футбол, я уже с мячом и на поле, и впереди 50 минут матча (или точнее 50 лет жизни). Каким путем я могу скопить денег, и передать их себе в будущее? С минимальным риском и минимальными издержками? С учетом всех этих вводных?

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Дивиденды /// Компенсация издержек /// НЛМК, Сургут Преф, Совкомбанк и др.

- 24 мая 2024, 13:50

- |

Моя постоянная аудитория и люди интересующиеся, как я управляю портфелем знают, что в рамках регламента моей стратегии, дивиденды – это не способ получения дохода, а способ компенсации торговых издержек и компенсации убыточных торговых операций.

Когда управляешь низкорискованным высокодиверсифицированным портфелем (+-50 эмитентов) – рассчитывать на дивиденды 15% годовых от капитала – это глупость. Бизнес рассчитан на рост курсовой стоимости активов. Поэтому дивиденды в размере от 2.5% до 5% годовых (от капитала) – отличная компенсация торговых издержек и сделок.

При росте курсовой стоимости актива на 50%, процентная доходность в виде дивидендов значительно превышает озвученные.

В статистике публичной торговли я не учитываю доходность от дивидендов, так как акцент сделан на рост курсовой стоимости.

Последние дивиденды по портфелю (часть для примера)

— Интер Рао 7.5%

— Хендерсон 4.1%

— Совкомбанк 6%

— Алроса 2.5%

— КуйбышевАзот 2.4%

— Банк Авангард 3.5%

— Сургут Преф 17.5%

( Читать дальше )

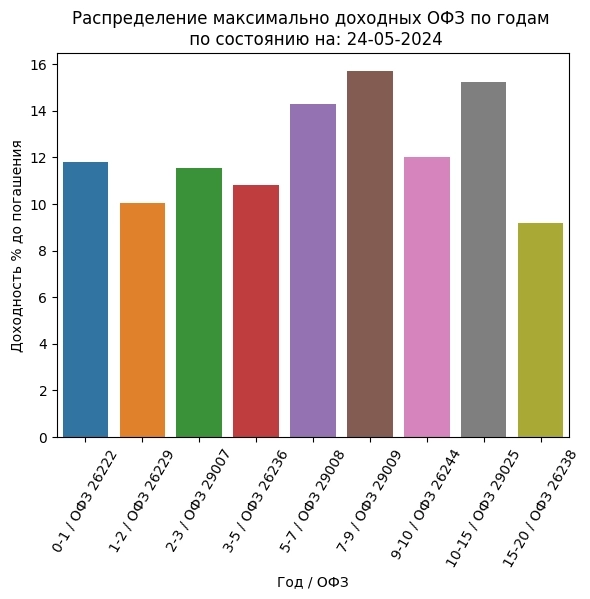

Сводка самых доходных облигаций ОФЗ и корп: 24-05-2024

- 24 мая 2024, 13:05

- |

Не индивидуальная инвестиционная рекомендация

Инвестиции. Доходные ОФЗ по месяцам: 24-05-2024

Инвестиции. Доходные облигации по месяцам: 24-05-2024

Инвестиции. Доходные ОФЗ по годам погашения: 24-05-2024

Инвестиции. Доходные облигации по годам погашения: 24-05-2024

( Читать дальше )

Государство готовит «дорожную карту» развития софта для разработки микроэлектроники

- 24 мая 2024, 13:00

- |

Подробнее — в материале «Ъ».

Почему важно смотреть на историческую доходность?

- 24 мая 2024, 12:47

- |

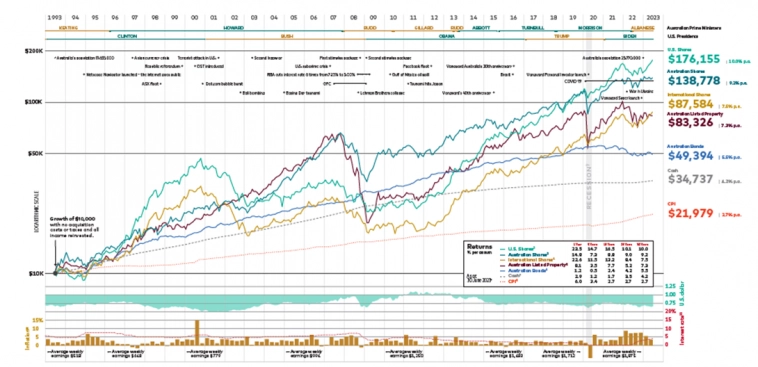

Прошлые результаты не являются гарантией будущих результатов, но это не значит, что их следует игнорировать.

Если мы инвестируем в долгую, то важно понимать тенденции и знать какие просадки уже были в прошлом и быть морально готовым к их повторениям, ровно, как и видеть прошлые точки роста.

Для примера возьмем график фондов от Vanguard за 30 лет, на котором хорошо видно, что хоть и были достаточно сильные колебания рынка, но с течением времени рынок все равно продолжал расти. Можно так же оценить размер инфляция по графику Cash.

www.vanguard.com.au/adviser/learn

Сколько кризисов было с 1993 года? Можно долго перечислять, но хотя бы основные:

— азиатский финансовый кризис 1997 г.

— пузырь доткомов 2000 г.

— теракт 11 сентября 2001 г.

— финансовый 2008 г.

— ковид-19 2020 г.

А сколько было и идет войн в мире? Риторический вопрос

Правительства приходят и уходят. Финансовые кризисы сменяются периодами устойчивого роста и стабильности. Конфликты и геополитическая напряженность нарастают и ослабевают. Но долгосрочная сила рынка, генерирующая богатство, остается постоянной.

( Читать дальше )

🔸McDonald's объявил дивиденды в размере $1,67

- 24 мая 2024, 12:01

- |

🔸McDonald's объявил дивиденды в размере $1,67

Форвардная доходность 2,51%

— выплата 17 июня

— купить нужно до 3 июня

✅ Ожидаемая доходность: 2%

💵 Ожидаемая прибыль: $500

Купить можно без подтверждения квалификации: 👉 БРОКЕР

Путин подписал указ о компенсации ущерба России или ЦБ от США. Указ президента устанавливает порядок изъятия имущества любых лиц, связанных с США - Ведомости

- 24 мая 2024, 09:43

- |

23 мая президент Владимир Путин подписал указ № 442, устанавливающий специальный порядок компенсации ущерба, причиненного России или ее Центробанку Соединенными Штатами. Согласно указу, в случае необоснованного лишения прав на имущество по решению госорганов США, правительство РФ и ЦБ могут обратиться в суд с заявлением о компенсации ущерба. Заявление должно включать оценку ущерба. Суд проверяет его обоснованность и направляет запрос в правительственную комиссию по контролю за иностранными инвестициями.

Комиссия выявляет имущество США и связанных с ними лиц, которое может быть использовано для компенсации. В список включаются движимое и недвижимое имущество, ценные бумаги и доли в уставных капиталах российских юрлиц, принадлежащие США и американским лицам. После рассмотрения заявления судом, права на указанное имущество будут прекращены и переданы России или ЦБ.

Этот указ рассматривается как ответ на принятый в США закон о конфискации российских суверенных активов. Он позволяет США конфисковывать российские активы и передавать их Украине. В ответном указе России список лиц, связанных с США, широк и включает не только граждан и резидентов США, но и подконтрольных им лиц независимо от места их регистрации.

( Читать дальше )

После того как СПБ Биржа оказалась в SDN-листе США, как минимум пять подсанкционных брокеров, такие как ВТБ, Тинькофф и другие, возвращаются к работе с ней - РБК

- 24 мая 2024, 08:20

- |

После того как СПБ Биржа оказалась в SDN-листе США, подсанкционные брокеры, такие как ВТБ, «Тинькофф Инвестиции» и другие, возвращаются к работе с ней. Это происходит на фоне планируемого IPO группы «Элемент» на площадке.

Заместитель директора департамента листинга и первичного рынка СПБ Биржи Александр Сапрыкин подтвердил возвращение брокеров на конференции НИУ ВШЭ — Санкт-Петербург. Он также сообщил, что биржа ожидает проведения десятков размещений акций и облигаций в 2024–2025 годах, сосредотачиваясь на «патриотических инвестициях» в российские компании из разных секторов экономики.

Брокеры возвращаются на СПБ Биржу, привлеченные интересом инвесторов к необычному IPO группы «Элемент». Компания выбрала СПБ Биржу из-за оптимальных условий. Генеральный директор биржи, Евгений Сердюков, отметил, что размещение акций «Элемента» позволит всему российскому фондовому рынку получить ценную бумагу отрасли, которая стратегически важна для России.

Источник: quote.ru/news/article/664c6e809a79474b1accd897

( Читать дальше )

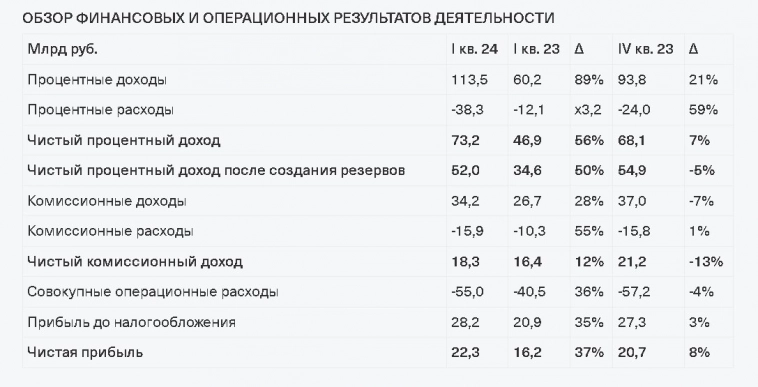

🏦Тинькофф. Рост по всем фин. показателям!

- 24 мая 2024, 08:17

- |

◽Общая выручка: 165,8 млрд руб. (+66%)

◽Чистый процентный доход: 73,2 млрд руб. (+56%)

◽Чистый комиссионный доход: 18,3 млрд руб. (+12%)

◽Чистая прибыль: 22,3 млрд руб. (+38%)

🔸Рентабельность капитала: 31,7% (+1,2 п.п.)

🔸Чистая процентная маржа: 14,5% (+0,9 п.п.)

🔸Стоимость риска: 7,6% (+0,6 п.п.)

💼Общий объем кредитного портфеля вырос на 54% г/г до 1 251 млрд руб. А объем средств на счетах клиентов — на 46% и на 31 марта 2024 г. достиг 1 860 млрд руб.

💻В I квартале 2024 г. общие операционные расходы составили 55 млрд руб. (+ 36% г/г) из-за увеличения клиентской базы и инвестиций в IT-платформу и персонал.

📱Количество клиентов выросло до 41,9 млн (+4% кв/кв). А количество активных пользователей приложений в месяц (MAU) – до 29,1 млн (+3% кв/кв).

💹По состоянию на конец I квартала 2024 г. компания осуществляла обслуживание 3,9 млн клиентов сервиса Тинькофф Инвестиции с общим объемом активов на брокерских счетах в 1,1 трлн руб.

🚘Тинькофф в 1 квартале 2024 года запустил Тинькофф Лизинг — бизнес по предоставлению автомобилей в финансовую аренду с оформлением за один день.

( Читать дальше )

Московская биржа планирует предложить инвесторам доступ к рынкам Индии, Филиппин и Вьетнама - Ведомости

- 24 мая 2024, 07:40

- |

Московская биржа рассматривает возможность предоставления отечественным инвесторам доступа к азиатским рынкам, такими как Индия, Филиппины и Вьетнам. Об этом заявил директор рынка акций Мосбиржи Владимир Овчаров на конференции институциональных инвесторов Investfunds Forum XV.

- По словам Овчарова, биржа изучила множество юрисдикций и выделила Индия, Филиппины и Вьетнам как наиболее перспективные с точки зрения экономического роста и потенциала фондовых рынков.

- Овчаров отметил, что регулирование в этих странах сильно отличается от западных рынков, что может создать сложности при входе и выходе с рынка.

Мосбиржа продолжит накапливать экспертизу на этих рынках, и возможно, в среднесрочной перспективе предложит доступ к ним российским инвесторам. При этом приоритетом останется развитие российского финансового рынка.

Эксперты позитивно оценивают возможное расширение возможностей для инвестиций. Анна Кокорева из брокера БКС считает индийский рынок наиболее интересным из перечисленных, отмечая, что экономика Индии растет быстрее Китая. Дмитрий Леснов из «Финама» указал на сложности, связанные с нормативными требованиями и выстраиванием инфраструктуры взаимодействия с местными контрагентами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал