инвестиции в акции

Четырнадцатая неделя 2023 года: нефть растет, дефицит бюджета сокращается, а в Европе... Инфографика

- 11 апреля 2023, 19:54

- |

Нефть

Черное золотишко по-прежнему играет важную роль на рынке и в наших обзорах. Страны ОПЕК+ заявили о сокращении добычи нефти на 1,6 млн б/с.

Аналитики пересмотрели свои прогнозы на этот год.

BBG ожидает рост цен на нефть до $100 за баррель, JPM по-прежнему ожидает, что средняя цена на нефть марки Brent составит $89 во 2 квартале 2023, вырастет до $94 в 4 квартале 2023 и завершит год на уровне $96

Wall Street Journal сообщает, что Япония порвала с союзниками США и покупает российскую нефть по ценам выше предельной. Вот так самураи подвели сюзерена.

Белый дом же своими сообщениями дал четко понять, что сокращение добычи нефти странами ОПЕК+ нежелательно. Их позиция понятна, учитывая, что существует необходимость для США наконец восстановить свои потрепанные нефтяные резервы – и наверняка это хотелось бы сделать по заниженным ценам.

Судя по всему, в ближайшие годы цены на нефть продолжат рост – если, конечно, производители зеленой энергии и биотоплива не осуществят какой-то качественный рывок, способный подорвать традиционную энергетику. Данное обстоятельство продиктовано крайне низкими вложениями в нефтяную инфраструктуру.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 1 )

Лучшие инвестиционные идеи от ВТБ-Капитал. Какие акции вырастут на 30 - 100%?

- 10 апреля 2023, 17:44

- |

На днях компания ВТБ-Капитал выложила в сеть свою свежую стратегию на следующие 12 месяцев.

Выписал интересные моменты из стратегии:

Нефть

По прогнозу МЭА, спрос на нефть в 2023 году вырастет на 2 млн б/с, а предложение прибавит на 1,6 млн б/с.

Средняя цена на нефть марки Brent в 2023 – 2024 году ожидается на уровне 90$ за баррель.

Дисконт на нефть марки Urals в 2023 году составит 27$, а в 2024 году снизится до 20$.

Золото

До момента наступления рецессии в крупнейших экономиках мира корреляция между золотом и курсом доллара, вероятно, восстановится, что приведёт к падению цены золота на фоне роста доллара в ближайшие месяцы.

Риски рецессии из-за продолжения повышений ставок мировыми ЦБ вырастут к концу 2023 году, что приведёт к росту цены на золото.

Прогноз в 2023 г. 1 900 долл./ унц., в 2024 г. 2 000 долл./ унц.

Прогноз макроэкономических показателей России на 2023 – 2024 год

( Читать дальше )

Свежий Максим Орловский. Рано продавать акции! Доллар будет 70

- 05 апреля 2023, 18:26

- |

Сегодня вышло свежее интервью с Максимом Орловским генеральным директором Ренессанс Капитал.

Это инвестор с 25-летним стажем работы на фондовом рынке и мнение такого человека всегда интересно послушать.

Сделал короткую выжимку:

Рост акций продолжится, если не будет внешних шоков

Ставки сейчас низкие, а дивидендная доходность многих акций выше, чем по облигациям и депозитам.

Банковский сектор остаётся самым интересным

Конкуренты ушли, спрос на услуги вырос, что позволяет банкам генерировать высокую маржу.

Показатели будут расти, а значит, прибыль фиксировать рано.

Для ВТБ худшее позади банк вполне способен заработать прибыль по итогам 2023 года в размере 400 млрд рублей (рекорд за всю историю).

400 млрд рублей прибыли при 33 трлн акций даёт нам прогнозный коэффициент P/E = 1,5х — дёшево.

В 2025 году ожидается возврат к выплате дивидендов, что может значительно переоценить акции.

Нефтегазовый сектор

Решение стран ОПЕК+ сократить добычу повысит цены на нефть, дисконт на нефть марки Urals будет постепенно сокращаться. От сектора Максим ждёт высокие дивиденды.

( Читать дальше )

🚢 Собственный Пенсионный Фонд – Февраль 2023

- 05 апреля 2023, 16:30

- |

Февраль — 12 по счету месяц, за который я публично отчитываюсь. За год «публичных инвестиций» в Фондовый Рынок (России) было вложено 429 649,57₽, что на данной отсечке составляет 62% от стоимости всего портфеля.

В этом месяце были куплены ценные бумаги следующих компаний:

1) Русал – 30 шт (1 240,5₽)

2) Ozon – 2 шт (3 396₽)

3) Яндекс – 1 шт (1 971,8₽)

4) Тинькофф – 2 шт (5 090₽)

5) Газпром – 10 шт (1 636₽)

6) ИнтерРАО – 800 шт (2 759,6₽)

7) Татнефть – 3 шт (1 014₽)

8) Х5 Retail Group – 2 шт (2 965₽)

Сумма вложений в ФР – 20 000₽

Комиссия брокера/биржи – 14,06₽

Сумма замороженных активов в январе составила 249 767,64₽ или 36% от стоимости портфеля.

Результаты СПФ – Февраль 2023

1. Общая сумма вложений: 782 967,76₽

2. Стоимость портфеля: 690 897,39₽

3. Прирост портфеля в ₽: — 92 070,37₽

4. Прирост портфеля в %: -12%

5. Общая сумма комиссий: 550,09₽

( Читать дальше )

Почему страны ОПЕК+ решили сократить добычу нефти?

- 03 апреля 2023, 10:30

- |

ОПЕК+ – это межправительственная организация, созданная нефтеэкспортирующими странами в целях контроля квот добычи на нефть.

Стало известно, что члены ОПЕК+ решили добровольно сократить добычу суммарно на 1,6 млн бар/сутки.

Для понимания много это или мало: в мире на сегодняшний день потребляется порядка 100 млн бар/сутки, то есть сокращение составляет менее 1,6%.

Аналитики предсказывают, что подобного рода снижение добычи может спровоцировать рост цен сразу на 10%.

Шаг достаточно неожиданный, так как всего лишь неделю назад министр энергетики С. Аравии заявлял, что снижения добычи не предвидится.

ОПЕК+ держит рынок нефти в своих руках достаточно надёжно.

Некоторые из стран картеля мало чем могут похвастаться помимо чёрного золота, что делает последними смыслом их существования.

По этой причине ОПЕК+ так сильно обеспокоены контролем в данной сфере.

Эти ребята прекрасно понимают, что помимо нефти у них других рычагов нет, потому и совершают попытки ценового управления.

( Читать дальше )

Экстренные новости!

- 01 апреля 2023, 14:14

- |

Сегодняшний день, тридцать второе марта отметился рядом сенсационных новостей 😨

🔴Агентство Бергблум выявило новый канал поставок российской нефти в Европу

Оказывается, команда спортсменов-велосипедистов нелегально переправляли нефть, заправленную в шины своих великов.

Согласно мнению аналитиков агентства, речь может идти об объёмах не менее чем 1 миллион баррелей в сутки, что косвенно подтверждает применение спортсменами допинга, ведь в команде их всего двое.

🔴Революция в интернет-технологиях ставит под угрозу существование криптовалют

Дальнейшее углубление технологий распределённых вычислений с применением квантовых средств облачных расчётов привели к созданию новой пипирковалюты.

Теперь уже теряет актуальность майнинг криптовалют, а бывшие майнеры экстренно начинают кидать свои производственные мощности на наращивание пипирок.

🔴На прошедшем заседании ФРС решила снова поднять ставку

Однако крупье заявил, что все ставки уже сделаны, и новые принимать он не будет.

Вот так решение одного человека могут подорвать мощь целой финансовой империи.

( Читать дальше )

Двенадцатая неделя 2023: что опять произошло? Инфографика

- 29 марта 2023, 12:09

- |

Банковская сфера

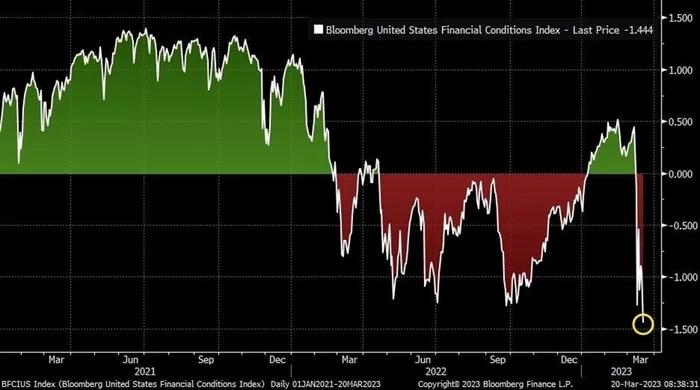

Если кто-то думал, что финансовый кризис затих – то этого пока не случилось. Финансовые условия в США не выправились, а по мнению некоторых аналитиков – наоборот, продолжают ухудшаться.

На это намекает индекс FCI – индекс финансовых условий в Штатах. На этой неделе данный индекс решил немного спланировать вниз (впрочем, он и ранее не особо рос). Чем хуже условия, тем сложнее взять новый кредит или сделать рефинансирование.

Идет обсуждение ситуации вокруг банка First Republic, который может повторить судьбу Silicon Valley, но пока ему не дают. Банки обсуждают вариант коллективного вливания капитала на баланс приболевшего коллеги.

США продолжают изучать вариант гарантий по всем банковским вкладам в стране, если ситуация с банками ухудшится. На кого в итоге повесят все долги – пока непонятно.

В некогда спокойной Швейцарии ныне неспокойно: крах Credit Suisse вызвал протесты и около 200 протестующих собрались у штаб-квартиры банка в Цюрихе 21 марта. Без особого, впрочем, успеха.

( Читать дальше )

Обвал фондовых рынков неизбежен! Что на самом деле происходит с мировой экономикой

- 27 марта 2023, 19:21

- |

Посмотрел стрим с Александром Кубышкиным – макроэкономист, основатель YouTube канала ФинФак.

Сделал текстовую версию интересных моментов.

Система нестабильна

В мире серьёзная нехватка долларовой ликвидности, об этом в том числе говорят открытые своп линии между ФРС и другими крупными центральными банками.

Что такое своп линии? Допустим, центральный банк Японии приходит к банку ФРС и говорит, что нам нужны доллары.

Они берут и обмениваются валютами по определённому курсу на определённое время.

Таким образом, банки получают необходимую долларовую ликвидность для функционирования системы.

Мы видим проблемы у региональных банков, где рост процентных ставок повлиял на отток депозитов, а также появилась негативная переоценка облигаций с длинным сроком погашения, что создало убытки и привело к проблемам (вплоть до банкротств).

ФРС представило банкам дисконтное окно, через которые банки заняли под залог активов 250 млрд $ ликвидности.

Проблема в том, когда ты используешь этот инструмент — это означает, что у тебя (как у банка) большие проблемы.

( Читать дальше )

Сколько вешать в граммах? Бэктест равновзвешенного портфеля

- 23 марта 2023, 14:54

- |

Очень часто сталкиваюсь с мнением, что взвешивание по капитализации — не совсем грамотный подход.

Газпром стоил 15 лет назад 300₽, а сегодня стоит 170₽ за акцию! Если придерживаться принципов взвешивания по капитализации (как это устроено в Индексе Мосбиржи), то надо набирать его на огромную котлету и надеяться непонятно на что!

Участники подобных дискуссий часто соглашаются, что выбор отдельных акций на основе каких-то личных предпочтений или фундаментальных показателей (которые имеют свойство кардинально меняться всего за месяц) — может стать ловушкой.

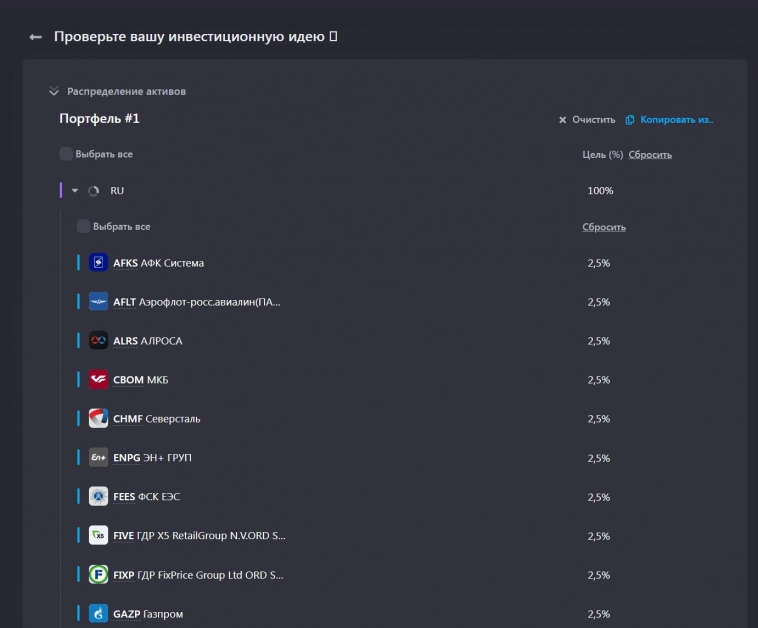

И тут приходит на ум вариант с равновзвешенным портфелем. Собрать 20-25 компаний, раздать им равный вес, и в ус не дуть! Звучит заманчиво. Но каким будет результат? Давайте посчитаем.

Расчет делал в «Лаборатории портфелей» Snowball Income.

У меня сейчас 39 компаний в портфеле, так что я просто скопировал свой портфель и распределил доли между ними равномерно: примерно по 2,5% на каждую. Я выбрал размер портфеля 1 млн рублей, включил ежеквартальную ребалансировку и реинвестицию дивидендов с учетом уплаты 13% налога.

( Читать дальше )

Одиннадцатая неделя 2023: напряжение растёт. Инфографика. Обзор новостей

- 22 марта 2023, 13:45

- |

Финансовая нестабильность: будет ли коллапс?

Главной темой недели стал небывалый финансовый обвал, казалось бы, преуспевающих банков. После нескольких банкротств в США бахнуло там, где не ждали: вниз полетел швейцарский Credit Suisse, поглощение которого уже состоялось.

Второй по величине швейцарский банк вылетел в трубу на почти безоблачном финансовом фоне – это необычайная редкость даже для нашего неспокойного времени.

Впрочем, не раз уже упомянутая высокая инфляция и потеря нейтрального политического статуса сделало эту страну не такой привлекательной для инвестиций.

Особо любопытен тот факт, что для поглощения проблемного банка Швейцарии пришлось принимать экстренные меры, не дожидаясь согласования с акционерами и открытия биржевых торгов. Эти меры подчёркивают глубину финансовых проблем как самой Швейцарии, так и, возможно, всего мира.

На фоне разброда и шатания в американских кредитных учреждениях, ФРС заявило, что предоставит краткосрочные кредиты всем организациям, пострадавшим от крахов банков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал