инверсия кривой доходности

Спред между 10-летними и 2-летними трежерис бьет новые рекорды.

- 01 декабря 2022, 15:57

- |

🇺🇸 Инверсия кривой доходности

Спред между 10-летними и 20-летними трежерис бьет новые рекорды.

Что ж, комментариев, однако, немного.

В моменте, значение спреда достигло -0,8% ❗️

Фактор все тот же: доходность на 10-летние трежерей снижается (это значит, что их активно покупаю), а на 2-летние продолжает стоять на месте. Несмотря на смягчение риторики ФРС в отношении ключевой ставки и роста фондовых рынок, инвесторы продолжают склоняться к рецессии в экономике.

Борьба ФРС с инфляцией путем повышения ключевой ставки снижает экономическую активно и спрос.

-0,8% — это много? На втором графике видно, что инверсия кривой доходности уже была в районе -2%. Но это было в 80-х. Там проходили многие фундаментальные события, которые определили текущую экономическую парадигму (неоднократно писал про 40-летний тренд). Но если сравнивать это значение с тем, которые были в «новой» экономике, то да — это очень много. Во время кризиса доткомов значение инверсии были -0,5%… сейчас -0,8%…

( Читать дальше )

- комментировать

- 294 | ★1

- Комментарии ( 6 )

Инверсия уже -0,65%

- 16 ноября 2022, 22:09

- |

🇺🇸 Инверсия кривой доходности

Глубина инверсии кривой доходности между 10-летними и 2-летними трежерями продолжает увеличиваться. Спред уже -0,65%. Официально — это рекорд на предоставленном графике, начиная с 90-х.

Происходит он потому, что доходность на 2-летние госбонды стоит на месте, а на 10-летние падает. Пока нет информации про выкуп облигаций со стороны ФРС, поэтому вопрос: растет спрос со стороны инвесторов? «Тихая Гавань» с уже неплохим уровнем доходности?

#US10Y #US02Y

Мой тг-канал: t.me/ComradeGannИнверсия продолжает свое погружение

- 10 августа 2022, 12:05

- |

#BONDS#US10Y#US02Y

Инверсия продолжает свое погружение.

Инверсия между 2-летними и 10-летними трежерис практически достигла значения -0,5%. Если смотреть на график (начиная с 1988 года), то текущая инверсия кривой доходности уже обогнала инверсию 2007 года (~ -0,22%) и инверсию 1989 года (~ -0,47%), и стремительно приближается к значениям инверсии 00-х.

Исторически «официальная» экономическая рецессия в США начиналась после того, как кривая доходности выходила из инвертированного вида. Поэтому, ждем дно и пристегиваемся 😊, т.к глубина текущей инверсии может показывать силу предстоящих обвалов на рынке.

К слову, техническая рецессия США уже зарегистрирована (техническая рецессия — это два поквартальных снижения ВВП, происходящие подряд).

Спред между 2-летними и 10-летними гособлигациями США ушел в отрицательную зону. Кривая доходности вновь приняла инвертированный вид.

- 07 июля 2022, 17:34

- |

#BONDS#US10Y#US02Y

Спред между 2-летними и 10-летними гособлигациями США ушел в отрицательную зону. Кривая доходности вновь приняла инвертированный вид.

Ничего удивительного не происходит. Если взять за основу примеры инверсий кривых, которые происходили с 90х годов, то мы увидим, что 3 из 4 предыдущих инверсий оставались в отрицательный зоне достаточно продолжительный период времени. 4-я инверсия, в августе 2019 года, продлилась 4 дня, что, скорее, исключение из правил.

Поэтому, допускаю, что текущий уход спреда между 2-летними и 10-летними трежерис в отрицательную зону будет глубже и дольше предыдущего.

В последнее время можно наблюдать начало дискуссии относительно рецессии, ключевой вопрос которой «рецессия нам только предстоит или экономика уже в нее вошла?». Вопрос сложный, но не такой важный. Ведь, если обратиться к «учебнику», то рецессия наступает через 6-9 месяцев после инверсии кривой доходности. И наступает гарантированно, т.к данный показатель пока что осечек не давал.

( Читать дальше )

Главный индикатор предстоящего кризиса - сработает ли на этот раз?

- 04 апреля 2022, 19:10

- |

Государственные облигации США являются самым надёжным инструментом для инвестиций в современном мире и точкой отсчёта в системе координат инвестиционных рисков. Это констатация факта, как бы вы к нему ни относились, и как бы много вы ни слушали в телевизоре, что американскому госдолгу скоро наступит конец. У Гольдманов, Морганов и прочих рептилоидов Первый канал не настроен, так что они продолжают дико скупать американский госдолг. Да что там рептилоиды — даже пресловутый замороженный золотовалютный резерв (точнее, долларовая его часть) лежит преимущественно в виде американских гособлигаций.

Доходность этих гособлигаций может служить индикатором настроения самых крупных мировых инвесторов. Как это работает: объясняю на пальцах.

Чем дальше дата погашения облигации, тем больше доходности она даёт. Здесь всё понятно на интуитивном уровне: если ты даёшь деньги в долг на больший срок (например, на 10 лет), то ты берёшь на себя больше риска, чем если бы ты дал деньги в долг на небольшой срок (например, на 2 года). А значит, ты рассчитываешь на большую доходность, когда даёшь свои деньги надолго. Так оно и есть

( Читать дальше )

Из последних сил загоняем толпу в акции)

- 04 апреля 2022, 11:48

- |

Citigroup:

Наличные и облигации предлагают отрицательную реальную доходность, что делает акции более привлекательным инструментом, несмотря на ухудшение фундаментальных показателей.

источник: bloomberg.com (https://www.bloomberg.com/news/articles/2022-04-03/in-a-world-full-of-risk-stocks-look-like-the-least-bad-option?srnd=markets-vp)

JPMorgan:

Инверсия кривой доходности не влечет неизбежные проблемы. Даже если негативные прогнозы в конечном итоге окажутся верными, обычно это происходит с большой задержкой.

источник: bloomberg.com (https://www.bloomberg.com/news/articles/2022-04-02/inverting-yield-curve-signals-high-stakes-for-fed-and-investors?srnd=markets-vp)

Goldman Sachs:

S&P 500 обычно демонстрировал положительную доходность в течение 24 месяцев после инверсии кривой доходности

источник: GS Research, 01.04.2022

Вывод- инверсия кривых доходностей гос. облигаций США (трежерис) усилилась. Уже доходность вошла в минусовое значение.

( Читать дальше )

Господа и дамы, доброго субботнего утра всем!

- 02 апреля 2022, 07:03

- |

#BONDS#US10Y #US02Y

Господа и дамы, доброго субботнего утра всем!

Хотим представить вашему вниманию, ее величество, инверсию!

Да, вчера это случилось: спред между 2-летними и 10-летними бондами зашел в отрицательную зону (доходность коротких облигаций США выше длинных).

По статистике, после каждой инверсии кривой доходности, через 6-9 месяцев начиналась рецессия. Не думаю, что в текущих реалиях эта инверсия будет исключением.

Фондовые рынки США на исторических максимумах. Возможно,это хороший момент начать фиксировать позиции, кто еще их держит.

Инверсия кривой доходности не является сигналом к продаже акций американских компаний — Bloomberg

- 31 марта 2022, 10:17

- |

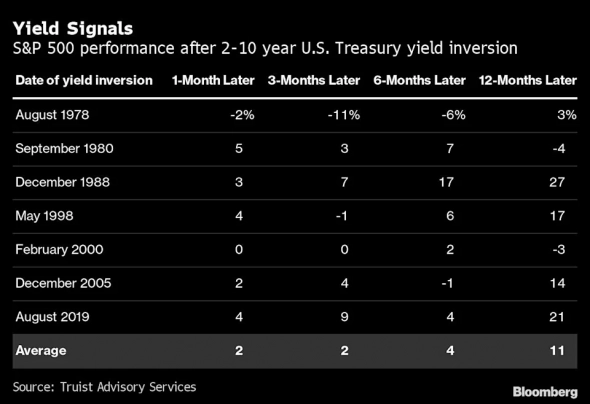

Об этом говорят аналитики Truist Advisory Services. с 1978 года произошло семь инверсий кривой доходности, при этом индекс S&P 500 повышался пять раз из семи на трехмесячной, шестимесячной и 12-месячной основе после первоначальной инверсии

Среднее время от инверсии до следующей рецессии составляет в среднем 16 месяцев, однако диапазон варьируется от 6 до 24 месяцев. Самый короткий период от инверсии к рецессии случился в 2019 году перед пандемией COVID.

finance.yahoo.com/news/treasury-yield-curve-inversion-isn-181356682.html

#BONDS#US10Y #US02Y

- 28 марта 2022, 14:08

- |

#BONDS#US10Y #US02Y

Также хотим обратить ваше внимание на стремительно сокращающийся спред между 2-летними и 10-летними бондами. Его значение уже в районе 0,14%. И он продолжает уменьшаться.

Рынок акций это видит. Все это видят. Но рост фондового рынка продолжается. А потом отвесное падение. Сразу за инверсией не наступает рецессия. На это нужно время, но сам факт перехода спреда в отрицательную зону позволит сделать определенные прогнозы.

Ждем и запасаемся попкорном :)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал