еврозона

Евро ждет обвал при победе Ле Пен

- 24 февраля 2017, 10:02

- |

Согласно опросам Ле Пен уступает оппонентам во втором туре.

При этом перспектива возможного избрания Ле Пен как президента Франции, выступающего за выход из еврозоны и Европейского союза, остается основным фактором риска для инвесторов.

«Если Марин Ле Пен выиграет президентские выборы во Франции – евро рухнет как камень. Мы увидим резкий рост неопределенности на рынках, это будет связано с опасениями по поводу выхода Франции из еврозоны.

При этом, если ситуация будет развиваться в рамках тех результатов, которые показывают последние опросы общественного мнения, Ле Пен проиграет во втором туре выборов. В этом случае, я думаю, рынки вздохнут с облегчением, и на этом фоне евро может ожидать определенное ралли в мае, после второго тура.

Так или иначе, сейчас это, возможно, главный источник беспокойства для инвесторов – если Ле Пен выиграет президентские выборы во Франции, нас ждет очень неопределенный период».

Стоит добавить, что согласно последним опросам общественного мнения, результаты которых были опубликованы в четверг, 23 февраля, Марин Ле Пен сохраняет лидерство в президентской гонке во Франции.

- комментировать

- 47

- Комментарии ( 5 )

Почему США заинтересованы в развале Еврозоны?

- 03 февраля 2017, 19:51

- |

Тед Маллок, вероятный будущий посол США в Европейском Союзе, убежден, что через 18 месяцев евро обрушится. Хотя такое утверждение — явное преувеличение, евро действительно переживает не лучшие времена. США же определенно заинтересованы в слабой еврозоне.

… С 2010 года еврозона держится на плаву лишь с помощью количественного смягчения (оно играет на руку банкам, но не населению) и жесткой бюджетной политики, которую навязали обществам правительства зоны. Тед Маллок вовсе не открыл Америку: еврозона хрупка, более хрупка, чем кажется.

… как видно, в противостоянии с Китаем (у того имеются огромные резервы золота, евро и долларов) Трамп может быть заинтересован в развале евро для того, чтобы европейцы начали массово скупать доллары и тем самым поддержали американскую валюту. Развал еврозоны автоматически привел бы к удорожанию валюты Германии и сделал бы ее экспорт менее конкурентоспособным. В целом, Трамп сделает ставку на укрепление доллара и восстановление связей с Москвой. Развалившаяся и зажатая между трех держав (США, Великобритания и Россия) континентальная Европа по факту оказалась бы в долларовой зоне. Трамп противопоставляет Еврамерику китайскому проекту Евразии.

Полный текст на русском:http://inosmi.ru/politic/20170129/238619015.html

( Читать дальше )

Были ли неожиданными проблемы Еврозоны.

- 14 декабря 2016, 18:04

- |

Италия в шаге от обрыва.

Как пишет в своей статье для Project Sindicate британский экономист, бывший советник главы Еврокомиссии Филипп Легран: “ в краткосрочной перспективе продолжающийся банковский кризис в Италии может разгореться с новой силой, что поставит под угрозу европейскую стабильность, а в долгосрочной – Италия может быть вынуждена покинуть еврозону, что поставит под угрозу единую европейскую валюту“.

Все чаще в СМИ начинают говорить о тревожных сценариях Еврозоны. Сначала была Греция, потом “неожиданно всплыл” дойче банк. Как видим, тенденции, о которых было не принято говорить ещё год – полтора назад, заметили даже такие видные деятели как бывший советник главы Еврокомиссии и другие экономисты. Произошло это как всегда неожиданно для “экспертного сообщества”.

Было ли это неожиданностью для нас, конечно нет. Год назад мы опубликовали вот такой материал, где указывали на будущие проблемы (кстати, цель 0.8 по евро-доллар актуальны и сейчас, о чем мы также недавно писали). В последующих материалах, мы только подтверждали такой сценарий для Еврозоны.+

( Читать дальше )

Решение ЕЦБ. Коллапсу не быть?

- 09 декабря 2016, 12:00

- |

ЕЦБ принял для себя важное решение продлить программу QE. Как мы ранее ожидали, срок продления равняется 6 месяцев (до декабря 2017 года). Кроме того, важным моментом будущей программы выступает и ее объем. С апреля 2017 года европейский регулятор будет покупать активов на сумму 60 млрд. евро каждый месяц.

Учитывая это, можно сказать о том, что ЕЦБ продлил интерес инвесторов к рисковым активам, поскольку на протяжении 2017 года на финансовые рынки будут «выкинуты» дополнительные 360 млрд. евро, влияние которых безответно не пройдет.

Основной мотив данной программы – это достижение целевого уровня инфляции в 2%, который ставит себе за цель ЕЦБ и его глава Марио Драги. По поводу последнего, стоит прокомментировать некоторые слова, которые были сказаны ним на данной пресс-конференции.

- «Если перспективы ухудшатся, ЕЦБ намерено увеличить программу покупки активов». Эти слова дают ответ на основной вопрос: какую денежно-кредитную политику будет проводить европейский регулятор далее? Все зависит от тех поступающих данных, которые получает рынок и регулятор. Во-первых, кредитования налаживается, уровень безработицы снизился ниже психологической отметки – 10%, но, с другой стороны, в пользу продления программы есть и другие факты. Помимо того, что уровень инфляции еще далек от целевого значения, есть и сугубо политические факторы, в виде той же периферийной зоны. В случае отказа ЕЦБ от выкупа активов, доходность евробондов таких стран, как Италия, Португалия, Испания и Греция могут сильно подскочить, что станет причиной для технических дефолтов многих финансовых институтов Еврозоны. Среди таковых претендентов на первом месте стоят итальянские банки и Deutsche Bank.

( Читать дальше )

Станет ли референдум в Италии новым Brexit?

- 02 декабря 2016, 04:22

- |

Многие аналитики считают, что это станет еще более значимым европейским политическим событием 2016 г., чем тот же Brexit. Так за что проголосуют итальянцы?

Премьер-министр Ренци намерен бороться за положительный исход голосования, по результатам которого предлагаемые законы будут нуждаться лишь в одобрении нижней палаты парламента. Сейчас необходимо одобрение обеих палат, что значительно затрудняет процесс госуправления в Италии.

Ренци даже рискует своим политическим будущим на референдуме, заявив, что уйдет в отставку в случае отрицательного голосования, которое так отстаивает «Движение пяти звезд». Оно как раз против проведения реформ по упорядочению государственного управления в Италии.

Франческо Оджиано, автор Beppo Grillo Parlante, сообщил 14 ноября, что, по мнению оппозиции, предлагаемые реформы сведутся к новой избирательной системе.

«Движение пяти звезд» полагает, что реформы не дадут возможности выбирать своих представителей в парламенте, и это самое главное. В результате положительного голосования парламент был бы полон чиновников, выбранных из партий, которые после их избрания будут просто отстаивать интересы своих лидеров, а не своего народа", — добавил он.

Итальянское правительство в рамках реформы планирует внести серьезные изменения в работу законодателей: сенат должен быть лишен многих полномочий, его численность сократится более чем в три раза.

Будут ли реформы приняты или отклонены?

( Читать дальше )

Евро снижается под влиянием политических факторов

- 14 октября 2016, 11:10

- |

Буквально недавно валютная пара EUR/USD пробила психологический уровень по цене – 1,1000. В основном, именно он считался уровнем поддержки европейской валюты от возможного потенциального снижения далее вниз. Кроме того, в районе цены 1,1050 у нас находится нижняя граница треугольника, которая, как видим, была пробита.

Рис. 1. Динамика валютной пары EUR/USD

Учитывая вышеописанные технические факторы, у нас есть все предпосылки считать, что валютная пара EUR/USD пойдет далее вниз, и первой целью будет выступать – 1,08. Вчера Morgan Stanley сообщил о том, что закрывает длинные позиции в валютном портфеле. Напомним, что они заняли покупку от уровня 1,12, а стоп-лосс находился в районе 1,10. На сегодняшний момент этот уровень был пробит. Кроме того, крупнейший британский банк Barclays Capital дал прогноз о том, что к концу 2016 года пара EUR/USD закрепится в районе 1,08.

( Читать дальше )

Deutsche Bank и не только: Топ-4 «скелета в шкафу» еврозоны

- 05 октября 2016, 06:55

- |

Еще буквально 3-4 года назад европейский долговой кризис заставлял инвесторов трепетать. Рынки штормило, и регуляторы были вынуждены прибегнуть к масштабным мерам, чтобы погасить пламя.

Однако со временем долговой кризис еврозоны отошел на второй план, наиболее острые проблемы удалось преодолеть. К хорошему быстро привыкаешь, однако расслабляться не стоит, и вот уже новые угрозы и возможности на повестке дня.

1. Deutsche Bank.

Проблемы крупнейшего банка Германии напугали инвесторов на прошлой неделе. Ситуацию уже начали сравнивать с Lehman Brothers, указывая на системные риски для мировой финансовой системы (подробней см. специальный обзор). Впрочем, скорее всего, аналогии стоит проводить с Bear Stearns, который удалось в свое время спасти. Согласно сообщениям в СМИ появившемся в конце прошлой недели, сумма, требуемая Минюстом США в счет урегулирования претензий, снижена с $14 млрд до $5,4 млрд. Отметим, что слухи эти пока не подтверждены официально, так что сюрпризов, приятных или не очень, исключать нельзя. К тому же проблема носит структурный характер и одной договоренностью с американскими регуляторами ее можно в полной мере не разрешить.

( Читать дальше )

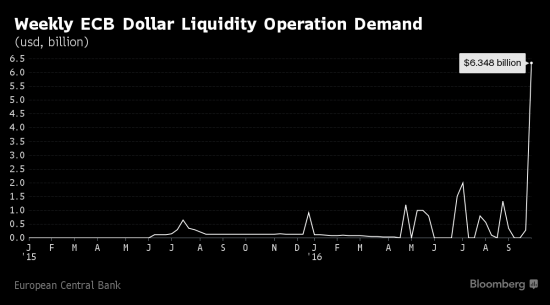

usd_todtom - HAPPY-end вроде))))

- 03 октября 2016, 17:05

- |

http://smart-lab.ru/blog/353797.php и http://smart-lab.ru/blog/353329.php

ну вот и все, почти вернулись к норме (по ставке),

некс-поинт (для мониторинга развития ситуации) — 5 октября))

ну и так, для справки коли уж склонны подозревать deutsche (http://smart-lab.ru/blog/offtop/352693.php)

( Читать дальше )

Фокус Рынка с Дмитрием Лебедем

- 30 сентября 2016, 10:04

- |

На финансовых рынках изменились текущие тенденции. Инвесторы уходят от рисковых активов. Причиной выступает вчерашняя новость о том, что крупнейшие институциональные клиенты Deutsche Bank начали выводить свои средства. Это, в свою очередь, стало причиной падения акций компании на 7%. В отрицательную зону перешли и фондовые площадки. Азиатские рынки исключением не стали. Японский индекс потерял около -1,5%. Индикатор американского рынка – S&P500 также демонстрирует свое снижение. На данном рынке есть свои внутренние проблемы вокруг другого банка – Wells Fargo, который принадлежит У. Баффету. Появилась новость о том, что этот банк открыл более двух миллиона липовых счетов, что грозит ему большими штрафами. Задается вопрос: «как и зачем»?

Нефтяные котировки демонстрирует техническую коррекцию вниз, драгоценные металлы во флете. Курс российского рубля пытается ворваться в 62 фигуру. Предлагаем обратить внимание и на динамику японской иены. Пробитие в 102 фигуру выглядит проблематичным, что делает интересными продажи при подходе к данной области. Сырьевые валюты – демонстрируют свое ослабление.

( Читать дальше )

Рецензия на книгу Алана Гринспена "Карта и территория"

- 13 сентября 2016, 17:22

- |

В 2015 году впервые на русском языке вышла в свет новая книга Алана Гринспена «Карта и территория: Риск, человеческая природа и проблемы прогнозирования». По просьбе издательского агентства «Альпина Паблишер» предоставляю вашему вниманию краткую рецензию на данное произведение.

Алан Гринспен – это один из наиболее авторитетных экономистов современности, Председатель Совета управляющих ФРС США с 1987 по 2006 год. Это человек, одно слово которого могло существенно сдвинуть рынки в ту или иную сторону. К его мнению прислушивались, и прислушиваются по сей день.

Впервые мое знакомство с трудами Алана Гринспена было в 2009 году, когда прочитал его книгу «Эпоха потрясений». Новая книга Алана «Карта и территория» по своей сути является продолжением его предыдущего произведения, где подробно расписываются причины кризиса 2008 года в сравнении с другими кризисами, в особенности с великой депрессией 1930-х годов в США, повторение которой чудом удалось избежать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал