еврозона

usd_todtom - HAPPY-end вроде))))

- 03 октября 2016, 17:05

- |

http://smart-lab.ru/blog/353797.php и http://smart-lab.ru/blog/353329.php

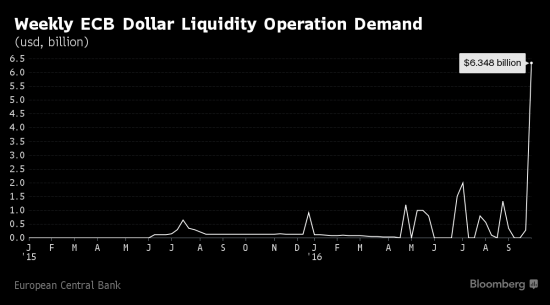

ну вот и все, почти вернулись к норме (по ставке),

некс-поинт (для мониторинга развития ситуации) — 5 октября))

ну и так, для справки коли уж склонны подозревать deutsche (http://smart-lab.ru/blog/offtop/352693.php)

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 9 )

Фокус Рынка с Дмитрием Лебедем

- 30 сентября 2016, 10:04

- |

На финансовых рынках изменились текущие тенденции. Инвесторы уходят от рисковых активов. Причиной выступает вчерашняя новость о том, что крупнейшие институциональные клиенты Deutsche Bank начали выводить свои средства. Это, в свою очередь, стало причиной падения акций компании на 7%. В отрицательную зону перешли и фондовые площадки. Азиатские рынки исключением не стали. Японский индекс потерял около -1,5%. Индикатор американского рынка – S&P500 также демонстрирует свое снижение. На данном рынке есть свои внутренние проблемы вокруг другого банка – Wells Fargo, который принадлежит У. Баффету. Появилась новость о том, что этот банк открыл более двух миллиона липовых счетов, что грозит ему большими штрафами. Задается вопрос: «как и зачем»?

Нефтяные котировки демонстрирует техническую коррекцию вниз, драгоценные металлы во флете. Курс российского рубля пытается ворваться в 62 фигуру. Предлагаем обратить внимание и на динамику японской иены. Пробитие в 102 фигуру выглядит проблематичным, что делает интересными продажи при подходе к данной области. Сырьевые валюты – демонстрируют свое ослабление.

( Читать дальше )

Рецензия на книгу Алана Гринспена "Карта и территория"

- 13 сентября 2016, 17:22

- |

В 2015 году впервые на русском языке вышла в свет новая книга Алана Гринспена «Карта и территория: Риск, человеческая природа и проблемы прогнозирования». По просьбе издательского агентства «Альпина Паблишер» предоставляю вашему вниманию краткую рецензию на данное произведение.

Алан Гринспен – это один из наиболее авторитетных экономистов современности, Председатель Совета управляющих ФРС США с 1987 по 2006 год. Это человек, одно слово которого могло существенно сдвинуть рынки в ту или иную сторону. К его мнению прислушивались, и прислушиваются по сей день.

Впервые мое знакомство с трудами Алана Гринспена было в 2009 году, когда прочитал его книгу «Эпоха потрясений». Новая книга Алана «Карта и территория» по своей сути является продолжением его предыдущего произведения, где подробно расписываются причины кризиса 2008 года в сравнении с другими кризисами, в особенности с великой депрессией 1930-х годов в США, повторение которой чудом удалось избежать.

( Читать дальше )

Изменится ли монетарная политика ЕЦБ?

- 07 сентября 2016, 20:08

- |

Программа выкупа активов

( Читать дальше )

Сколько потребуется ЕЦБ, чтобы стать единственным кредитором Германии, Испании, Франции?

- 29 августа 2016, 04:11

- |

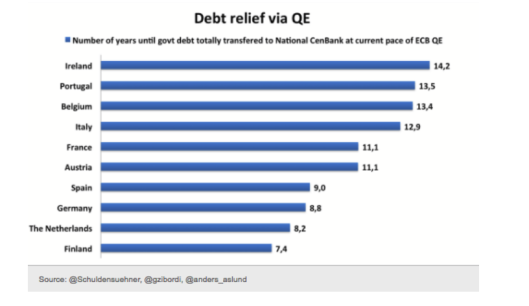

В марте этого года Супер Марио достал свою «базуку», продолжая разбрасываться деньгами.

Речь идет об инструментах кредитно-денежной политики, в том числе и о программе QE еврозоны, в рамках которой происходит выкуп облигаций, включая суверенные. В тот момент ежемесячный объем совокупных покупок был увеличен с 60 млрд евро до 80 млрд евро.

Отметим, что регулятор оставил пространство для маневра. Подобно «стимулам» от Банка Японии, монетарные интервенции ЕЦБ могут продлиться почти целую вечность.

Что это может означать? На сайте Zerohedge приведен любопытный график, на котором показано, сколько времени потребуется центробанку еврозоны для полного выкупа гос. бондов различных стран при текущем размере программы. В случае Германии речь идет о 8,8 года, Испании – 9 годах, Франции – 11,1 годах.

БКС Экспресс

Текущие торговые сигналы и ситуация на рынке

- 28 июля 2016, 12:41

- |

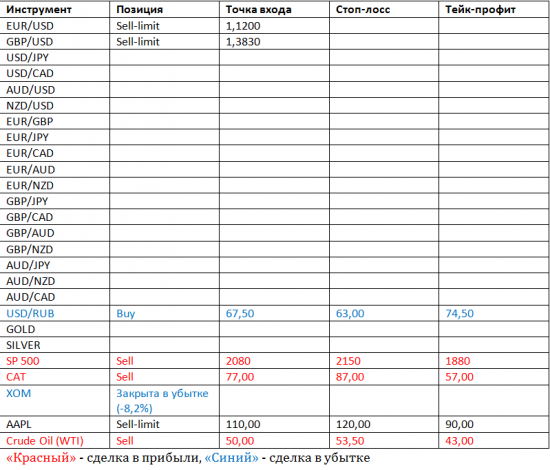

Открыты новые позиции:

— sell EUR/USD;

— sell NZD/USD.

Вчерашнее заседание ФРС продемонстрировало оптимистические ожидания регулятора. Было сделано заявление о возможном повышение ставки в сентябре 2016 года. Несмотря на это, рынок пошел против заявлений, что возможно выступает краткосрочной реакцией.

Нефтяные котировки находятся под давлением из-за вчерашних данных Минэнерго США, которые разочаровали рынки. Фондовые площадки переходят в отрицательную зону из-за роста вероятности повышения ставки ФРС. Российский рубль под давлением из-за курса рубля и завтрашнего заседания ЦБ РФ.

Ключевых событий сегодня не ожидаем, но стоит отметить завтрашнее заседание Банка Японии. Также ожидается завтрашнее выступление Йеллен и результаты стресс-тестов банковской системы Еврозоны.

Успешного дня друзья, и заходите к нам в гости в ВК-паблик.

Текущие торговые сигналы и ситуация на рынке

- 30 июня 2016, 12:46

- |

Продажа по акциям компании Exxon Mobil была закрыта. Неожиданно, но поворот бумаг вверх выглядит не логичным, если судить по убывающей динамике выручки и других финансовых показателей компании. Пока что, от работы с данными бумагами стоит отказаться. По сравнению с ХОМ, акции САТ демонстрируют огромную вероятность продолжение снижения к отмеченному уровню.

В целом же, на финансовых рынках наблюдается рост спроса на рисковые активы. Тема Brexit уходит еще дальше. По макроэкономическим данным, стоит отметить ИПЦ Еврозоны, которые продемонстрировали ускорение роста на +0,1%. Вчерашние данные МинЭнерго США вышли положительными для нефтяных котировок. Единственной ложкой дегтя был рост запасов бензина, что удивительно в связи с автомобильным сезоном лета.

Успешного дня друзья, и заходите к нам в гости в ВК-паблик.

Рынок биотеха потянул за собой акции Egalet Corporation

- 27 июня 2016, 10:23

- |

После голосования по поводу выхода Великобритании из Еврозоны, рынки рухнули вниз: S&P500 -3,59%, Dow -3,39%, Nasdaq -4,12%.

NASDAQ Biotechnology (^NBI) упал почти на 5 процентов (-4,97%).

Больше всех пострадали акции компаний Adverum Biotechnologies, Inc. (ADVM) -9,01%, Affimed N.V. (AFMD) -10,09%, Concordia Healthcare Corp. (CXRX) -11,00%, Egalet Corporation (EGLT) -15,33%, Immunomedics Inc. (IMMU) -13,20%, NantKwest, Inc. (NK) -9,96%, Orexigen Therapeutics, Inc. (OREX) -9,86%, Prothena Corporation plc (PRTA) -12,50% и Versartis, Inc. (VSAR) -9,19%.

Пятничные акции компании Egalet Corporation (EGLT) почти достигли своего годового минимума ($4,34) и закрылись на уровне $4,75 (в какой-то момент в интрадей они опускались до $4,57). Итого, акции упали на

( Читать дальше )

Топ-5 ключевых рисков, угрожающих единству Евросоюза

- 29 марта 2016, 05:18

- |

Когда-то Евросоюз казался сбывшейся сказкой, однако, реальность оказалась более суровой.

Дело в том, что невозможно долго поддерживать политическое и монетарное (в случае еврозоны) единство среди большого количества стран с различной бюджетно-налоговой политикой. Суверенный долговой кризис обнажил структурные проблемы региона. В моменты обострения слабость «периферийных » стран (Греция, Италия, Испания, Португалия и Ирландия) угрожала самой идее существования Евросоюза. К этому можно добавить и другие проблемы, некоторые из которых (кризис мигрантов), усилились сравнительно недавно.

Ниже обозначены пять ключевых внутренних рисков, угрожающих Евросоюзу как структуре. А в случае его развала, и глобальной экономике в целом.

1. Банковский кризис в Италии. Сейчас Италия является чуть ли не основной головной болью для финансовой системы Евросоюза. В среднем процент «плохих» кредитов составляет около 20% общего портфеля итальянских банков. В отдельных случаях речь идет о 20%. Для сравнения, в США обобщенная цифра составляет лишь 1%, а в кризисный период – не более 3,5%. Италия является восьмой крупнейшей экономикой в мире, поэтому создавшаяся ситуация представляет собой системную угрозу.

( Читать дальше )

ЕЦБ стоит срочно начать покупать корпоративные облигации в рамках программы QE

- 09 марта 2016, 20:21

- |

Капиталисты или социалисты, кто круче? Кто надежнее? Кого можно считать лучше для экономики и для роста инфляции? Как по мне, ответ на этот вопрос обязан искать в первую очередь ЕЦБ. И в случае найденного ответа, он обязан срочно менять программу количественного смягчения, которая может стать аналогом безуспешной программы последних лет Банка Японии.

Программа количественного смягчения ЕЦБ имеет крайне низкую эффективность, поскольку неспособен напрямую повлиять на восстановление экономики Еврозоны и отдельных её регионов. Что включает в себя работа печатного станка ЕЦБ? ЕЦБ печатает деньги, которые должны направляться далее в экономику Еврозоны. Но, какими способами и каналами они идут к конечным потребителям? Через рынок казначейских облигаций.

Что такое казначейские облигации? Это ценные бумаги, которые правительство страны выпускает для привлечения средств. Далее политическое руководство страны использует их уже в своих целях, и этот процесс называется государственным управлением. Основная статья хранения таких денег находится в государственных бюджетах стран Еврозоны, которые используют их в собственных целях.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал