доходности облигаций

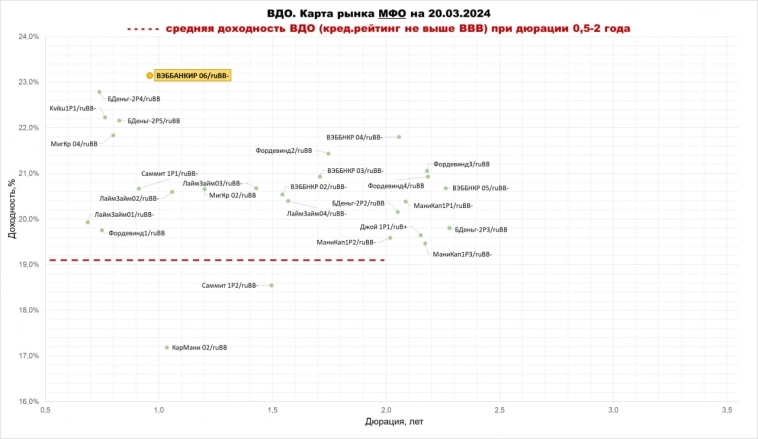

Карты рынка ВДО. Средняя доходность – 19,1%. Но в МФК выше

- 21 марта 2024, 07:04

- |

Обновляем карты рынка высокодоходных облигаций. По основным ВДО-отраслям: МФК, лизингодателям и строителям. Средняя доходность подросла до 19,1% (в начале марта была 18,7%).

Лизингодателей на карте всё больше, строителей всё меньше. А МФК стабильно выше рынка по доходности. Видимо, причина в ограничении на покупку этих бумаг только квал.инвесторами.

Но именно доходность делает вес микрофинансовых эмитентов максимальным в нашем публичном портфеле ВДО (в портфелях доверительного управления тоже).

Наш подход к вложениям в облигации, вообще, незамысловат. Покупать то, что имеет премию по доходности (грубо – находится выше красного пунктира, с поправками на кредитный рейтинг). И без задержек продавать то из купленного, где проявились любые проблемы.

Выделили сегодняшний выпуск ВЭББАНКИР 06. И для сравнения, и как один из двух (второй – у девелоперов) самых доходных в сегменте ВДО.

( Читать дальше )

- комментировать

- 2.9К

- Комментарии ( 2 )

Доходности российских государственных облигаций обновляют максимумы пятую неделю подряд - Freedom Finance Global

- 20 марта 2024, 19:38

- |

Спрос на ОФЗ-ПД серии 26244 регулярно превышает предложение в 1,3–1,7 раза, так как данный выпуск дает наибольшую доходность. Сегодня средневзвешенная доходность по этим бумагам составила 13,43% годовых, она бьет рекорды пятую неделю подряд и стала максимальной за всю историю наблюдений. Индекс государственных облигаций РФ (RGBI) снижается восьмую неделю подряд, что отражает ожидания рынка по удержанию жесткой денежно-кредитной политики Банка России в течение длительного периода.Чернов Владимир

Freedom Finance Global

В предстоящую пятницу Центробанк проведет заседание, на котором будет принято решение по денежно-кредитной политике. Консенсус-прогноз аналитиков указывает на удержание ключевой ставки рефинансировании на уровне 16% годовых.

( Читать дальше )

Спрос на бумаги Минфина на аукционе вновь может вырасти - Промсвязьбанк

- 20 марта 2024, 11:54

- |

Сегодня Минфин предложит только один длинный 10-летний выпуск без лимита предложения. Не исключаем, спрос на аукционе вновь может вырасти – спекулятивно текущие уровни доходностей ОФЗ уже выглядят интересно. Однако для среднесрочных инвестиций рекомендуем оставаться в корпоративных флоатерах, которые менее подвержены переоценки и дают купонную доходность 17%-18% годовых.Грицкевич Дмитрий

«Промсвязьбанк»

Риски дальнейшего снижения котировок ОФЗ сохраняются - Промсвязьбанк

- 15 марта 2024, 11:50

- |

Кроме того, мы уже отмечали, что индекс RGBI обновил минимум осени прошлого года, от которого начался рост котировок на ожиданиях быстрого снижения инфляции за счет жесткой ДКП. На текущий момент цены ОФЗ уже ниже данного уровня, что несет риски продолжения продаж на срабатывании стоп-лоссов по позициям инвесторов, которые набирались осенью-зимой 2023 г. В результате, как минимум, до мартовского заседания ЦБ продажи ОФЗ могут сохраниться.

В этой ситуации по-прежнему отдаем предпочтение корпоративным флоатерам.Грицкевич Дмитрий

«Промсвязьбанк»

На снижающемся рынке инвесторы набирают позицию в длинных ОФЗ - Промсвязьбанк

- 14 марта 2024, 11:21

- |

Вместе с тем, за счет существенной премии по доходности спрос на длинные госбумаги на аукционах Минфина остается неплохим. Вчера длинный 14-летний выпуск ОФЗ был размещен на 49 млрд руб. при спросе 87 млрд руб. и средневзвешенной доходности 13,5%. Премия к соседнему 15-летнему выпуску ОФЗ по срочности составляет ~60 б.п., что во многом компенсирует наблюдаемую просадку рынка и позволяет взять существенный объем бумаг. Для сравнения, оборот по всем бумагам из индекса RGBI на вторичных торгах составляет 10-20 млрд руб. в день, что затрудняет набор крупной позиции.

Спрос на короткий 2,5-летний выпуск был традиционно невысоким – Минфин признал аукцион несостоявшемся.

Мы пока не наблюдаем сигналов по снижению инфляции (на 11 марта составила 7,7%), в результате чего на ближайшем заседании ЦБ, вероятно, сохранит свою риторику по необходимости сохранения жесткой ДКП. Рекомендуем сохранять короткую дюрацию портфелей с фокусом на корпоративные флоатеры.Грицкевич Дмитрий

( Читать дальше )

Котировки ОФЗ останутся на минимумах до заседания ЦБ РФ - Промсвязьбанк

- 13 марта 2024, 11:11

- |

Сегодня Минфин предложит к размещению длинный 14-летний выпуск ОФЗ без лимита и 2,5-летний выпуск на 10 млрд руб. Отметим, что, несмотря на активные продажи ОФЗ на вторичном рынке, спрос на аукционах остается достаточно стабильным – порядка 100 млрд руб. за аукционный день. В результате, институциональные инвесторы набирают позицию на аукционах используя просадку рынка.

Вместе с тем, пока мы не видим сигналов по снижению ключевой ставки в ближайшее время, которые могли бы привести к быстрому восстановлению котировок ОФЗ-ПД. Напротив, желание ЦБ кардинально снизить инфляцию в этом году до 4,0%-4,5%, вероятно, приведет к более продолжительной жесткой ДКП.Грицкевич Дмитрий

«Промсвязьбанк»

До заседания ЦБ 22 марта ожидаем консолидацию рынка госбумаг на достигнутых уровнях.

5 прибыльных облигаций с высоким рейтингом для покупки весной 2024

- 12 марта 2024, 21:35

- |

💼Продолжаю отмечать, что для консервативной части портфеля в 1-м полугодии 2024 года лучшим выбором будут следующие инструменты:

- Вклады под максимально высокую ставку;

- Фонды денежного рынка для временной парковки кэша на брокерском счете (например, фонд LQDT);

- И, конечно же, облигации с фиксированным купоном с погашением минимум через год, а лучше позже — для «бронирования» высокой ставки на какое-то время вперед.

Сегодня сделаю упор на те корпоративные облигации, у которых самая высокая доходность к погашению, но при этом и высокий кредитный рейтинг. Т.е., никакого шлака не будет! Больше того, случайно получилось так, что бонды ВСЕХ этих эмитентов я и сам давно и с удовольствием держу у себя в портфеле — т.е. как обычно, отвечаю собственными деньгами за свои инвест. размышления.

Подписывайтесь на мой телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

Сегодняшние критерии такие:

● Кредитный рейтинг не ниже A- (только высший эшелон!);( Читать дальше )

Доходности ВДО (18,8%) стоят на месте. И настраивают на осторожность

- 11 марта 2024, 06:52

- |

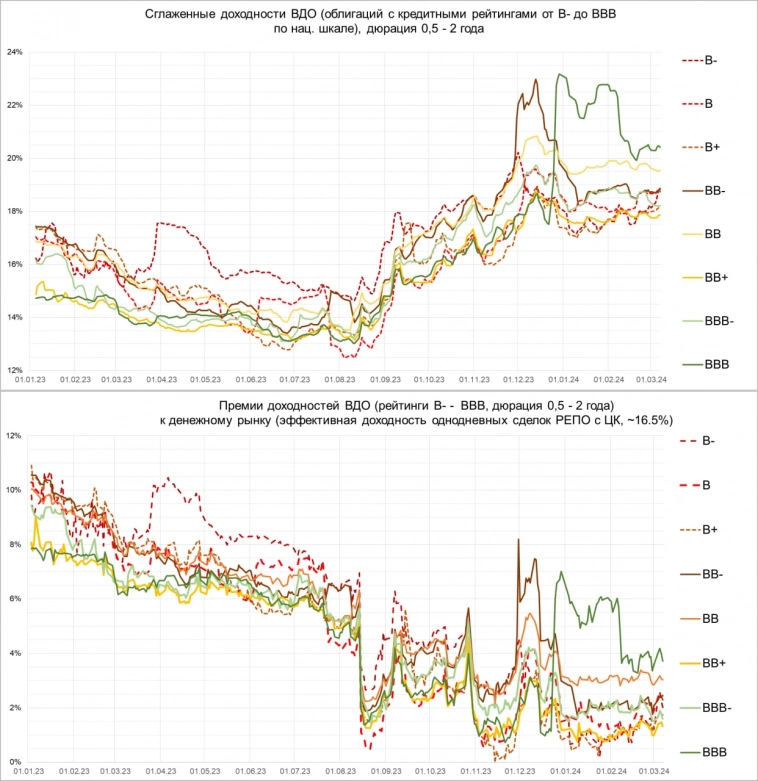

Средняя доходность ВДО (под высокодоходными мы понимаем облигации с кредитным рейтингом не выше ВВВ; в расчете доходности не учитываем облигации без рейтинга) остановилась в диапазоне 18,5-19%. На 7 марта – 18,8%.

Корреляции между кредитным рейтингом и доходностью нет. Что не в пользу снижения доходностей / роста котировок облигаций. Когда более высокий рейтинг дает более низкую доходность, можно предполагать, что участники рынка рационально относятся к его дефолтным рискам. Верхняя диаграмма отметает предположение.

При этом премии ВДО к денежному рынку сохраняются низкими, в среднем около 2%. Такая средняя премия – это спекулятивная ставка. Ставка на то, что цены ВДО обязательно вырастут. В чем есть сомнения.

О том, что доходности пусть и стабильны и не так низки, но имеют мало потенциала к снижению, свидетельствует и их сравнение с ключевой ставкой. Средняя доходность ВДО превышает КС меньше, чем в 1,2 раза. А чтобы доходности имели потенциал снижения (и, повторимся, цены облигаций – потенциал роста), желательно выйти на соотношение выше 1,3. При нынешних доходностях это ключевая ставка хотя бы 14,5%.

( Читать дальше )

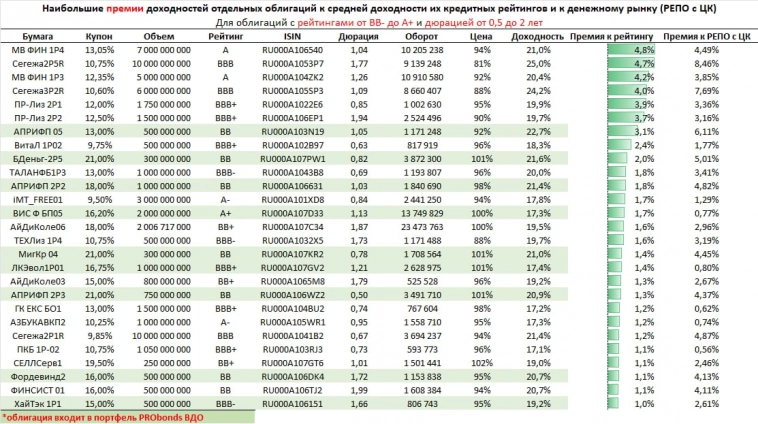

Наиболее и наименее доходные ВДО (и не только), если сравнивать по критерию кредитного рейтинга

- 10 марта 2024, 07:28

- |

Эти таблицы для нас практические. Еженедельно мы проверяем, можем ли что-то с премией положить в свой портфель ВДО. И нет ли чего-то с дисконтом, от чего лучше бы избавиться.

Поэтому в таблицах не весь спектр облигаций, а только бумаги с кредитными рейтингами от ВВ- до А+ и с дюрацией от 0,5 до 2 лет. Есть еще какая-то поправка на ликвидность.

Из таблицы премий в нашем портфеле сейчас ровно треть облигаций. Растет соблазн купить ПР-Лизинг. В остальном соблазнов, пожалуй, нет. Из таблицы с дисконтами бумаг у нас нет.

( Читать дальше )

Средневзвешенная доходность ОФЗ-ПД этой весной превысит 13% годовых - Freedom Finance Global

- 07 марта 2024, 14:54

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал