доходности облигаций

Дефолт – страшная сила

- 22 декабря 2025, 06:21

- |

Всего один крупный дефолт, Монополия, по факту, 7 млрд р., и сегмент ВДО покатился вниз по котировкам / вверх по доходностям.

Соотношение средней доходности ВДО (облигаций с рейтингами от B- до BBB) и актуального значения ключевой ставки ушло к 1,89. Уже выше 1,5 много. А почти 1,9 – уже кризисный коэффициент. Бывало и выше. Но либо когда рынок уходил в еще большее отрицание, либо при заметно меньшей ключевой.

Можно еще заметить, что рост доходностей шел на фоне ожидания более низкой КС и разве что только приостановился по факту, в пятницу ставка была снижена с 16,5 до 16%.

Или у страха глаза велики, или нужно привыкать к 30-м доходностям в сегменте. Вероятно, реальность где-то между.

А ключевая ставка, от которой вроде бы и должен «плясать» рынок, похоже, в случае, что с ВДО, что с коммерческим кредитованием в целом, свой путеводный смысл утрачивает.

Телеграм: @AndreyHohrin

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

( Читать дальше )

- комментировать

- 6К

- Комментарии ( 8 )

Как изменились средние доходности облигаций (по рейтингам) за неделю? Для ВДО - сильно

- 21 декабря 2025, 08:01

- |

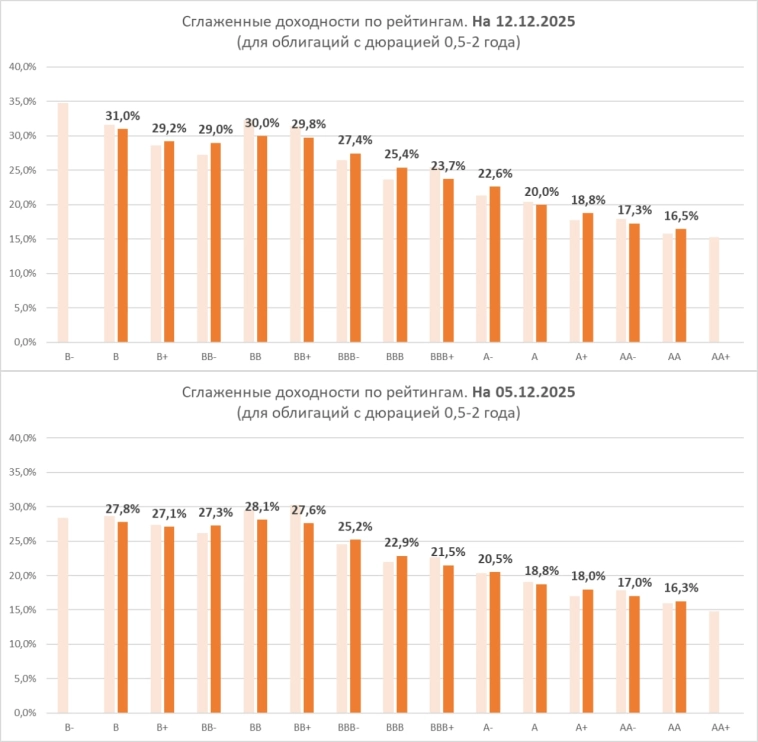

Средние доходности облигаций в зависимости от рейтинга (бледные столбцы — доходности без сглаживания). И как они изменились за неделю (для ВДО сильно изменились).

Телеграм: @AndreyHohrin

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, RuTube, Smart-lab, ВКонтакте, Сайт

Как изменились средние доходности облигаций (по рейтингам) за неделю

- 15 декабря 2025, 07:19

- |

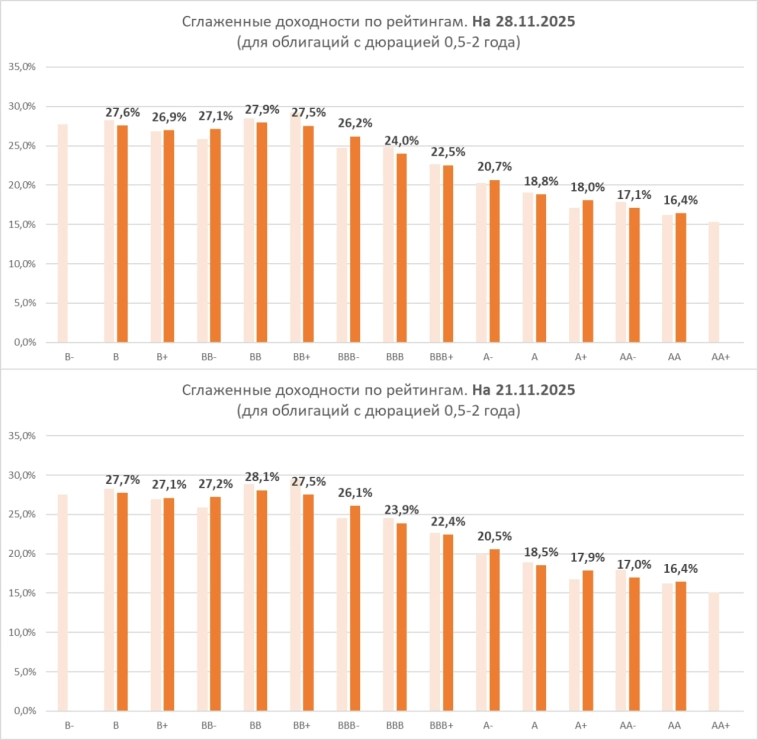

Средние доходности облигаций в зависимости от рейтинга. И как они изменились за неделю.

Телеграм: @AndreyHohrin

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, RuTube, Smart-lab, ВКонтакте, Сайт

70 наиболее и 61 наименее доходных облигаций с рейтингами от BB- до AA+, по оценке Иволги

- 15 декабря 2025, 06:36

- |

📌Полный файл с отбором ВДО для этой публикации — 👉👉👉 в чате Иволги: 👉 t.me/ivolgavdo/55254

Ранжируем сравнительную привлекательность ВДО и не только ВДО по «справедливой» доходности и по доходности относительно рейтинга. В выборке наиболее ликвидные облигации с рейтингами от BB- до AA+, суммы выпусков — от 300 млн р. Тот спектр бумаг, которым, в основном Иволга и торгует.

|«Справедливый» уровень доходности для каждого из кредитных рейтингов предполагает, что облигационная доходность равна доходности денежного рынка, если поправить ее на вероятность дефолта (рассчитывается на статистике дефолтов от 3 рейтинговых агентств) и возможность продать облигацию по цене 25% от номинала.|

Чем больше премия доходности отдельной облигации к ее справедливому уровню, рассчитанному нами, тем выше эта облигация в 👆первой таблице.

Чем, наоборот, больше дисконт – тем ниже облигация во 👇второй таблице.

Зеленым выделены бумаги, входящие в публичный портфель PRObonds ВДО, где мы стремимся держать облигации из 👆первой таблицы и избегать из 👇второй.

( Читать дальше )

Доходности ВДО подскочили

- 14 декабря 2025, 08:13

- |

Картинка на воскресенье, для осмысления неравнодушным к ВДО.

А) По понятным причинам взлет доходностей. В большей мере в самых слабых рейтингах.

Б) Соотношение средней доходности ВДО и ключевой ставки вновь выше 1,7.

Телеграм: @AndreyHohrin

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, RuTube, Smart-lab, ВКонтакте, Сайт

3,2% - реальная доходность облигаций👀

- 12 декабря 2025, 11:56

- |

«По подсчетам ЦБ, средневзвешенная по объему фактическая доходность структурных облигаций «Сбербанк КИБ», ВТБ и Альфа-банка, погашенных в 2022-2024 годах, составила 3,2% годовых. Это в разы ниже, чем доходность менее рисковым продуктам, таким как классические корпоративные облигации (9,9-18,2% в 2022-2024 годах), гособлигации (9,1-16,4%) и паи фондов денежного рынка. Половина всех погашенных облигаций (51% от объема выпуска трех банков) принесла инвесторам доходность от 0% до 7,8%. Еще не менее 30 млрд рублей облигаций оказались убыточными и потеряли в номинальной стоимости.»

— Пишет FrankMedia ☝️ про 3% доходности.

🤡 Это всё, что надо знать про абсолютно все,

любые структурные продукты банков и брокеров.

Можно сопротивляться и брызгать слюнями, быть обиженным на жёсткого и строгого дядю Aromath с такой позицией, это будет ваш выбор —

время всё всегда расставит на свои места 💯

Не делать ерунды на рынке —

чуть больше, чем половина успеха.

Регулярно рассказываю в Клубе, какие комиссионные получают бессовестные менеджеры за продажу структурных продуктов брокеров 😎

( Читать дальше )

Новые правила расчёта доходности облигаций Мосбиржей с 8 декабря 2025г

- 09 декабря 2025, 10:04

- |

Было много справедливых претензий об ошибочных расчётах фактической доходности облигаций.

Особенно облигаций с близкими сроками погашения и флоатеров.

Мосбиржа обновила правила игры:

как теперь считается доходность облигаций?

8 декабря 2025 года Московская биржа ввела новую методику расчета доходности по облигациям.

Цель — повысить прозрачность, качество аналитики и доступность рынка для всех инвесторов, особенно с учетом новых сложных инструментов.

⬜️ Ключевые нововведения:

⬜️ для дисконтных бумаг и облигаций в последнем купоне — теперь считается эффективная доходность к погашению. Раньше доходности нередко завышались по этим бумагам, что могло вводить в заблуждение;

⬜️ для флоатеров (облигаций с плавающим купоном) — биржа переходит на прогноз купонов на основе форвардной кривой (OIS). Раньше показывалась доходность прошлого купона, что было нерелевантно для будущих выплат. Эта новация позитивна для популярных ОФЗ-ПК и корпоративных флоатеров;

( Читать дальше )

Как изменились средние доходности облигаций (по рейтингам) за неделю

- 08 декабря 2025, 08:09

- |

Средние доходности облигаций в зависимости от рейтинга. И как они изменились за неделю.

Телеграм: @AndreyHohrin

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, RuTube, Smart-lab, ВКонтакте, Сайт

Средние доходности облигаций (по рейтингам)

- 01 декабря 2025, 07:45

- |

Средние доходности облигаций в зависимости от рейтинга. И как они изменились за неделю.

Telegram: @AndreyHohrin

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Rutube, Smart-lab, ВКонтакте, Сайт

68 наиболее и 65 наименее доходных облигаций с рейтингами от BB- до AA+, по оценке Иволги

- 01 декабря 2025, 06:22

- |

📌Полный файл с отбором ВДО для этой публикации — 👉👉👉 в чате Иволги: 👉 t.me/ivolgavdo/49687

Ранжируем сравнительную привлекательность ВДО и не только ВДО по «справедливой» доходности и по доходности относительно рейтинга. В выборке наиболее ликвидные облигации с рейтингами от BB- до AA+, суммы выпусков — от 300 млн р. Тот спектр бумаг, которым, в основном Иволга и торгует.

|«Справедливый» уровень доходности для каждого из кредитных рейтингов предполагает, что облигационная доходность равна доходности денежного рынка, если поправить ее на вероятность дефолта (рассчитывается на статистике дефолтов от 3 рейтинговых агентств) и возможность продать облигацию по цене 25% от номинала.|

Чем больше премия доходности отдельной облигации к ее справедливому уровню, рассчитанному нами, тем выше эта облигация в 👆первой таблице.

Чем, наоборот, больше дисконт – тем ниже облигация во 👇второй таблице.

Зеленым выделены бумаги, входящие в публичный портфель PRObonds ВДО, где мы стремимся держать облигации из 👆первой таблицы и избегать из 👇второй.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал