долгосрок

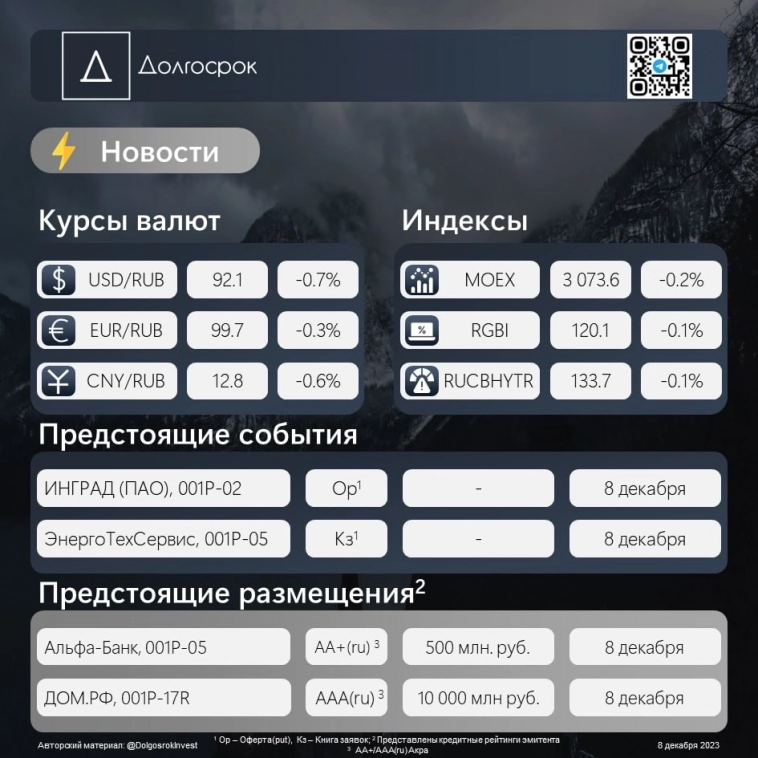

Daily обзор 08.12.2023

- 08 декабря 2023, 09:49

- |

▶️ Рубль стабилен, хотя факторы разнонаправленные: укрепление за счет роста цен на нефть и новостного фона по вышедшей статистике ЦБ и ослабление вследствие повышенного спроса ФЛ на валюту перед праздничным периодом.

❓Рынок

В четверг индекс МосБиржи практически не изменился относительно предыдущего дня. Ближе к концу дня нефть марки Brent немного дорожала и торговалась около $75.5. Рубль закрепился в близи $92.7. Котировки ОФЗ продолжили нисходящий тренд и в очередной раз закрылись на месячном минимуме.

🟢Размещения

➖Сегодня пройдет размещение выпуска 001Р-05 от Альфа-Банка на 500 млн. руб. Выпуск размещается на 2 года и относится к категории структурных продуктов с защитой капитала.

➖Сегодня также планировалось размещение выпуска облигаций ДОМ.РФ, 001P-17R объёмом 10 000 млн. руб., но эмитент перенес дату сбора книги заявок, который должен был состояться 5 декабря. Основная причина — существенный рост значения КБД Московской биржи на сроке 1 год.

( Читать дальше )

- комментировать

- 213

- Комментарии ( 0 )

Спекуляции или долгосрок? 🤔💰

- 06 декабря 2023, 13:38

- |

Привет, инвесторы!🚀 Сегодня мы поговорим о вечном вопросе: стоит ли играть на коротких дистанциях или же лучше всё-таки настроиться на долгий путь в мире инвестиций? Давайте разбираться! 😊

Спекуляции: азарт и тактика📈📉📈📉

— Высокая прибыль: при должном умении и удаче ваша прибыль будет выше и быстрее, чем при долгосрочном инвестировании.

— Азарт: для многих спекулянтов это ещё и увлекательное занятие, похожее на игру. Это придаёт инвестированию дополнительную мотивацию и интерес.

— Высокие риски: шансы потерять деньги так же велики, как и заработать.

— Эмоциональное давление: нужны железные нервы, чтобы выдержать колебания рынка.

— Вы работаете с рисковыми активами, которые ходят вверх-вниз на десятки процентов в неделю в любой момент сильное движение этих активов, может принести высокую прибыль или огромный убыток.

Спекуляции подойдут вам, если у вас есть много времени и вы готовы тратить его на инвестирование, на анализ рынка, на анализ графиков. Если у вас крепкие нервы и здоровье, если вы обладаете достаточными знаниями и опытом.

( Читать дальше )

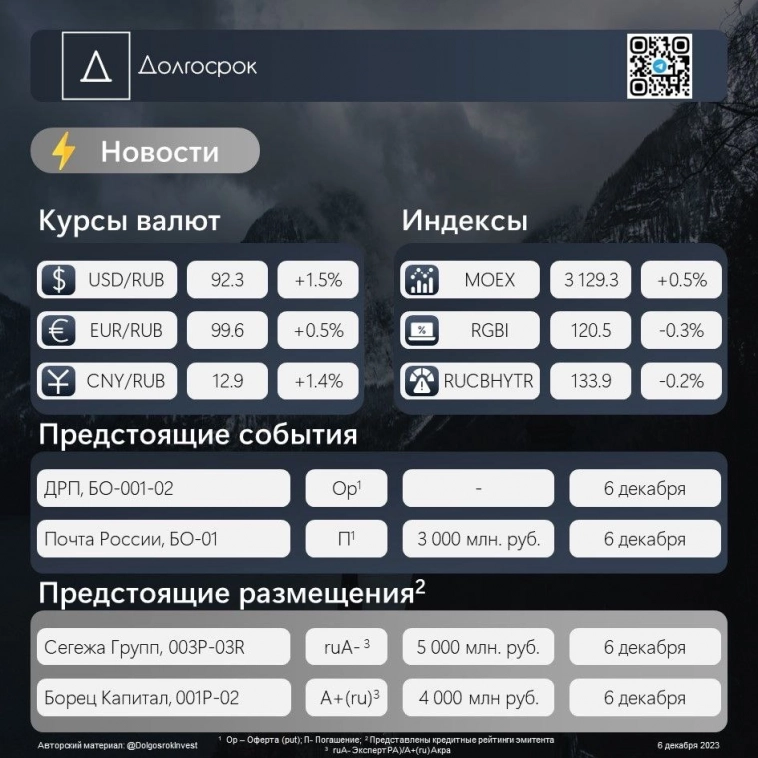

Daily обзор 06.12.2023

- 06 декабря 2023, 13:05

- |

▶️ Moody's подтвердило рейтинг Китая на уровне A1, но понизило прогноз по китайским суверенным облигациям до негативного

❓Рынок

К закрытию торгов вторника индекс МосБиржи вырос на 0,5% по сравнению с предыдущим днем и достиг отметки почти в 3130 пунктов. Однако в течение дня индекс опускался на почти 0,8% до уровня 3 100 пунктов. Поддержку рынку оказало ослабление рубля, который упал до более чем 92 рублей за доллар, а курс евро превысил 100 рублей.

🟢Размещения

➖6 декабря Сегежа Групп разместит выпуск облигаций серии 003P-03R объёмом 5 000 млн. руб. Дата погашения: 02.09.2026, купон ежеквартальный, оферта не предусмотрена. Эмитент имеет кредитный рейтинг ruA- от Эксперт РА.

➖6 декабря Борец Капитал разместит выпуск облигаций серии 001P-02 объёмом 4 000 млн. руб. Дата погашения: 25.11.2025, купон ежемесячный, оферта не предусмотрена. Эмитент имеет кредитный рейтингА+(ru)- от Акра.

🔴События

➖6 декабря оферта (put) по выпуску ДРП, БО-001-02. Сбор заявок по оферте проходил с 16.11.2023 по 22.11.2023. Объём выпуска — 50 млн. руб., текущий купон — 21%.

( Читать дальше )

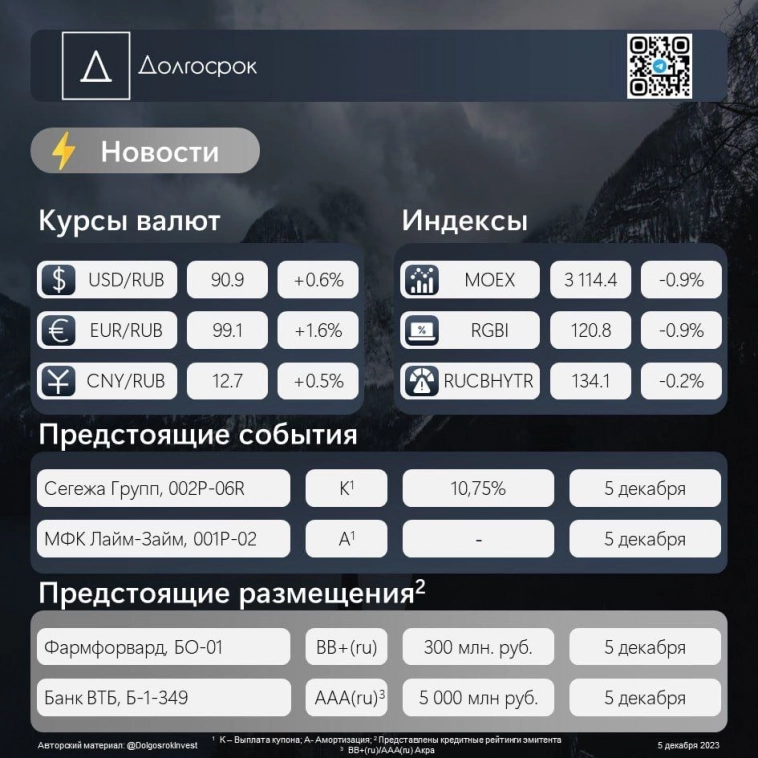

Daily обзор 05.12.2023

- 05 декабря 2023, 14:45

- |

▶️ Fitch ожидает, что ЕЦБ начнет снижать ставку в июне 2024г и снизит её до 3,75% к концу 2024 года

❓Рынок

Рубль продолжил ослабление к доллару на фоне дальнейшего снижения котировок нефти. Индекс Мосбиржи снова зыкрыл день в минусе (-0.89%). После двухдневных попыток перейти к снижению (https://t.me/DolgosrokInvest/290) рынок облигаций резко упал: RGBI — минус 0.93% по итогам дня. Размах падения довольно большой и несвойственный рынку, за исключением кризисных случаев. Другие сегменты рынка облигаций также снижались.

🟢Размещения

➖5 декабря Фармфорвард разместит выпуск облигаций серии БО-01 объёмом 300 млн. руб. Дата погашения: 19.11.2026, купон ежемесячный. Ставка купона: 1-36 купоны — 18.5% годовых. Эмитент имеет кредитный рейтинг BB+(ru) от Акра.

➖5 декабря Банк ВТБ (ПАО) разместит выпуск облигаций серии Б-1-349, объёмом 5 000 млн. руб. Дата погашения: 04.03.2025, купон ежеквартальный. Ставка купона: 1-5 купоны — 14.25% годовых. Эмитент имеет кредитный рейтинг ААА(ru) от Акра.

( Читать дальше )

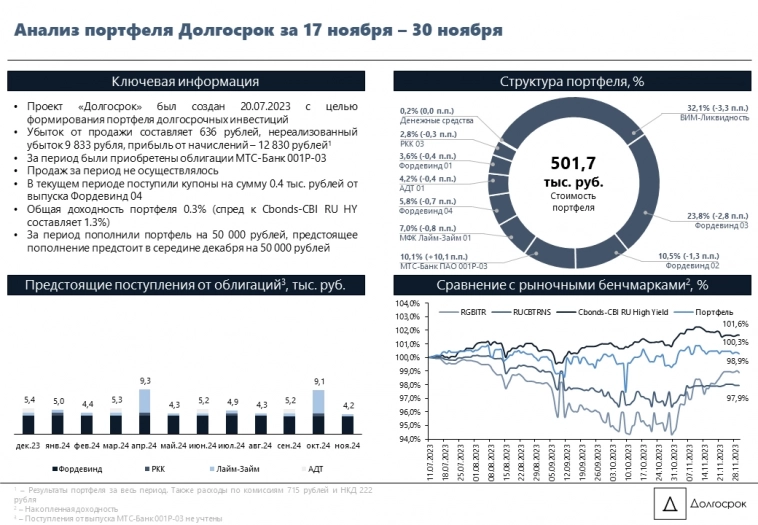

Итоги за 17.11.-30.11

- 01 декабря 2023, 14:05

- |

Долгосрок | Портфель — Итоги за 17.11-30.11

👀 С первым днем зимы, друзья!

🥸 Представляем обзор портфеля на конец ноября. Предыдущий обзор доступен по ссылке.

✔️ Во второй половине индексы облигаций чувствовали себя весьма уверенно — RGBI зафиксировался на уровне 122.17 п.п. (+0.5%), RGBITR — 617.69 п.п. (+0.8%). Тем не менее, данные по инфляции за ноябрь менее оптимистичные — инфляция превысила таргет ЦБ РФ на 2023 год, что существенно увеличивает шансы повышения ключевой ставки на заседании в декабре. Следует заметить, что значительная доля новых выпусков приходится на предложения «лесенок» — облигаций, по которым предусмотрено снижение купонов спустя n-ое количество периодов. Инвесторов, видимо, вполне устраивает текущая доходность 500-700 б.п. к КС и они слабо верят в длительный цикл высоких ставок, о чем говорит возможность фиксации доходность на уровне 16-18% годовых через 2 года по выпускам с «лесенками».

🕯 Возвращаясь к портфелю Долгосрок, хотели бы поделиться небольшим, но значительным для нас достижением — портфель превысил 500 000 и со 2-го ноября находится в плюсе.

( Читать дальше )

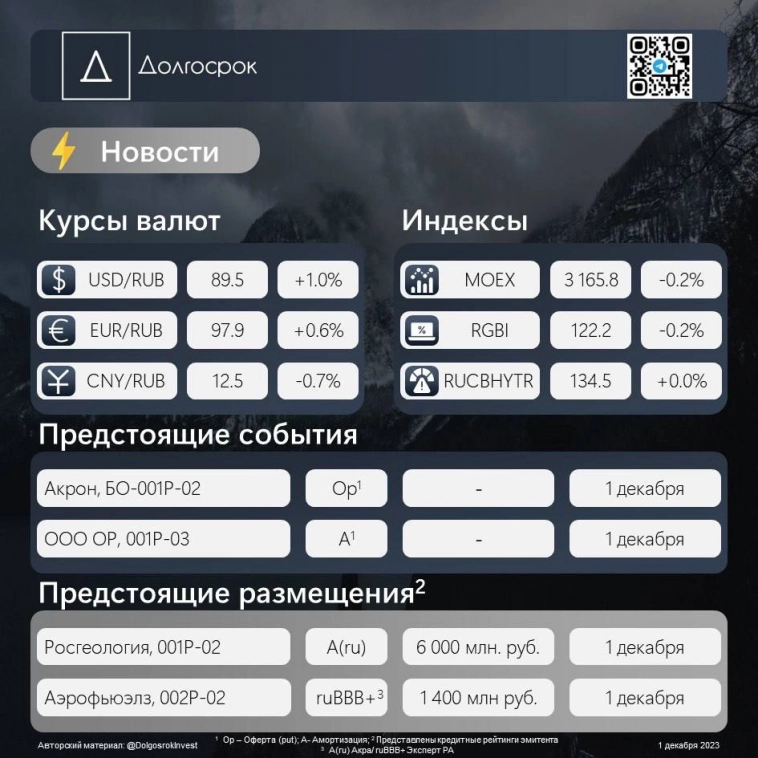

Новости 01.12.2023

- 01 декабря 2023, 14:02

- |

▶️ Итоги заседания ОПЕК+: решение о добровольном сокращении добычи в 1кв 2024г суммарно на 2,2 мбд

❓Рынок

В последние несколько дней на российском рынке наблюдается постепенное снижение, индекс МосБиржи приблизился к 3150 п. Цены на нефть марки Brent после решения ОПЕК поднимались до 84 долларов за баррель, но вечерняя сессия закрылась на уровне 82 долларов. Курс рубля продолжил незначительно ослабевать и опустился до уровня 89,5 рублей за один доллар.

🟢Размещения

➖1 декабря Росгеология разместит выпуск облигаций серии 001P-02 объёмом 6 000 млн. руб. Дата погашения: 15.11.2026, купон ежемесячный. Эмитент имеет кредитный рейтинг А(ru) от Акра. Организатор размещения выступит Альфа-Банк.

➖1 декабря Аэрофьюэлз разместит выпуск облигаций серии 002P-02. Объёмом размещения составит 1 400 млн. руб. Дата погашения: 27.11.2026, купон ежеквартальный. Эмитент имеет кредитный рейтинг ruBBB+ от ЭкспертРА. Организатор размещения выступит Газпромбанк и ИФК Солид.

( Читать дальше )

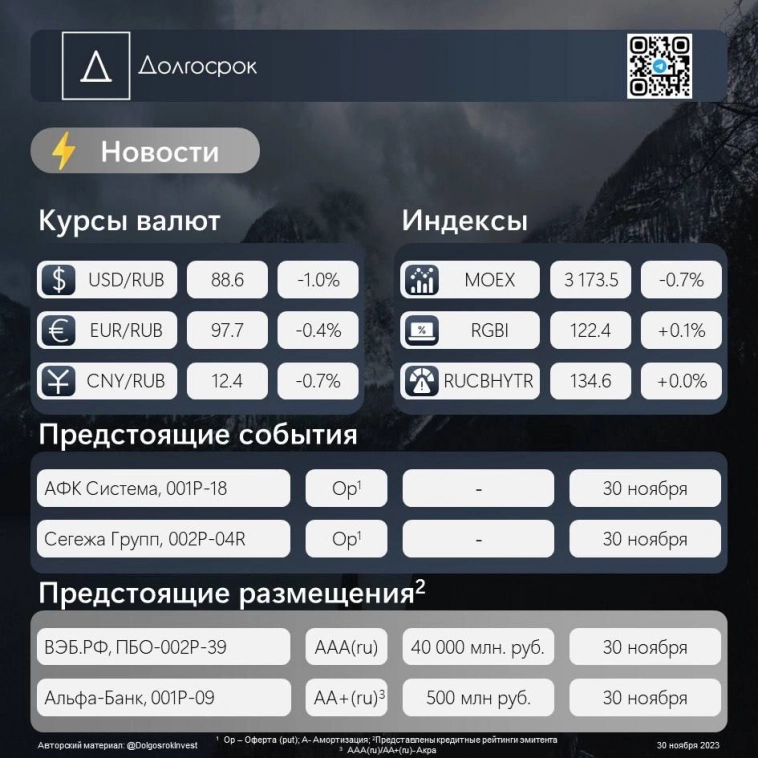

Долгосрок | Новости 30.11.2023

- 30 ноября 2023, 12:39

- |

▶️ Инфляция превысила верхнюю границу диапазона ЦБ РФ 7.0-7.5%

❓Рынок

Российские фондовые индексы в среднесрочной перспективе по прежнему остаются под давлением, индекс МосБиржи незначительно снизился на 0,7% до уровня 3 174 п.п. Это связано с ожиданиями участников рынка повышения ключевой ставки ЦБ на ближайшем заседании. Цены на нефть марки Brent укрепились на 0.9% до уровня 81,6 долларов за баррель, а курс рубля к доллару незначительно опустился до уровня 88,6 рублей.

🟢Размещения

➖30 ноября ВЭБ.РФ разместит выпуск облигаций серии ПБО-002P-39, объёмом млн. руб. Дата погашения- 23.05.2030, купон квартальный. Организатор размещения: «Всероссийский Банк Развития Регионов».

➖30 ноября Альфа-Банк разместит выпуск облигаций серии 001P-09. Объём размещения: 500 млн рублей. Эмитент имеет кредитный рейтинг AA+(ru)- от Акра.

🔴События

➖30 ноября планируется оферта (put) по выпуску выпуска АФК Система, серии 001P-18. Дата погашения по номиналу — 17.02.2031. Эмитент имеет рейтинг AА-(ru) от Акра.

( Читать дальше )

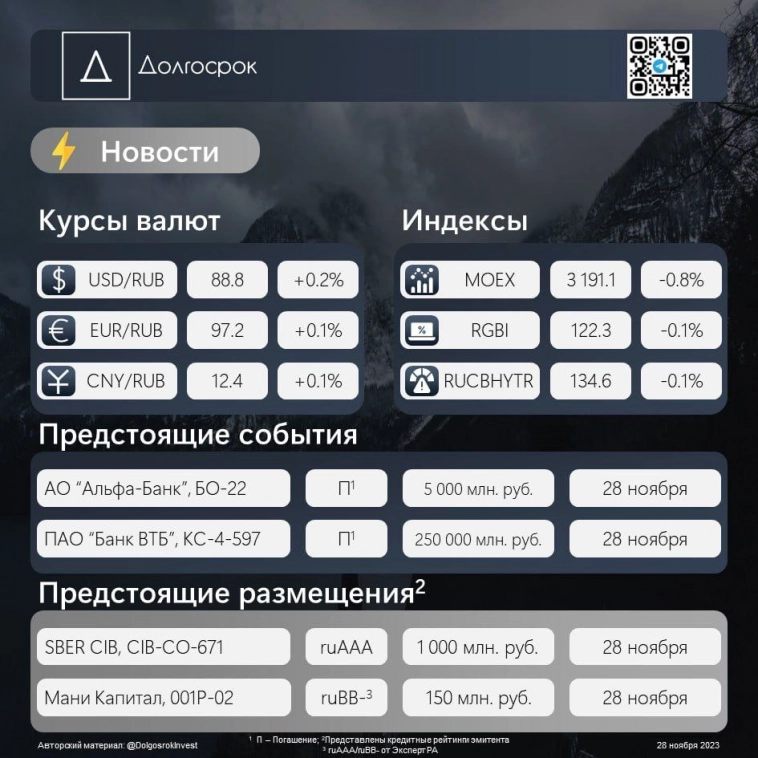

Долгосрок | Новости 28.11.2023

- 28 ноября 2023, 16:25

- |

▶️ НРД получил 6.3 млрд рублей для выплаты купона по евробондам Россия-2026

❓Рынок

Рубль к основным валютам закрылся практически без изменений на фоне отсутствия значительных драйверов, в течении дня курс USD/RUB колебался в диапазоне 88,5-88,6.

Индекс МосБиржи по закрытию торговой сессии опустился ниже психологической отметки в 3200п., потеряв тем самым 0.8% к закрытию пятницы. Рынки сырьевых активов замерли в ожидании заседания ОПЕК+ (30 ноября).

🟢Размещения

➖28 ноября Sber CIB разместит выпуск облигаций серии CIB-CO-671 объёмом 1 000 млн. руб. Срок обращения — 6 месяцев, купон годовой. Ставка купона % годовых.

➖28 ноября Мани Капитал разместит выпуск облигаций серии 001P-02 объёмом 150 млн. руб. Срок обращения — 3 года. Купонный период: 30 дней.

Ставка купона: 22% годовых — 1-6 купонные периоды; 20% — 7-12 купонные периоды; 18% — 13-18 купонные периоды; 15% — 19-36 купонные периоды. Организатор размещения: ИК Иволга Капитал

🔴События

➖28 ноября планируется погашение выпуска ВТБ банка, серии КС-4-597, объёмом 250 000 млн. руб. Эмитент имеет рейтинг ААА.ru от НКР. Выпуск был размещён 27.11.2023.

( Читать дальше )

3 точки входа. Элементы скальпинга в долгосрочном инвестировании.

- 27 ноября 2023, 16:03

- |

Открытый урок от преподавателя Школы Трейдинга — Азата Шайхутдинова.

29 ноября (среда) в 19:00 на YouTube-канале Live Investing Group.

На уроке Азат разберет несколько важных моментов:

— Почему лучший инвестор — это бывший скальпер

— Какие скальперские элементы может использовать в своей торговле инвестор

— Какие существуют способы манименджмента

— Как определить точку входа и принять решение о сделке

— Как грамотно диверсифицировать портфель на день, неделю, месяц

— Как уменьшить риск без уменьшения потенциальной прибыли

Урок пройдет в прямом эфире, поэтому вы сможете задать преподавателю вопросы.

Регистрация на урок не требуется. Просто подпишитесь на YouTube-канал Live Investing Group, чтобы не пропустить эфир ✍️

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал