дкп

IV Международный Банковский Форум «Казначейство». Макроэкономическая панель: ситуация в экономике, ДКП, ликвидность банковской системы.

- 28 апреля 2021, 13:55

- |

Макроэкономическая панель: ситуация в экономике, ДКП, ликвидность банковской системы.

Тезисы:

Алексей Заботкин (ЦБ РФ)

- Восстановление совокупного спроса – ускоряется. Три причины (РФ и мир): действенность мер поддержки (бюджетное правило в РФ), снижение рисков (вакцинация) – снижение всплесков пандемии, частный сектор проявляет высокую адаптивность (продолжение восстановительного роста в условия второй волны пандемии).

- Можно утверждать – восстановительная фаза цикла практически завершена.

- 2 полугодие — возврат ВВП на докризисный уровень.

- Номинальные ставки повысились (на всей кривой ОФЗ) короткий – более значимо (отражение изменение ДКП). Дальний конец – вернулся на уровни осени 2019 года. А инфляционные ожидания выше, чем тогда.

- Темпы роста кредитования и денежной массы – на максимуме.

- Ускорение роста потреб.кредитования. Льготное кредитование ускоряет темпы. Рост цен ускорился по широкому кругу товаров. Инфляция выше 4%, т.е. выше «таргета» ЦБ РФ.

- И дополнительно растут инфляционные ожидания.

- Все больший спрос разгоняет инфляцию. Конец 2021 — 4,7-5,2%.

- Нейтральная ДКП – 5 – 6%. Если инфляция будет выше. «Нейтральность» ДКП может быть несколько повышена.

- Если «пропустить» момент, то ДКП будет более жесткая.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Современная ДКП как поощрение невежества

- 29 марта 2021, 17:31

- |

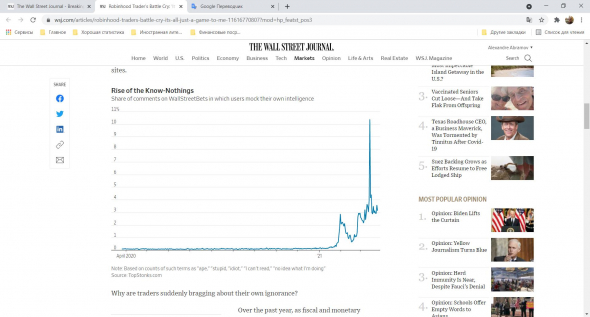

Невежественные инвесторы все равно получают выгоду, и эта победа над разумом доставляет им особое удовольствие. В сетях люди гордятся своим невежеством, называют себя «идиотами», получая в ответ сотни тысяч новых подписчиков.

По данным TopStonks.com, который отслеживает события на Reddit и других сайтах, в феврале комментаторы WallStreetBets называли себя «глупыми», «идиотами» или похожими терминами 3550 раз (на графике показана взрывная статистика подобных упоминаний).

( Читать дальше )

ожидаемое ТОП менеджерами повышение цен на их продукцию за 3 месяца в 3 раза выше текущей официальной инфляции, начало мирового цикла ужесточения ДКП, обзор

- 25 марта 2021, 23:53

- |

Обратите внимание:

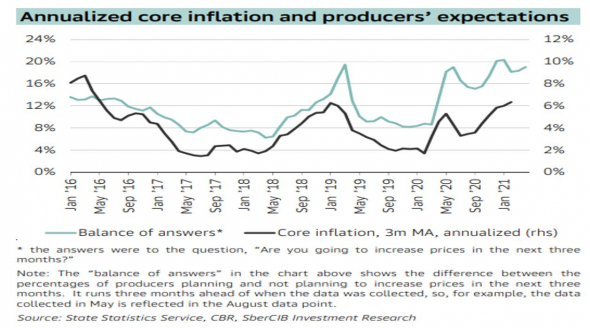

ожидаемое ТОП менеджерами (producers expectations) повышение цен 18%

в 3 раза выше текущего CPI (индекса потребительских цен) в России.

Составляющие CPI РФ (индекс потребительской инфляции).

( Читать дальше )

День сурка или как Банк России инфляцию контролировал

- 19 марта 2021, 19:08

- |

Банк России увеличил процентную ставку на 25 базисных пункта, объясняя это действие возросшими проинфляционными рисками.

🤦🏼♂️Российский Центробанк, к сожалению, из тех Центробанков который имеет низкую независимость от правительства в связи с чем, часто принимает ПОПУЛЯРНЫЕ решения для удовлетворения политических амбиций правительства. Популярное решение повысить ставку на 25 базисных пунктов сейчас, не давая сигналов об этом Банковской системе — непонятное решение🤷🏼♂️. Банк России решил проявить жёсткость, даже не оглядываясь на такие факторы как экономика и безработица. Банк России как бы использует объектом денежно-кредитной политики спрос на деньги, но использует ДКП слишком… хотелось сказать консервативно, но больше кажется подходит слово упрямо.

👉🏻Безработица на данный момент в России 5.8% при допандемийного показателя в 4.6%, получается так, что безработица при повышении ставки увеличится или останется как минимум без изменений. К примеру, если посмотрим на инфляцию с 2014-2016 годов, то она была в районе 12-16% при безработице в районе 5.5-6%, так вот потребовалось 4 года для того, чтобы безработица снизилась ниже 4.5%. Только тогда ставка (после резкого взлёта) снижалась тоже в течение 4 лет с 16% до 7.5%

( Читать дальше )

CPI (индекс потребительских цен) в США в феврале 2021 = 1,7% годовых, в январе 2021 = 1,4% годовых.

- 10 марта 2021, 16:44

- |

свидетельствуют данные министерства труда страны.

Инфляция ускорилась по сравнению с 1,4% в январе и достигла максимального уровня за последний год.

Пауэлл — глава ФРС до февраля 2022г.

Самый интересный вопрос (пока без ответа:

увидим ли мы рост ставок при Пауэлле или после Пауэлла ?

Фактическая доходность 10-летних US Treasures примерно равна официальной инфляции (растет).

Думаю, по крайней мере, ужесточение ДКП, увидим уже с апреля 2021г.

Ключевые ставки мировых ЦБ. Номинальные значения, реальные значения и тенденции.

- 19 февраля 2021, 07:45

- |

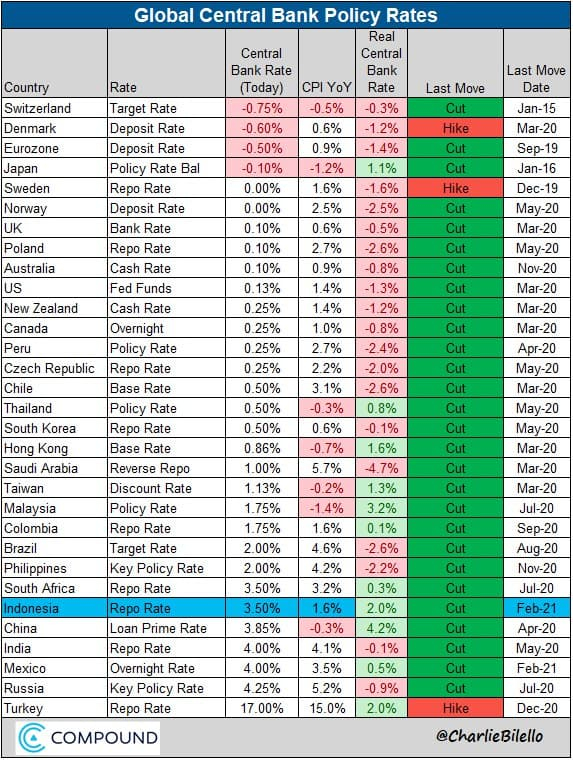

Источник: https://twitter.com/charliebilello/status/1362400405615951874/photo/1, https://t.me/the_buy_side/7553

На телеграм-канале The Buy Side наткнулся на список ключевых ставок центральных банков (Central bank rate) 30 стран в сопоставлении с годовой инфляцией (CPI). Отдельно выведен столбец реальной ставки (Real central bank rate, ключевая ставка минус инфляция), а также последнее изменение (Last more) и его дата.

Ставки большинства ЦБ ниже инфляции, т.е. реальная ставка отрицательная. За исключением Турции, в ходе пандемического кризиса ни одна из стран ставку не поднимала.

Сомневаюсь в прямой зависимости между реальной ключевой ставкой и динамикой ВВП. Теория считает: низкая ставка (мягкая ДКП) – стимулирующий инструмент экономического роста. Однако достаточно упомянуть Китай, где реальная ставка положительная в отличие от большинства стран и в отличие же от большинства положительная динамика ВВП.

( Читать дальше )

Финита ля мягкая ДКП?

- 18 февраля 2021, 16:05

- |

Хороший повод задуматься: что ж будет с российских ФР на горизонте в тройку лет.

В прошедшие несколько лет мы видели как спред между дивидендной доходностью и ставкой банковского депозита таял. За счет притока на рынок новых денег и повышения стоимости дивитикеров. Сейчас существенное превышение регулярной дивдохи над депозитной ставкой — редкость. Спред в 1-2% уже очень хорошо, а 3% — и вовсе замечательно и мастбай. Но вот ставки увеличатся на 1-2%, чего же ждать?

Существенного оттока средств с ФР на депозиты мне кажется не будет. Ну или для этого рынок должен очень сильно вырасти, что доходности компаний стали слишком мелки по сравнению с депозитами. Но и былой тезис: не нравится ставка 7% на депозит — купи дивитикер с двузначной доходностью больше работать не будет. Одно это, впрочем, не означает, что приток средств физиков прекратится. Все-таки на рынок пришло очень много новичков, а новички редко начинают со всех доступных средств. Даже если 10-20% новичков удвоят-утроят-удесятерят свои депозиты довнесением средств — эффект будет весьма существенный. Плюс возможна дальнейшая популяризация ФР; отчего б условного Тинькофф не стать российским Робингудом?

( Читать дальше )

мнение про рубль, почему 12 февраля была высокая волатильность и что такое нейтральная ДКП

- 13 февраля 2021, 13:46

- |

Были рекомендации МВФ по снижению ставки.

Были ожидания снижения официальной инфляции с 5,19% годовых в январе до примерно 4% годовых весной 2021г.

Нейтральная денежно — кредитная политика (ДКП) подразумевает ставку ЦБ РФ 5 — 6% годовых.

Думаю, что рубль в пятницу укрепился

на заявлении Э. Набуллиной о окончании цикла снижения ставок и переходе на нейтральную ДКП.

Обратите внимание на падение RGBI (индекса ОФЗ):

фактически, рынок уже отыграл переход на нейтральную ДКП, т.к.

доходность индекса RGBI приближается к 6%.

Фактическая доходность на размещении новых ОФЗ уже выше 6% (как при нейтральной ДКП, о которой говорила Э. Набиуллина).

Итоги аукциона по размещению ОФЗ 10 февраля 2021 года

10 февраля 2021 г. на ПАО Московская Биржа состоялся аукцион по размещению выпуска 26235RMF (ОФЗ 26235)

Дата погашения: 12 марта 2031 г.

Спрос по номиналу: 47656.357 млн. руб.

Размещенный объем выпуска по номиналу: 28846.114 млн. руб.

Цена отсечения: 96.3050 % к номиналу.

Доходность по цене отсечения: 6.5000 % годовых.Средневзвешенная цена: 96.5309 % к номиналу.

Доходность по cредневзвешенной цене: 6.4700 % годовых.

РАЗМЕЩЕНИЕ СЧИТАЮ ПРОВАЛЬНЫМ: РАЗМЕСТИЛИ ТОЛЬКО 28 МЛРД. И ДОХОДНОСТЬ ДАЛИ 6,5% ПРИ СТАВКЕ ЦБ РФ 4,25%.

( Читать дальше )

Коммерческие облигации Инструкция

- 16 января 2021, 23:10

- |

Источник: https://www.vtimes.io/2021/01/14/chto-zhdet-rinok-obligatsii-v-etom-godu-a24982021 год окажется расцветом коммерческих облигаций (КО), особенно если брокеры сумеют создать такие же удобные приложения для их покупки/продажи, как сделали для БО в 2019–2020 гг. ВТБ

На жаргонном языке коммерческие облигации называются “КОшками”.

Плюсы Коммерческих облигаций:

- Высокая доходность 14-20% годовых

- Доходность всегда выше чем у биржевых облигаций

- КО частично или полностью можно продать на вторичном рынке

- КО продаются по номиналу 100%

Минусы:

- По сравнению с акциями доходность ниже

- Отсутствие ликвидности на вторичном рынке

- Запрет рекламы

- Высокий порог входа (от 50т в Янго, от 300т по ДКП)

( Читать дальше )

Что год грядущий нам готовит?

- 29 декабря 2020, 13:35

- |

За 2020 год произошло довольно много событий… И негативные новости, как многим видится, преобладали. Тем не менее, незадолго до окончания года мы наблюдаем многие активы на своих максимумах, где локальных, а где и исторических. И это несмотря на волнообразные атаки вируса, уже переставшие удивлять локдауны, провалившиеся макропоказатели целых стран и доходы отдельных компаний, традиционно добавляющие нервозности выборы в США, не иссякающую санкционную повестку и что-еще-я-там-забыл-упомянуть.

Причину столь безрассудного оптимизма рынков все уже давно осознали. А многие, если не большинство, даже приняли как данность. Действительно, в текущих условиях у монетарных властей практически по всему миру просто не остается иных вариантов, кроме как продолжать заливать деньги в бензобаки забуксовавших экономик. Максимально мягкая денежно-кредитная политика с нулевыми или даже отрицательными реальными ставками, рост денежной массы (особенно впечатляющий в самой резервной из валют) – все это неизбежно выливается в рост цен. Пока на финансовых рынках. И частично на товарных. Но как только инфляция прорвется в область массового потребления, власти просто не смогут продолжать это шоу. Они, власти, будут вынуждены принимать меры, чтобы не допустить гиперинфляции, которая часто чревата социальными потрясениями и не добавляет стабильности самим властям. А меры эти, скорее всего, выльются в стерилизацию излишне напечатанных денег. Что это будет означать для финансовых рынков, думаю, объяснять не нужно.

Никто не знает когда это случится и при каких обстоятельствах. Покупать акции на текущих уровнях, конечно, некомфортно. Но еще более некомфортно оставаться с кэшем (или его эквивалентами) на руках. А тем временем кэша в мире становится все больше. Так и растем. Боимся и растем дальше. И все же, уже в этом году следы нарастающих противоречий нашли свое отражение на рынках. Волатильность явно была выше прошлых лет, движения рынков стали более размашистыми и стремительными. И если бы мне нужно было делать прогноз на следующий год (как хорошо, что это не так), то единственное, что я бы рискнул предсказать – это высокую волатильность. Будет весело.

Высокая волатильность – это благодатная почва для спекулятивных историй. А значит в ближайшее время нам предстоит чаще обычного встречать истории феерического успеха вложений в какой-нибудь «единственно-правильный» портфель или в отдельные хайповые активы. Историй не менее впечатляющих убытков (а тем более историй просто убытков) будет, безусловно, еще больше, только нам они будут попадаться на глаза не так часто. Успехами (даже не всегда реальными) люди делятся с миром гораздо охотнее, чем неудачами (даже самыми взаправдашними). Но эта забавная особенность информационного поля никак не отменяет необходимости всем типам инвесторов управлять своими портфелями и принимать рациональные решения в том числе и в условиях высокой турбулентности рынков. Но об этом уже в следующий раз.

Источник: https://t.me/invest2bfree

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал