дкп

Драйверы удвоения Фондового рынка РФ

- 02 января 2026, 17:56

- |

Российская капитализация фондового рынка составляет примерно 26,6 % от ВВП (оценка Банка России) — это примерно вдвое меньше целевого уровня 66 % от ВВП к 2030 году, установленного указом президента.

Цель означает почти двукратный рост общей капитализации рынка акций. Ниже описываем главные драйверы для прихода к целевым значениям.

1) Главный количественный драйвер: IPO и SPO

IPO — критически важный источник роста

Наиболее твёрдая оценка, доступная в официальных источниках:

Чтобы удвоить капитализацию до 66 % ВВП к 2030 г., рынку нужно привлечь примерно 8 трлн рублей через первичные размещения (IPO) за 2025–2030 годы. Это составляет ~1,28 трлн рублей в год.

Для сравнения, реальный объём IPO в последние годы значительно ниже:

- в 2024 г — около 82 млрд руб IPO.

- средний исторический — около 247 млрд руб в 2021 г.

Следовательно, рынок должен увеличить объёмы IPO в ~5–15 раз по сравнению с последними годами.

Что это даст:

- Прямой рост капитализации рынка за счёт новых эмиссий акций;

( Читать дальше )

- комментировать

- 703

- Комментарии ( 7 )

Зампред ВТБ Пьянов: Доля реструктуризированных кредитов юрлиц легко возросла - с 10,1% на конец октября до 11% на конец ноября

- 26 декабря 2025, 14:19

- |

«Сейчас доля реструктуризированных кредитов юридических лиц легко возросла. С 10,1% на конец октября доля реструктуризированных кредитов юрлиц превратилась в 11% на конец ноября, что, в принципе, отражает замедление экономики», — сообщил первый зампред правления банка Дмитрий Пьянов.

Пьянов считает, что ЦБ будет действовать осторожно в смягчении ДКП в начале 2026 года из-за потенциального влияния повышения НДС на цены.

www.interfax.ru/business/1065237

www.interfax.ru/business/1065234

Российская экономика приближается к своему потенциалу, но риск полноценной рецессии остается низким. Рост ВВП в 2026 году замедлится до 0,8% после 0,9% в 2025-м — консенсус-прогноз 18 аналитиков

- 26 декабря 2025, 08:57

- |

Общий прогноз

Российская экономика приближается к своему потенциальному уровню, но риск полноценной рецессии в 2026 году остается низким, считают большинство опрошенных «Ведомостями» экономистов. Согласно консенсус-прогнозу 18 аналитиков, рост ВВП в 2026 году замедлится до 0,8% после 0,9% в 2025-м. Диапазон оценок широкий — от падения на 2% до роста на 1,5%.

По данным Росстата, рост ВВП уже замедляется: в III квартале 2025 года он составил 0,6% против 1,4% в I квартале. При этом формальных признаков рецессии (два квартала подряд снижения ВВП) пока не зафиксировано.

Приближение к экономическому потенциалу

Эксперты сходятся во мнении, что экономика выходит из фазы перегрева. Жесткая денежно-кредитная политика (ДКП) охлаждает спрос, но не приводит к системному спаду. Большинство аналитиков ожидают слабое начало 2026 года с возможной околонулевой или краткосрочно отрицательной динамикой в I квартале.

Во второй половине года ситуация может улучшиться: по мере снижения ключевой ставки рост ВВП способен ускориться до 1–1,5%, а в отдельных сценариях — приблизиться к 2%.

( Читать дальше )

Инвесторы, сегодня говорим о денежно-кредитной политике в 2026 году!

- 24 декабря 2025, 13:38

- |

В пятницу Банк России снизил ключевую ставку на 0,5 процентного пункта.

Это означает, что цикл смягчения денежно-кредитной политики продолжается.

Базово мы ожидаем дальнейшего смягчения ДКП в 2026 году — даже несмотря на повышение НДС с 1 января 2026 года, которое может увеличить темп инфляции примерно на один процентный пункт и усилить инфляционные ожидания.

При этом многое будет зависеть от геополитики. Это важно помнить!

🤔 Сколько мы рассматриваем сценариев?

Консервативный сценарий

В этом случае мы исходим из отсутствия мирного соглашения и сохранения санкционного давления. На этом фоне пространство для снижения ключевой ставки и роста экономики остаётся ограниченным.

С учётом повышения НДС возможности для более быстрого снижения ключевой ставки могут появиться не раньше весны 2026 года — после того как будет исчерпано проинфляционное влияние повышения налога.

Позитивный сценарий

При сохранении оптимистичных геополитических настроений и прогрессе в переговорах снижение ключевой ставки может происходить быстрее.

( Читать дальше )

Спрос россиян на банковские вклады в 2025 году оставался чувствительным к ДКП ЦБ и ожиданиям относительно доходности — данные Выберу.ру

- 24 декабря 2025, 09:35

- |

Спрос россиян на банковские вклады в 2025 году оставался чувствительным к денежно-кредитной политике Банка России и ожиданиям относительно доходности. Об этом свидетельствуют данные исследования финансового маркетплейса «Выберу.ру» (материалы есть в распоряжении ТАСС).

«Анализ показал, что интерес к вкладам в течение года оставался чувствительным как к денежно-кредитной политике регулятора, так и к ожиданиям вкладчиков относительно доходности», — сказал исполнительный директор маркетплейса «Выберу.ру» Ярослав Баджурак, слова которого приведены в материалах.

В начале 2025 года, несмотря на высокие ставки, спрос на вклады на «Выберу.ру» постепенно снижался. В апреле падение превысило 20% по сравнению с началом года. «Ключевая ставка Банка России сохранялась на максимальных значениях — 21%. Однако большинство россиян, интересующихся вкладами, уже успели разместить деньги по высоким ставкам, а те, кто до сих пор этого не сделали, занимали выжидательную позицию, рассчитывая на еще более выгодные условия в перспектив», — указано в исследовании.

( Читать дальше )

Продолжение цикла смягчения ДКП важно для формирования ожиданий бизнеса. При этом ощутимый эффект для корпоративного сектора возможен только при более заметном снижении ставки в 2026 году — Ведомости

- 22 декабря 2025, 09:02

- |

Совет директоров Банка России на заседании 19 декабря снизил ключевую ставку на 50 базисных пунктов — до 16% годовых. Это уже пятое подряд смягчение денежно-кредитной политики, однако для бизнеса эффект от решения остается ограниченным. Несмотря на формальное продолжение цикла снижения, условия заимствований для компаний по-прежнему остаются жесткими, а инвестиционная активность — сдержанной.

ЦБ выбрал осторожный шаг на фоне ожиданий ускорения инфляции в январе из-за повышения НДС, роста инфляционных ожиданий и сохраняющегося давления со стороны дефицитного рынка труда. Регулятор также обеспокоен ускоряющимся кредитованием и тем, как экономика пройдет налоговые изменения. В этих условиях Банк России предпочел сохранить запас по ставке, чтобы избежать риска ее повторного повышения.

Для бизнеса такое решение означает, что стоимость заемных средств снижается крайне медленно. По оценке Минэкономразвития, более 70% корпоративных кредитов привязаны к ключевой ставке, поэтому даже небольшое снижение формально уменьшает процентную нагрузку. Однако при ставке 16% реальная стоимость заимствований остается высокой, особенно для компаний с высокой долговой нагрузкой и невысокими темпами роста выручки.

( Читать дальше )

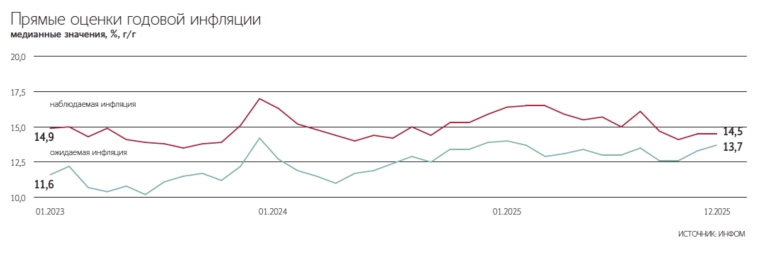

Несмотря на рост инфляционных ожиданий до 13,7%, ЦБ скорее всего продолжит политику постепенного смягчения, учитывая баланс между поддержкой экономики и контролем инфляции — Ведомости

- 18 декабря 2025, 09:51

- |

По данным опроса ООО «ИнФОМ» по заказу Банка России, медиана ожидаемого роста цен в следующие 12 месяцев увеличилась с 13,3% в ноябре до 13,7% в декабре 2025 г. Основной вклад внесли респонденты без сбережений: их ожидания поднялись на 0,9 п. п. до 14,6%, тогда как у тех, кто имеет сбережения, показатель остался на уровне 12,3%.

Наблюдаемая инфляция в декабре зафиксирована на уровне 14,5%, без значительных изменений к ноябрю. Среди участников сбережениями она составила 13,1%, без сбережений – 15,6%. Рост инфляционных ожиданий связан с повышением НДС (с 20 до 22%), увеличением утильсбора, ростом цен на бензин и сезонными факторами.

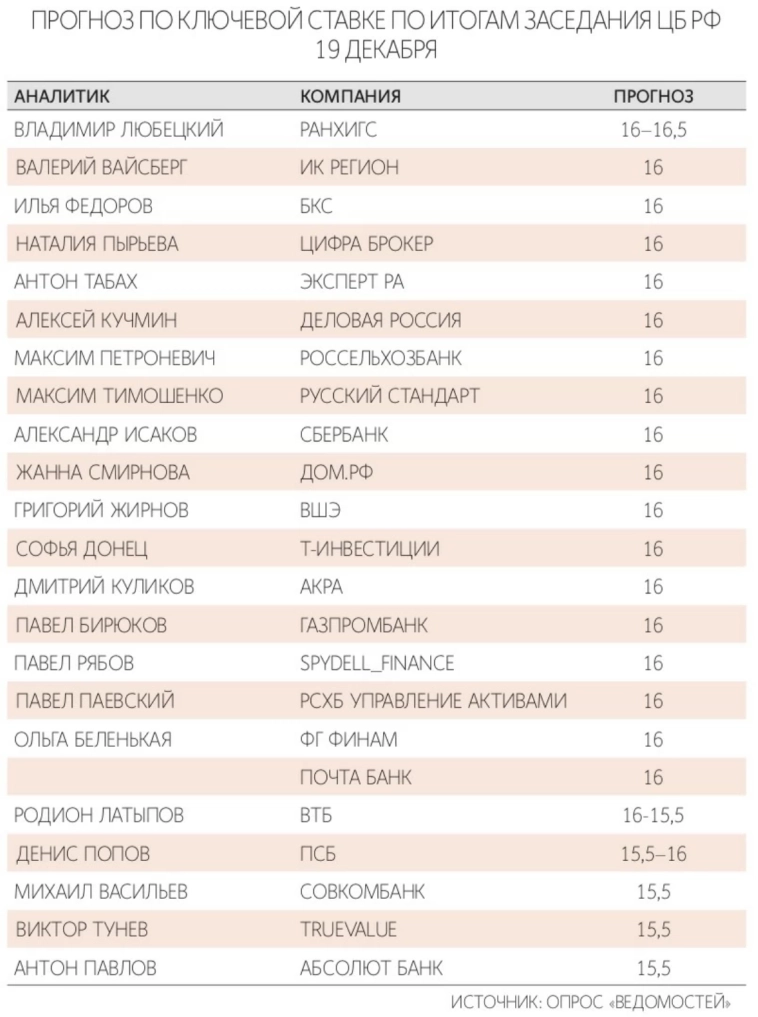

Большинство аналитиков (17 из 23) ожидают дальнейшего снижения ставки на заседании 19 декабря на 50 б. п. до 16%, некоторые прогнозируют снижение до 15,5%, а часть экспертов считает возможным сохранение текущего уровня. Экономисты отмечают, что рост инфляционных ожиданий ограничивает радикальные шаги ЦБ, делая вероятным умеренное смягчение на 50 б. п.

( Читать дальше )

🏦 Решение ФРС как институциональный разрыв

- 13 декабря 2025, 15:57

- |

Почему рынок больше не верит ставке

Решение ФРС от 10 декабря 2025 года стало не просто очередным шагом в цикле денежно-кредитной политики (снижение на 0.25%), а точкой институционального перелома, после которой традиционные каналы трансмиссии ДКП перестали работать в привычной логике.

Формально ставка была снижена, за текущий период смягчения ДКП на 1,75 п.п. — с 5,5% до 3,75%. Однако реакция долгового рынка оказалась принципиально иной, чем в «нормальных» циклах смягчения: кривая доходности не последовала за ставкой, а начала демонстрировать признаки утраты доверия к монетарному якорю

📉 Что пошло не так: разрыв кривой доходности

В классической модели при снижении ставки доходности падают по всей кривой. В текущей конфигурации произошло обратное:

доходности 10-летних трежерис снизились всего на 0,21 п.п.;

20-летние бумаги подорожали в доходности на 0,22 п.п.;

30-летние — выросли на 0,38 п.п..

Иными словами, рынок отказывается принимать сигнал ФРС и закладывает собственную оценку рисков на длинном горизонте, что указывает на системный, а не циклический сбой трансмиссии ДКП

( Читать дальше )

17 из 23 опрошенных экспертов ожидают снижения ключевой ставки ЦБ 19 декабря на 50 б.п. до 16% — опрос Ведомостями

- 12 декабря 2025, 07:36

- |

Большинство опрошенных «Ведомостями» экономистов (17 из 23) прогнозируют, что Банк России 19 декабря снизит ключевую ставку на 50 б. п. — до 16%. Три эксперта ожидают более глубокого смягчения на 1 п. п. (до 15,5%), ещё трое предполагают сохранение ставки на уровне 16,5% или снижение до 16%. На прошлой встрече 24 октября ЦБ уже понизил ставку на 50 б. п. — до 16,5%, что стало четвёртым снижением подряд.

Регулятор сохраняет нейтральный сигнал, предупреждая: в конце 2025 — начале 2026 года инфляция временно ускорится из-за разовых факторов, включая повышение НДС до 22%. После их исчерпания инфляция снова замедлится.

Инфляция и ожидания населения и бизнеса

Оценка роста цен населением в ноябре выросла до 14,5%, инфляционные ожидания на три месяца — до 13,3%. Бизнес также ожидает дальнейшего повышения цен. Набиуллина подчёркивает, что высокая разница между ставкой и инфляцией удерживает ожидания в рамках и стимулирует сбережения.

По данным Росстата, инфляция в ноябре замедлилась до 0,42%, а годовой показатель снизился до 6,64%. Основной вклад внесло продовольствие. С начала года ИПЦ вырос на 5,25%.

( Читать дальше )

Несмотря на замедление инфляции в РФ до 6,64%, аналитики ожидают жесткую политику ЦБ как минимум до 2028 год — Ъ

- 11 декабря 2025, 07:34

- |

Годовая инфляция в России в ноябре снизилась до 6,64% после 7,71% в октябре, сообщил Росстат. Месячный рост цен также замедлился — до 0,42%. Основной вклад вновь внесли продовольственные товары, подорожавшие на 0,69%. Услуги прибавили 0,36%, непродовольственные товары — 0,16%.

Сезонно-сглаженные показатели подтверждают разворот инфляционной траектории. По расчетам Райффайзенбанка, месячная инфляция в годовом выражении упала до 2,9% после 5,6% в октябре. Аналитики Банка России также фиксируют: текущие темпы прироста цен уже ниже уровня, совместимого с целью 4%. При этом ЦБ подчеркивает, что давление на цены исходит со стороны предложения, тогда как вклад спроса остается умеренным.

В экономике заметны признаки охлаждения: оперативные данные за ноябрь указывают на более слабую динамику выпуска, а рост зарплат постепенно замедляется. Кредитный импульс остается отрицательным (–4,1% ВВП), снижая влияние кредитного канала на спрос. Тем не менее отдельные экономисты считают, что ускорение кредитования не противоречит снижению инфляции в 2026 году и не указывает на перегрев.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал